Rezerva Federală (Fed) din SUA și alte cinci bănci centrale importante de la nivel mondial au anunțat măsuri noi pentru a îmbunătăți accesul la lichiditate, pe măsură ce piețele financiare se resimt din cauza turbulențelor cu care se confruntă sectorul bancar, scrie Financial Times.

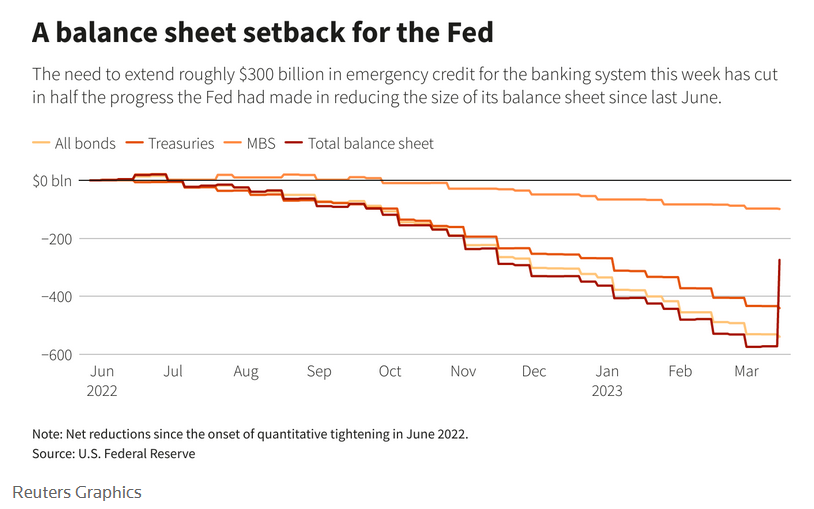

Fed a avut de gestionat în ultima săptămână și falimentul Silicon Valley Bank, printre măsurile avute în vedere fiind asigurarea unui nivel sustenabil al lichidității. Creșterea împrumuturilor de urgență acordate băncilor a făcut ca bilanțul Fed să nu se mai micșoreze ci chiar să crească considerabil, în condițiile în care reducerea acestuia face parte din conduita de politică monetară menită să inverseze relaxarea cantitativă din ultimii ani și să combată inflația.

După ce a atins un vârf de doar 9 trilioane de dolari în vara trecută, înainte ca Fed să înceapă să ia măsuri pentru a-și reduce deținerile de trezorerie și de obligațiuni garantate cu ipoteci, deținerile totale au scăzut la 8,39 trilioane dolari pe 8 martie, înainte de a crește miercuri la aproape 8,7 trilioane de dolari, cel mai ridicat nivel din noiembrie, potrivit Reuters.

Practic, criza bancară a obligat Fed să ia decizii care intră în conflict cu măsurile menite să asigure revenirea inflației pe o tendință descendentă.

Deciziile celor mai mari bănci centrale din lume, în urma crizei credit Suisse

Într-o declarație comună, Fed, Banca Centrală Europeană, Banca Angliei, Banca Națională Elvețiană, Banca Canadei și Banca Japoniei au anunțat că vor trece de la licitații săptămânale la licitați zilnice de dolari, în efortul de a „atenua tensiunile de pe piețele globale de finanțare”. Acestea se vor desfășura cel puțin până la sfârșitul lunii aprilie, au spus oficialii.

Anunțul licitațiilor zilnice – o politică implementată ultima dată în timpul șocului generat de pandemia de coronavirus din 2020 – a venit la câteva ore după ce BNS a anunțat că cele mai mari două bănci din Elveția, UBS și credit Suisse, vor fuziona după un weekend frenetic de negocieri.

Oficialii europeni sunt îngrijorați de faptul că pierderile semnificative impuse acționarilor credit Suisse și deținătorii de obligațiuni care au în portofoliu datorie alternativă de nivel 1 – sau AT1 – ar putea crește volatilitatea de pe piețele financiar-bancare în această săptămână.

Rețeaua de linii swap a Fed, înființată pentru prima dată în 2007, a oferit un suport de finanțare important pentru băncile globale în perioadele de stres acut de atunci. Creditorii din afara SUA pot folosi liniile de swap pentru a accesa dolari în schimbul monedelor lor interne, oferind garanții la banca centrală din statele din care provin.

„Rețeaua de linii de swap dintre aceste bănci centrale reprezintă un set de facilități permanente disponibile și servește ca un important suport de lichiditate pentru a reduce tensiunile de pe piețele globale de finanțare, ajutând astfel la atenuarea efectelor unor astfel de tensiuni asupra ofertei de credit către gospodării și întreprinderi”, se arată în anunțul băncilor centrale.

Așa-numita facilitate repo „FIMA” a fost construită pentru prima dată ca parte a măsurilor de urgență ale Fed pentru a limita consecințele crizei de coronavirus și a devenit permanentă în 2021.

***