UE se împrumută la costuri mai mari decât cele mai importante economii europene, ceea ce diminuează atractivitatea obligațiunilor (datoriei) comune, scrie Financial Times.

În urma turbulențelor financiare semnificative din ultimul an, care au dus la vânzări însemnate de obligațiuni, costurile de împrumut ale UE au crescut mai rapid decât cele ale multor state membre. Acum un an, randamentele datoriei comune emise de Comisia Europeană se situau între cele ale Germaniei – referința – și Franței.

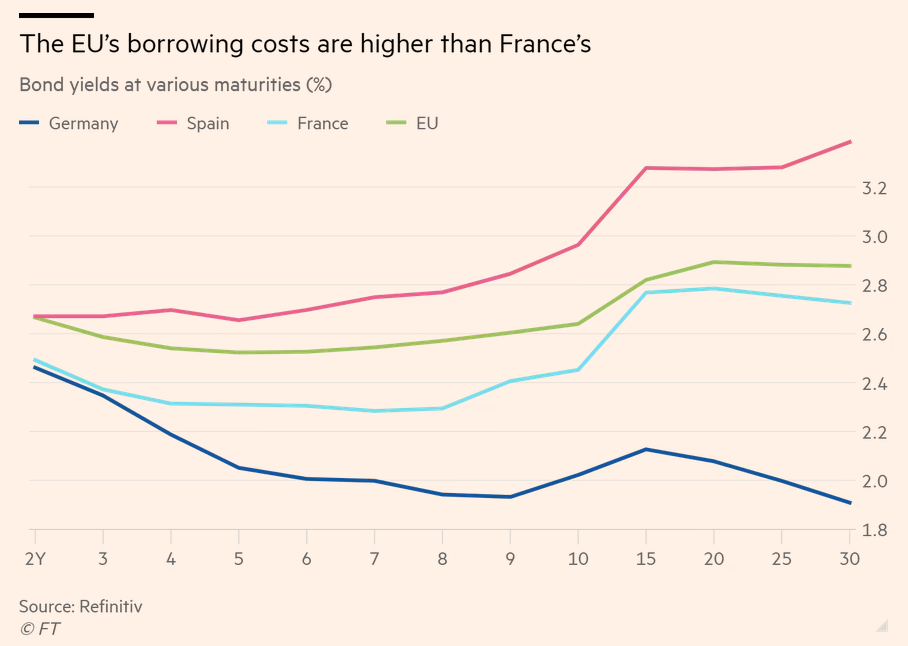

Astăzi, acestea au crescut peste costurile împrumuturilor franceze, chiar dacă ratingul de credit triplu A al UE eclipsează ratingul Parisului, de dublu A. Obligațiunile UE pe zece ani au în prezent un randament mediu de 2,63%, mai mult decât cel al Franței de 2,54%.

La scadențe mai scurte, costurile de finanțare achitate de Bruxelles sunt chiar mai mari decât cele plătite de Spania și Portugalia – considerate de mult timp unele dintre cele mai riscante piețe de datorii ale blocului. Cu toate acestea, randamentele Italiei rămân mai mari decât cele ale obligațiunilor UE.

Schimbarea relativă a costurilor îndatorării este mică, iar investitorii spun că nu reflectă îngrijorări serioase cu privire la solvabilitatea Bruxelles-ului. Chiar și așa, importanța sa simbolică oferă noi argumente celor care se opun emiterii de datorie comună.

Ministrul german de finanțe, Christian Lindner, a subliniat că nivelul dobânzilor drept argument în favoarea faptului că statele membre ar trebui să-și facă propriile împrumuturi.

Evoluția este, totodată, un potențial regres pentru speranțele că împrumuturile extinse ale UE ar putea oferi un nou tip de activ sigur pentru zona euro, întărind piețele de capital ale blocului și stimulând rolul internațional al monedei euro.

„Există încă această percepție cu investitorii că aceasta este o prezență nepermanentă pe piețele de obligațiuni”, a comentat șeful diviziei de tranzacționare de obligațiuni de la o mare bancă europeană.

Contractele futures legate de obligațiuni germane, franceze și italiene ajută la îmbunătățirea lichidității și la atragerea unei game mai largi de investitori.

Acest lucru nu este posibil pentru datoria UE, având în vedere îndoielile cu privire la amploarea emisiunilor de datorie comună după 2026, susțin traderii. UE insistă că programul NextGenerationEU este o schemă unică, reducând perspectivele pentru cantități mari de emisiuni în viitor.

„Diferența de prețuri nu înseamnă că investitorii sunt îngrijorați de UE ca emitent. Dimpotrivă, investitorii continuă să demonstreze un interes puternic și un apetit pentru obligațiunile UE, așa cum se reflectă în nivelurile de suprasubscriere în mod regulat ridicate pentru obligațiunile UE”, susține Comisia Europeană.

***