Banca Națională a României (BNR) îşi va adapta politica monetară şi politica de flotare controlată a cursului valutar la evoluţia dezechilibrelor rezultate din politica fiscală a Guvernului, potrivit analiştilor celor mai importante bănci din România.

Banca Națională a României (BNR) îşi va adapta politica monetară şi politica de flotare controlată a cursului valutar la evoluţia dezechilibrelor rezultate din politica fiscală a Guvernului, potrivit analiştilor celor mai importante bănci din România.

„Politica monetară seamănă puțin cu un exercițiu de echilibristică pe o sârmă întinsă la înălțime”, spune Horia Braun Erdei, economistul șef al BCR, în cel mai recent raport al departamentului ce cercetare al băncii.

Riscurile

Dacă până la sfârşitul acestui an s-ar putea spera la atenuarea presiunilor monetare şi valutare, anul viitor piaţa financiară internă se va confrunta cu un mix complicat de riscuri.

Astfel, pe plan intern, avem deja binecunoscutele riscuri privind politica fiscală – aminteşte Horia Braun, economistul-șef al BCR (FOTO).

„Guvernul va fi nevoit să adopte măsuri de corecție suplimentare pentru a evita derapajele de la nivelul bugetului, iar asta se va întâmpla în contextul unei erodări graduale a creșterii economice, pe care o vedem în încetinire anul viitor la 4,1%, de la un ritm 6,1% prognozat pentru acest an”, potrivit scenariului de bază al BCR.

Altfel spus: Guvernul va încerca să obţină bani pe orice cale. Şi încă: riscul erodării creşterii economice este preferabil celui a unei „aterizări dure” după o eventuală continuare de stimulare a creşterii nesustenabile.

„Acest scenariu ne-ar aduce mai aproape de riscul unei aterizări dure, fiindcă ar însemna aproape invariabil o lărgire amplă a deficitului de cont curent, o inflație mărită în viitor, un curs mai slab, dar și dobânzi evident mai mari, dat fiind că BNR va trebui în acest caz să poarte întreaga povară a politicilor anti-ciclice”, scrie Horia Braun.

Iar, dacă „în tot acest timp vânturile piețelor internaționale se vor întoarce și ele împotriva noastră, corabia noastră va fi confruntată cu un tangaj de toată frumusețea. Respectiv cu o volatilitate de care să ni se tot facă frică”, conchide economistul citat.

Semnalele privind „intervenția mai agresivă a statului în economie” dar și riscurile „la adresa stabilității macro-financiare pe termen mediu”, au fost semnalate de asemenea de Andrei Rădulescu, senior economist al BT.

La toate acestea se adugă riscurile externe, care ar putea deveni decisive, chiar mai importante decât cele interne.

Motivele de îngrijorare externe în 2018, „sunt multiple”, şi cu atât mai importante cu cât „sentimentul investitorilor de pe piețele internaționale va fi cel determinant pentru direcția pe care o vor lua piețele financiare locale”, potrivit lui Horia Braun:

- „pe plan european, pe lângă telenovela spaniolo-catalană, mai avem anul viitor alegeri aprig disputate și cu miză mare în Italia, plus o probabilă intensificare a speculațiilor pieței privind încheierea programului BCE de relaxare cantitativă, ca să nu mai vorbim de haosul Brexit;

- peste Ocean, vom asista probabil la o intensificare a eforturilor administrației Trump de a-și impune ideile disruptive anti-globalizare, plus schimbări în conducerea FED (banca centrală a SUA) și punerea în practică a politicii de reducere a bilanțului băncii centrale americane”.

Cum atât politica monetară a BNR cât şi cea de curs valutar depind de inflaţie, Andrei Rădulescu (FOTO) rezumă astfel factorii de risc pentru evoluția inflației pe termen scurt și mediu, asupra cărora a atras atenţia şi BNR:

- deciziile din sfera politicii fiscal-bugetare și de venituri,

- dinamica prețurilor administrate și a prețurilor la produse alimentare, din sfera internă;

- evoluțiile macro-financiare (globale și europene), inclusiv deciziile de politică economică (recalibrarea politicii monetare în principalele blocuri ale lumii) și tensiunile geopolitice, din perspectiva externă.

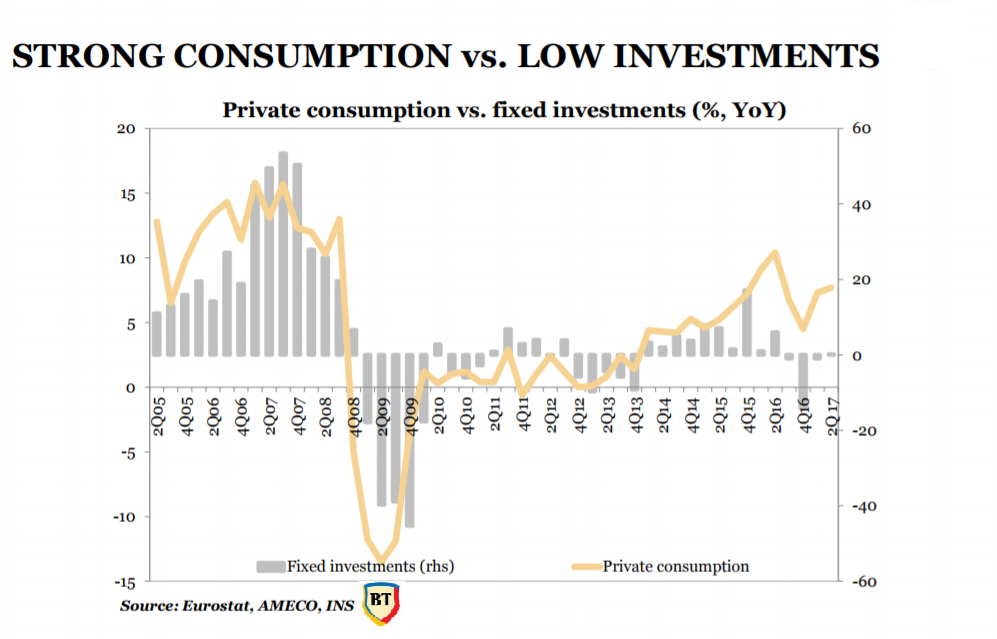

Iată şi graficul dezechilibrului dintre consum şi investiţii stimulat de politica fiscală a Guvernului

Astfel că BNR va încerca să diminueze efectele riscurilor şi să le prevină, pe cât cu putinţă, evitând pe cât cu putinţă mutările radicale.

„Prevenția este, precum în multe alte situații, mai eficientă și mai puțin costisitoare decât intervenția, iar o procedură minim invazivă de intervenție creează premisele unei vindecări mai rapide, nu doar în situațiile de natură medicală”, declara recent Florian Libocor (FOTO), economistul şef al BRD – SocGen, pentru Cursdeguvernare.

„Prevenția este, precum în multe alte situații, mai eficientă și mai puțin costisitoare decât intervenția, iar o procedură minim invazivă de intervenție creează premisele unei vindecări mai rapide, nu doar în situațiile de natură medicală”, declara recent Florian Libocor (FOTO), economistul şef al BRD – SocGen, pentru Cursdeguvernare.

Echilibristica

Toate riscurile menţionate impun băncii centrale să-şi ajusteze continuu propriile politici la echilibristica politicilor guvernamentale. Iar aşteptările economiştilor se înclină tot mai mult spre concesiile făcute deprecierii leului.

Pe de o parte, creşterea inflației din ultima vreme într-un ritm mai rapid decât cel așteptat impune înăsprirea politicii monetare, respectiv creșterea dobânzii de politică monetară a BNR:

- în două tranşe de majorare de câte 0,25%, în primul trimestru al anului viitor, până la 2,25% – potrivit estimărilor BCR, sau

- până la 2% chiar până la sfârşitul anului şi până la 3,5% în 2018 – potrivit scenariului curent al Băncii Transilvania (BT).

„Nu excludem posibilitatea majorării ratei dobânzii de referință în ultima ședință din acest an” de politică monetară a BNR, din noiembrie – spune economistul senior al BT.

În ambele scenarii, BNR va îngusta, mai întâi şi mai mult, coridorul de dobânzi dintre facilitatea sa de depozit oferită băncilor şi facilitatea de credit de ultimă instanţă (Lombard).

Îngustarea plajei de dobânzi ale BNR „ar ridica pragul până la care pentru dobânzile de pe piața monetară pot scădea, un aspect relevant ținând cont că în ultimele două luni ale anului Guvernul va cheltui mare parte din deficitul fiscal pe acest an, ceea ce echivalează cu o injecție de lichiditate pe piața bancară”, apreciază Horia Braun.

Pe de altă parte, presiunile de depreciere ale leului sunt în creştere şi, în condiţiile nevoii stringente de lei a Guvernului, piaţa valutară a cursul leu euro ar putea prelua mai mult din şocurile rezultate din dezechilibrele deficitelor macroeconomice (bugetar, comercial, de cont curent).

În circumstanțe externe la fel de calme ca în prezent și cu condiția menținerii deficitului bugetar sub 3%, creșterea dobânzilor va feri leul de mari deprecieri, cel puțin până la primăvară, datorită diferențialului de dobândă favorabil plasamentelor internaționale în lei.

La un nivel de 2,25%, „rata dobânzii oficiale aferentă leului ar fi probabil cea mai ridicată în regiune în termeni nominali”. Presiunile de depreciere s-ar atenua și ar permite astfel perechii leu/euro să se mențină într-un interval de 4,58 – 4,62 cel puțin până la finele trimestrului I din 2018 – potrivit economistului şef al BCR.

Scenariul principal al BT vede media cursului euro la 4,56 în acest an şi la 4,6 anul viitor, înaintea ajustărilor posibile în varianta din octombrie.

„Odată ce creșterea dobânzilor a fost livrată deja de piață și luând în calcul și zâzania creată în rândul opiniei publice de creșterea abruptă a ROBOR, inclusiv datorită relevanței tot mai mari a creditării în lei (peste 60% din stocul total de credite neguvernamentale), credem că, în cazul apariției unor presiuni, banca centrală va opta în viitor către o distribuire mai echilibrată a acestora pe diversele piețe locale, exercitând un control mai strâns asupra dobânzilor”, scrie Horia Braun.

În scenariul de bază al BCR, „dobânda ROBOR ar urma să conveargă către noua dobândă de politică monetară până la finele lui 2018, în vreme ce cursul euro / leu s-ar putea menține pentru restul anului viitor (din trimestrul 2) „într-un interval ușor superior celui din primul trimestru, de circa 4,62 – 4,68”.