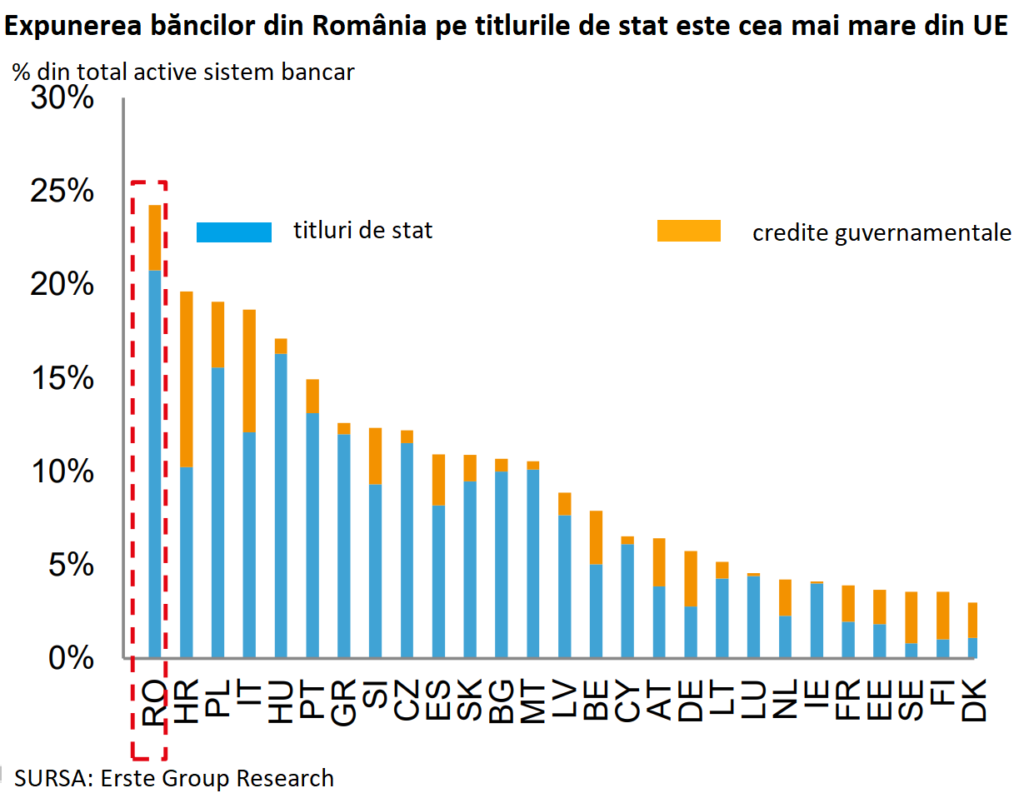

Guvernul român are nevoie de o finanțare de 151 miliarde de euro în 2022, dar băncile locale nu se grăbesc să îi dea cu împrumut, pentru că au cea mai mare expunere dintre sistemele bancare din UE pe îndatorarea statului (24,3% din totalul activelor), iar cumpărătorii străini de titluri de stat preferă să își reducă expunerea pe România, potrivit unui raport al Erste Group Research (EGR).

Totodată, rata de dobândă la titlurile de stat cu scadența 10 ani a crescut până la 6,69% , după un avans de 30,2% în 2022, potrivit unui raport al Băncii Transilvania.

Problemele se complică cu atât mai mult cu cât, în Europa emergentă, riscurile de recesiune ocupă avanscena, cel puțin în opinia analiștilor de la Capital Economics, care spun că „economia României nu va reuși mai mult decât să stagneze în acest an” și că ”creșterea inflației și deficitul de curent deficit de cont vor pune presiune pe leu în sensul deprecierii”.

Și raportul EGR spune că, în România ca și în celelalte țări din Europa Centrală și de Est cercetate de raportul Erste, „creșterea economică tot mai firavă, combinată cu inflația ridicată, vor impune măsuri fiscale mai pronunțate în acest an, pentru a evita riscul stagflației”.

Inflația se va măsura cu două cifre în toate țările regiunii, cu excepția Croației și Serbiei și va urca la 9,8% pe medie.

Creditorii nu se grăbesc să împrumute guvernul

Ministerul Finanțelor găsește tot mai greu finanțare și numai la costuri în creștere, tot mai des văzându-se silit să să refuze ofertele băncilor, pentru că le consideră prea scumpe.

Marile diferențe dintre (dez)echilibrele financiare ale României și cele din regiune se văd și în expunerea sistemului bancar pe împrumuturile acordate guvernului.

Dacă băncile din România își păstrează neschimbată expunerea de 24,3% din total active a portofoliilor de titluri de stat e, cererea lor suplimentară este de aproximativ 16,6 miliarde lei în 2022 – scrie Ciprian Dascălu, economistul șef al BCR în raportul Erste Group Research (EGR).

Pentru aceasta, Banca Națională trebuie să facă niște calcule delicate. Pe de o parte, cu efecte marginale dar necesare, cumpără titluri de stat de la bănci („doar” de 367 de milioane de lei în martie), ca să le ofere spațiu și lichidități să mai cumpere altele.

Pe de altă parte, politica BNR este de a păstra lichiditățile în marje strânse, ca să nu controleze deprecierea leului și să nju stimjuleze și mai mult inflația.

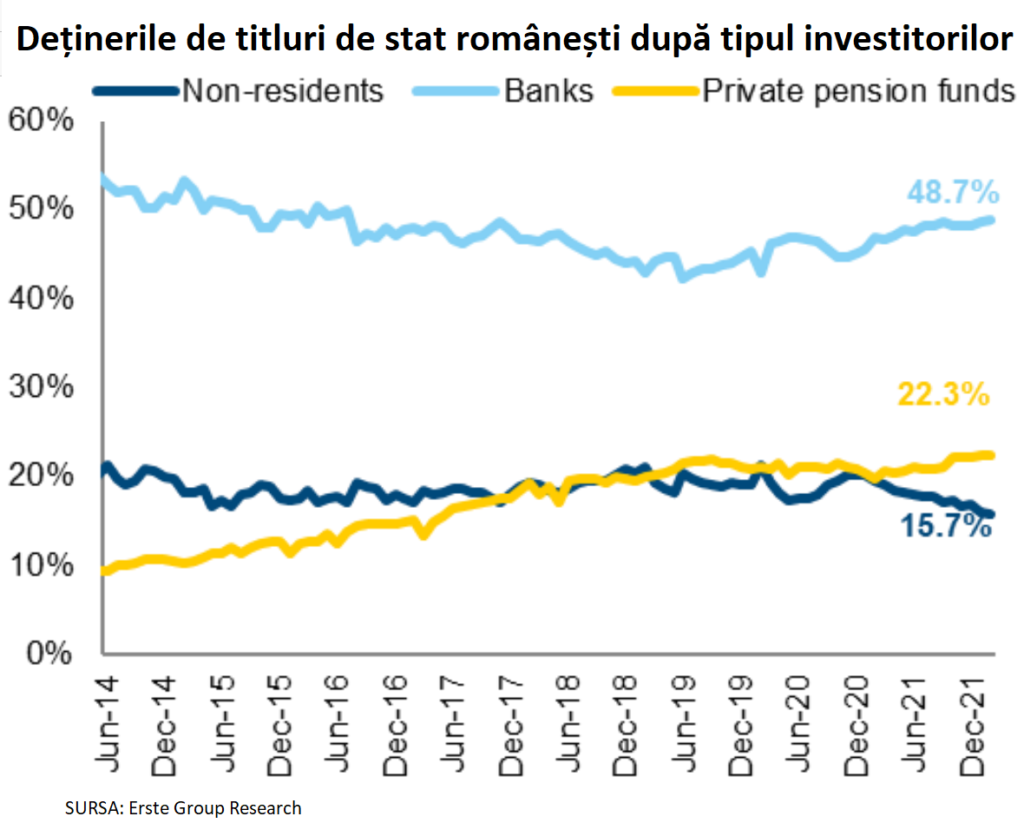

Și alți creditori se găsesc greu. Fondurile de pensii își păstrează riguros cota de titluri de stat în portofolii și și-au crescut prea puțin ponderea în totalul volumelor de obligațiuni emise de Ministerul Finanțelor, până 22,3% din total.

Creditorii străini își reduc deținerile și toți cer dobânzi mai mari

Investitorii străini în titlurile românești și-au redus deținerile până la 16,7% scoțând net 4,2 miliade de lei anul trecut, pe titlurile vândute și până la 15,7% în februarie 2022, încasând alte 1,2 miliarde de lei.

Randamentul titlurilor de stat românești cu scadența la 10 ani (dobânda) va continua să crească, deși este deja de departe cel mai mare din regiune.

Rata de dobândă la titlurile de stat cu scadența 10 ani a crescut până la 6,69% , după un avans de 30,2% în 2022, potrivit unui raport al Băncii Transilvania.

Costul împrumuturilor statului va ajunge la 6,9% la sfârșitul anului 2022 și la 7% peste un an, potrivit estimărilor EGR.

Banca Transilvania se așteaptă la un randament mediu de 5,6% pe 2022, dar și această medie este mult mai mare decât ce pe anul trecut, de 3,7%.

Miza PNRR

Și atunci guvernul român se bizuie pe granturile și creditele du dobândă redusă de la Comisia Europeană, acordate în cadrul Planului Naționalde Redresare și Reziliență (PNRR).

Nevoia de finanțare a guvernului acoperă 11,5% din PIB (cu 0,5 puncte procentuale mai mult decât în 2021), iar PNRR ar veni cu echivalentul a circa 4% din PIB. Cu o condiție care pare severă în prezent: Banii din PNRR vin numai pentru anumite proiecte și numai dacă acestea sunt bine făcute, remarcă raportul EGR.

Deși banii PNRR nu sunt pentru cheltuielile guvernamentale curente, ar fi – totuși, bani care intră, ar stimula creșterea economică și ar reduce presiunile asupra stabilității financiare, precum deficitul de cont curent – de pildă.

***