Marile pieţe de acţiuni ale lumii s-au înscris pe o tendinţă descendentă ameninţătoare, în ultimele săptămâni, din cauza incertitudini privind confruntările comerciale globale şi durabilitatea creşterii economice.

Marile pieţe de acţiuni ale lumii s-au înscris pe o tendinţă descendentă ameninţătoare, în ultimele săptămâni, din cauza incertitudini privind confruntările comerciale globale şi durabilitatea creşterii economice.

Investitori îşi îndreaptă tot mai mult fluxurile de bani spre activele de refugiu tradiţionale, precum titlurile de stat germane, al căror randament a ajuns la noi minime istorice, spre yenul japonez şi desigur spre aur.

Marile bănci centrale dau la rândul lor semnale că vor amâna noi decizii de înăsprire a politicilor lor monetare, preocupate că economiile lor ar putea fi afectată de incertitudinile globale.

Semnele burselor

Toţi indicii bursieri ai lumii au înregistrat scăderi în ultima lună, unele considerabile, potrivit cotațiilor afișate vineri dimineață:

- În SUA: între -0,80% (NYSE Composite) și -4,37% (Nasdaq Composite);

- În Europa: între -1,15% (DAX la Frankfurt) și -2,17% (CAC 40 la Paris);

- În Asia: între -4,19% (Shanghai Shenzhen CSI 300) și -8,17% (Hong Kong Hang Seng), cu un sever 4,79 la Tokyo (Nikkei 225).

Volatilitatea este însă foarte mare: piețele şi-au redus mult din pierderi spre sfârşitul zilei de joi, anticipând speculativ că marile bănci centrale îşi vor îmblânzi politicile, pentru a contracara efectele negative ale confruntărilor globale.

Astfel, față de joi după amiază Nasdaq Composite a recuperat de la -6,74%; DAX de la -2,57% la Frankfurt, iar Nikkei 225 de la -6,67%.

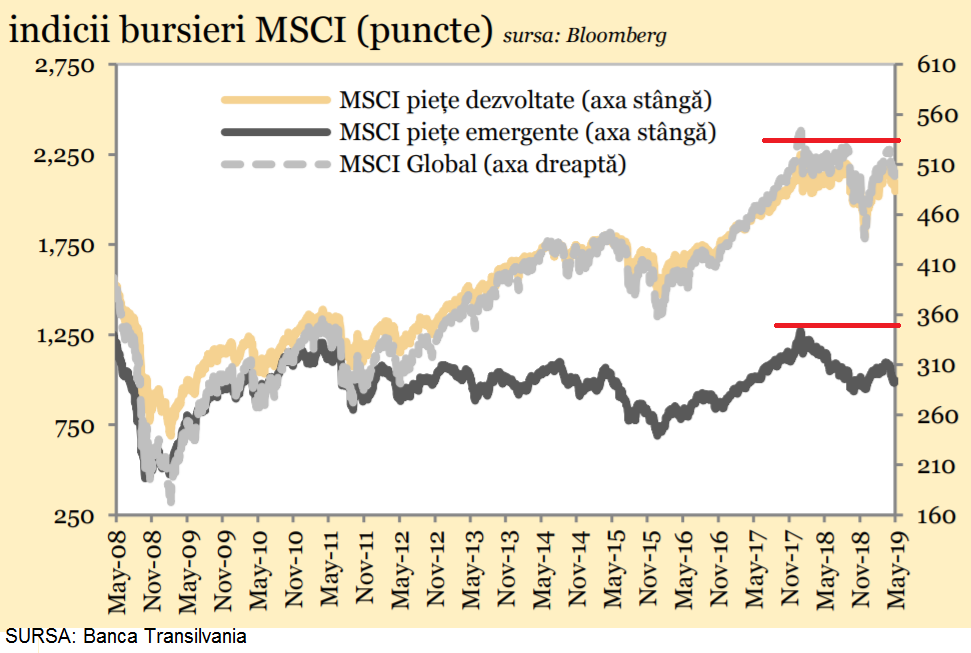

Mai mult, indicii nu reușesc să depășească maximele anterioare – un indiciu solid pentru o eventuală scădere de durată și care, totodată, furnizează un argument tehnic pentru cei care se așteaptă la o recesiune mai curând decât alții.

Indicii globali MSCI exprimă absența apetitului pentru creștere, din cauza îngrijorărilor privind performanţele viitoare ale economiilor lumii.

Efectul dezinvestirii din acțiunile companiilor mai mari sau mai mici ale lumii este migraţia spre activele de refugiu.

Astfel, de dragul siguranței, investitorii preferă să piardă plasându-şi banii în titlurile de stat germane, care au înregistrat un randament minim record istoric de -0,2%. Randamentul obligaţiunilor este invers proporțional cu prețul și, cu cât este mai mic, cu atât mai mare este încrederea în emitenul lor.

Războiul comercial şi ezitările băncilor centrale

„Această evoluție a fost determinată, în principal, de perspectiva unei confruntări comerciale pe termen mai lung între SUA și China (primele două economii ale lumii, cu o pondere cumulată de peste 40% din PIB-ul mondial)”, scrie Andrei Rădulescu, directorul de analiză macroeconomică al Băncii Transilvania, într-un raport BTmacroFocus.

Ca urmare, marile bănci centrale şi-au îmblânzit mesajele. Federal Reserve (Fed) în SUA va amâna, cel mai probabil, o nouă majorare a dobânzii de referinţă, sau chiar o va reduce, stopând campania de „normalizare” a costului banilor, după marea relaxare (quantitative easing) care a scos America din criză.

La rândul său, Banca Centrală Europeană (BCE) a amânat prima sa majorare de dobândă de referinţă, iar preşedintele său a declarat, joi, că nu se va sfii să acționeze dacă economia Euroland constinuă să slăbească.

Unii oficiali ai BCE au evocat chiar posibilitatea scăderii dobânzii sub zero, potrivit Bloomberg.