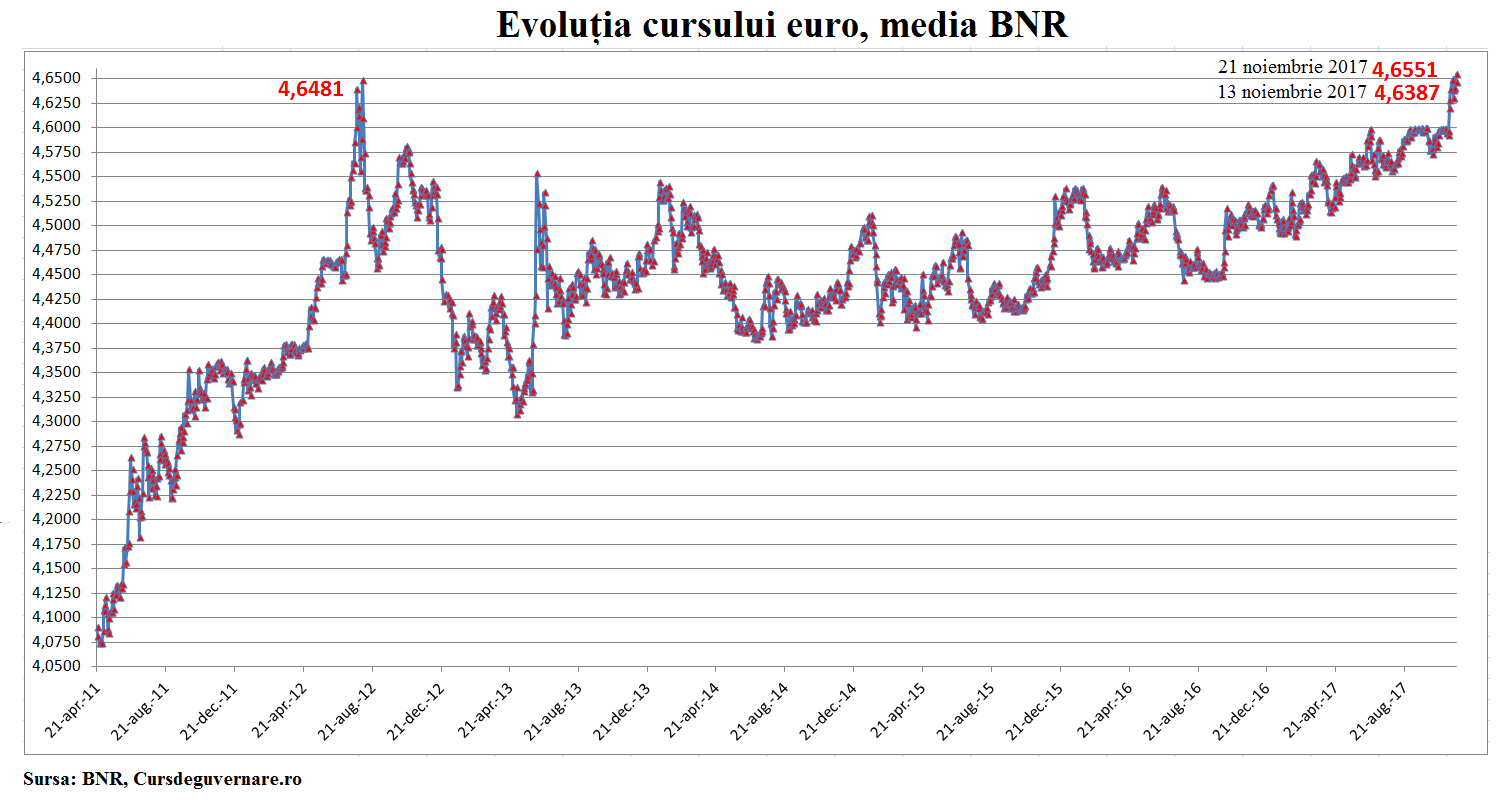

Moneda națională a înregistrat marți un nou record de slăbiciune, 4,6551 lei/euro, la numai o săptămână după stabilirea celui anterior, de 4,6495 lei/euro, în 13 noiembrie, ca urmare a riscurilor macro-financiare care se ascund în creșterea economică neașteptat de mare, ca și a riscurilor politice.

Curba randamentelor titlurilor de stat românești s-a deplasat în sus, săptămâna trecută, în medie cu 43 puncte bază, o „evoluție divergentă față de cele din piețele externe, determinată de accelerarea surprinzătoare a economiei în T3 și de perspectivele de persistență a tensiunilor publice”, potrivit unui raport al Băncii Transilvania.

Creșterea randamentelor titlurilor de stat are legătură cu piața valutară: investitorii străini în titlurile de stat românești le vând pentru a marca profiturile și pun presiune pe cererea de valută pentru repatrierea acestora.

Randamentul titlurilor de stat este invers proporționale cu cotațiile acestora, iar creșterea lor se poate explica fie prin creșterea dobânzii promise de emitent (ceea ce nu este cazul), fie de scăderea cotațiilor, ca efect al scăderii încrederii investitorilor în performanțele financiare ale emitentului (guvernul), ori chiar al vânzării de titluri.

„Accelerarea dinamicii PIB nominal, riscurile la adresa stabilității financiare și tensiunile din spațiul public au condus la majorarea ratei de dobândă la titlurile de stat la 10 ani cu 5% la 4,60% (maximul din semestrul I 2014, avans cu 31.8% de la începutul anului)”, scrie Andrei Rădulescu, senior economist al Bănci Transilvania, în raportul citat.

Deficitul de cont curent al balanței de plăți s-a intensificat cu 45,3% an/an, până la 4,2 miliarde euro în perioada ianuarie-septembrie, iar deficitul bugetar pe care contează guvernul este de 2,96%, foarte aproape de pragul maxim admis în Uniunea Europerană, de 3% din PIB.

Creșterea economică a accelerat la 8,8% an/an în Trimestrul 3 (7% an/an la nouă luni), cel mai bun ritm din 2008, conform estimărilor preliminare ale INS, și unul care a surprins pe toată lumea. În vreme ce Guvernul își asumă creșterea ca pe un succces al politicilor sale, analiștii și investitorii o văd ca sursă a dezechilibrelor macroeconomice.

În contextul nevoii tot mai mari de resurse a Guvernului, Banca Naţională s-a văzut nevoită să-şi ajusteze semnificativ propria politică de apărare a stabilităţii financiare, concentrându-se pe stabilitatea dobânzilor şi lăsând cursul valutar să absoarbă o parte din presiunea dezechilibrelor.

ROBOR la trei luni a scăzut la 2,16, faţă de 2,18%, maximul ultimilor trei ani (30 octombrie 2014). ROBOR la şase luni a stagnat la 2,28%. Primele patru bănci din sistemul bancar lucrează cu dobânzi legate de indicele de referinţă Robor la 6 luni.

Ce spun bancherii

Pe de altă parte, „volatilitatea cursului de schimb pe care o vedem astăzi este foarte mult indusă de zgomot. Este de fapt un zgomot. Vorbim de o depreciere a cursului de schimb cu 1%, în condiţiile în care monedele pieţelor emergente din ţările din jurul nostru, ca să nu mai vorbim de pieţele emergente puţin mai emergente decât noi, şi vă invit să vă uitaţi la Turcia, vă invit să vă uitaţi la Brazilia, nu o să vorbesc de nordul Africii, fluctuează în amplitudini mult mai mari de 1%”, potrivit lui Sergiu Manea, președintele executiv al BCR, citat de Agerpres.

Oficialul BNR a invocat faptul că evoluția dobânzii din ultima perioadă a fost considerată agresivă, pentru că nivelul de 1,05 – 1% a fost considerat „noul normal”. Întretimp, însă, inflația a crescut.

La rândul său, preşedintele Alpha Bank, Sergiu Oprescu, a atras atenţia asupra faptului că majorarea ROBOR ar putea duce la descurajarea ritmului de creditare.

„Creşterea dobânzii de bază într-un mediu în care dobânda de bază intră în calculul dobânzii generale pentru creditare este un factor de încetinire a ritmului de creditare. Este indubitabil faptul că o creştere de la un ROBOR de 0,8% la un ROBOR de 2% va duce în mod automat la o calificare a unui nivel mai redus de credit pe persoană şi, ca atare, va descuraja, într-o anumită proporţie – trebuie văzut în ce proporţie -, dar va descuraja într-o anumită proporţie ritmul de creditare care se accelerase în ultima perioadă”, a spus Sergiu Oprescu.

Pe de altă parte, noile cotații ale leului au surclasat rezistențe tehnice și, după depășirea acestora, analiștii consideră că deprecierea leului are drum liber până spre 4,67 – 4,68 lei / euro.

„Fostele rezistențe de la 4,63 – 4, 62 au devenit acum suporturi și, câtă vreme cursul evoluează deasupra acestora, avem un trend în favoarea monedei unice, şi persistă riscul deprecierii în continuare a leului, până la confluenţele de rezistenţe de la 4,67-4,68”, scrie Dan Rusu, CMT, şeful departamentului de analiză de la Banca Transilvania, în cel mai recent Buletin de trezorerie.