Septembrie 2016: Randamentul de piaţă al titlurilor de stat româneşti pe 10 ani era de 2,97%.

Situație foarte bună: randamentul era mai mic cu două sutimi de procent (2 puncte de bază, bps) decât al titlurilor maghiare.

Împrumuturile guvernamentale românești pe termen lung erau cu doar cu 7 bps mai scumpe decât cele poloneze.

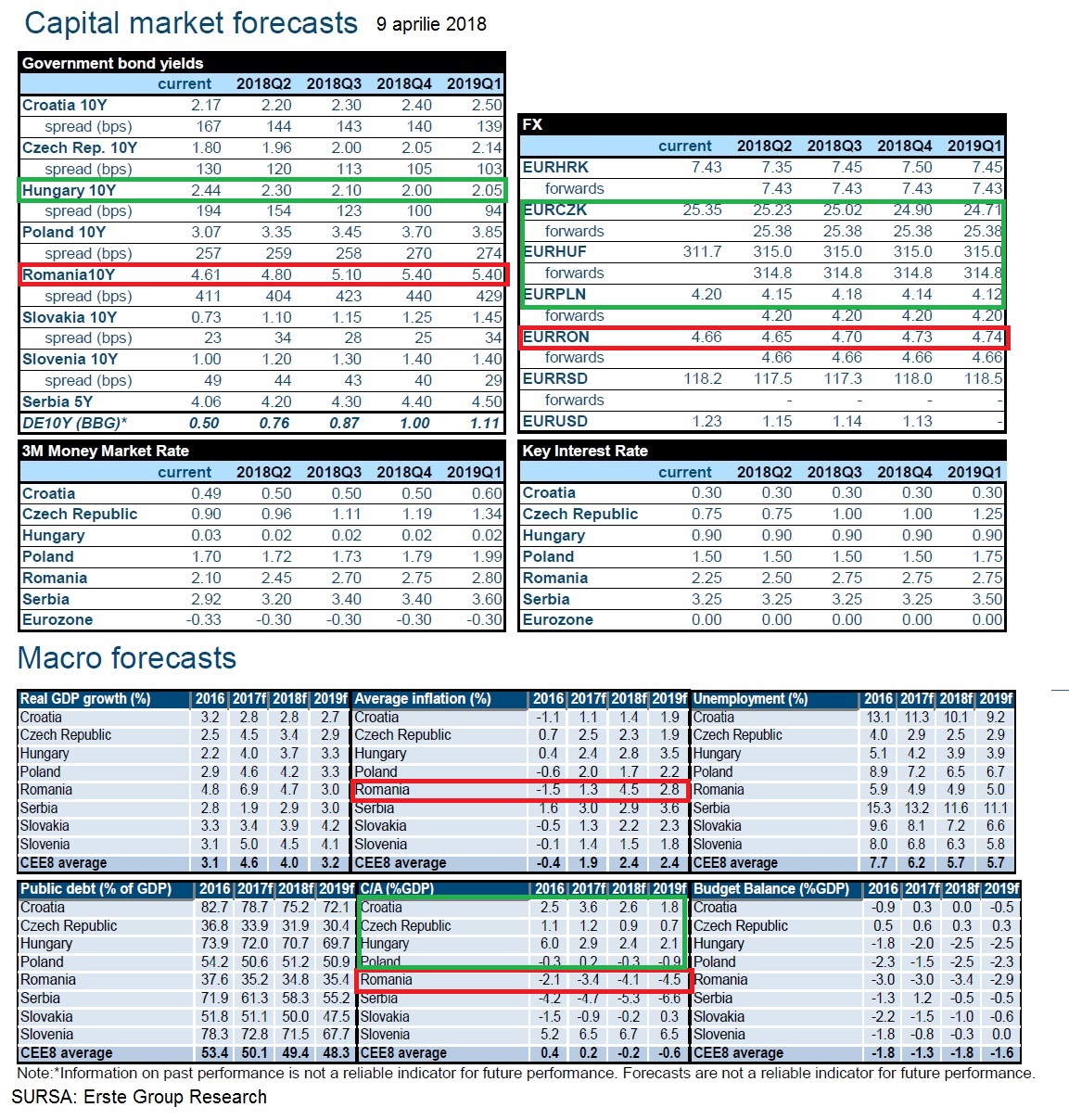

Aprilie 2018: costul finanțării prin titluri pe 10 ani ale guvernului român a urcat la 4,61% – adică aproape că s-a dublat față de cel al guvernului maghiar, care a scăzut până la 2,44%, potrivit celor mai recente date ale Erste Group Research (EGR).

O evoluție remarcabilă au avut și titlurile bulgare pe 10 ani, al căror randament a scăzut de la 2,55% în 2016, la 1,19% în prezent.

Polonia, ca și România se împrumută mai scump decât în septembrie 2016, dar creșterea randamentului titlurilor poloneze s-a oprit la 3,07%.

Mai rău: acum România, țara cu cea mai mare creștere economică din UE, se împrumută acum cel mai scump din regiune, în vreme ce în septembrie 2016 doar guvernele Serbiei și Croației erau mai prost cotate pe piețele financiare.

Și am ajuns în această situație în numai un an și jumătate.

Iată care este comparația cu randamentele (în %) de acum trei ani:

Costul finanțării guvernamentale a scăzut în Bulgaria, aflată sub rigorile unui consiliu monetar sever, și în Ungaria, care reușește să atragă investiții străine în ciuda mesajelor politice „iliberale”.

Creșterile din Polonia și Cehia sunt de departe mai puțin amenințătoare decât cea din România.

Evoluţia dezechilibrelor

Evoluția divergentă a costurilor de finanțare românești față de ale celorlalte țări din regiune este expresia diferențelor dintre (dez)echilibrele macroeconomice și mai ales ale deficitelor de cont curent, comerciale și bugetare.

Încă de acum trei ani, guvernul român plănuia relaxarea fiscală ce avea să-și atingă apogeul în 2017.

(Citiți și: ”Deficitul din comerțul exterior, concentrat pe 7 țări. Ungaria figurează pe locul doi, imediat după China”)

„Relaxarea fiscală amplă – prea mult și prea bun poate dăuna”, titra BCR un raport din 23 aprilie 2015.

Guvernul decisese atunci , „după o promovare intensă timp de o lună de zile” să devanseze startul unui „plan amplu de măsuri de relaxare fiscală pe patru ani, care urma să fie lansat în 2016”, anunțând la începutul lunii aprilie 2015 reducerea cotei TVA la toate produsele alimentare la 9% de la 24%.

Relaxarea părea încurajată de o prognoză de inflaţie de 0,1% pentru acel an (media anului 2015 avea să fie -0,6%), dar aceasta era mai degrabă efectul amenințării deflaţioniste din mai toată lumea şi a politicii de relaxare monetară (a „banilor gratis”), exportată de SUA şi Zona Euro.

Mai ales sub imperiul mediului extern, rata de politică monetară a BNR abia fusese coborâtă la 2% și peste o lună avea să atingă minimul istoric de 1,75%.

Deficitul de cont curent al României a fost de numai 1,1% din PIB în 2015, deficitul bugetar de numai 0,7%, iar datoria publică avea cea mai mică pondere în PIB din regiune, de 38,4%.

Iată detaliile:

Încă de acum doi ani, analiştii Erste Group Research (EGR) avertizau că deficitul de cont curent urma să crească cu până la un procent din PIB, dacă „relaxarea monetară scapă de sub control”.

Şi, se ştie, relaxarea fiscală a devenit o „revoluţie”, pe ale cărei efecte, cuplate cu efectele majorărilor salariale, guvernul nu mai ştie cum să le amelioreze cu ordonanţe, una mai urgentă decât alta.

Deficitul de cont curent aproape că s-a triplat.

Tabloul lunii aprilie 2018 este următorul:

Marile discrepanțe dintre (dez)echilibrele românești și cele din regiune au fost de altfel sesizate în chiar raportul administratorilor BNR prezentat unei comisii senatoriale, la sfârșitul luni trecute.

(Citiți și: Nu vă mai comparați cu Polonia și Ungaria / Raport al BNR în Senat, boicotat de PSD: Nu vă jucați cu politica fiscală, nu așteptați totul de la politica monetară. Reacția lui Liviu Dragnea)

Cu numai două zile înainte de raportul BNR dintr-o comisie senatorială, cursdeguvernare.ro cita datele EGR care remarcau discordanțele contului curent:

- Cehia, Ungaria și Croația sunt creditate cu excedente de cont curent (+0,9%, +2,4% și +2,6%), pe primul trimestru 2018

- România cu cea mai mare rată din regiune a deficitului de cont curent în 2018, după cel al Serbiei (- 4,1% din PIB, față de -5,3% în Serbia).

Acum, în România ameninţarea unui maxim de inflaţie de 5% înrăutăţeşte perspectivele investitorilor, care sunt dispuţi să dea bani mai puţin, respectiv la dobânzi mai mari guvernului român.

Aproape toată lumea a fost surprinsă că BNR a amânat creşterea dobânzii de referinţă,în vreme ce în Polonia prima majorare ar putea fi luată abia în 2019, căci inflaţia este scăzută.

În schimb, Polonia. Ungaria și Cehia au surprins cu o scădere a inflației în martie, potrivit Capital Economics:

- Scăderea inflației a fost cea mai mare în Polonia, unde „a plonjat de la 2,5% an / an în noiembrie la 1,3% în cursul lunii trecute”.

- În Cehia a scăzut de la 2,8% în octombrie la 1,6% an / an în luna februarie.

- „Inflația maghiară s-a atenuat de la 2,6% în luna august până la 1,9% în februarie”.

„Datele ratelor mici de inflație au survenit în ciuda situației etapa matură a ciclului economic din regiune”, iar analiștii citați le pun pe seama unor scăderi conjucturale mai ales la prețurile la alimente și combustibili.