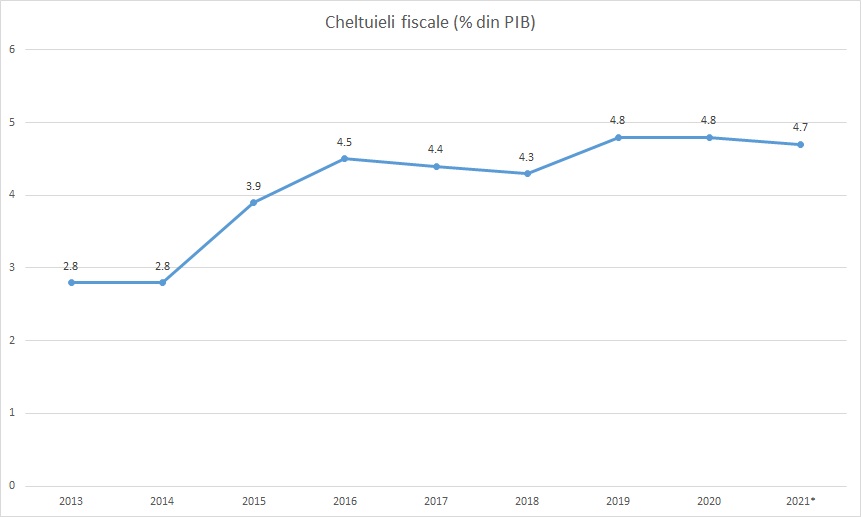

Tratamentul fiscal preferențial – respectiv cumulul de măsuri care vizează scutiri, deduceri și facilități fiscale pentru anumiți contribuabili și sectoare economice – are un impact de 52,5 miliarde de lei asupra bugetului din acest an, echivalentul a 4,7% din PIB.

Suma este de peste două ori mai mare decât cea din 2015, primul an în care s-a calculat acest indicator, intitulat cheltuieli fiscale. Ponderea în PIB a urcat la rândul său cu circa un punct procentual în ultimii șase ani.

Astfel de instrumente sunt folosite peste tot în lume pentru a stimula anumite tipuri de activități sau sectoare și pentru a direcționa economia către zone cu valoare adăugată mai mare (deducerile pentru cercetare sau IT, de exemplu).

Problema României este însă în ce măsură aceste facilități favorizează modelarea economiei, schimbarea pozitivă a structurii de creștere a PIB, creșterea calității locurilor de muncă și în ce măsură susțin cu adevărat creșterea valorii adăugate în economie?

Specialiștii avertizează că folosirea excesivă a acestor instrumente poate duce la creșterea complexității și instabilității sistemului fiscal precum și îngustarea excesivă a bazei de impozitare – cu impact asupra capacității de colectare a veniturilor bugetare.

Cheltuielile fiscale reprezintă totalitatea prevederilor legislației fiscale, reglementări sau norme legislative al căror efect este reducerea veniturilor bugetare sau amânarea încasării acestora, aplicabile anumitor categorii de contribuabili, în raport cu standardele de impozitare stabilite în mod general.

Acestea pot include scutiri, deduceri și facilități fiscale, cote reduse de impozitare, reguli diferențiate de calcul al impozitelor, taxelor și contribuțiilor stabilite în scopul acordării unui tratament preferențial unei categorii de contribuabili, precum și orice alte reglementări fiscale de natură să reducă încasările bugetare.

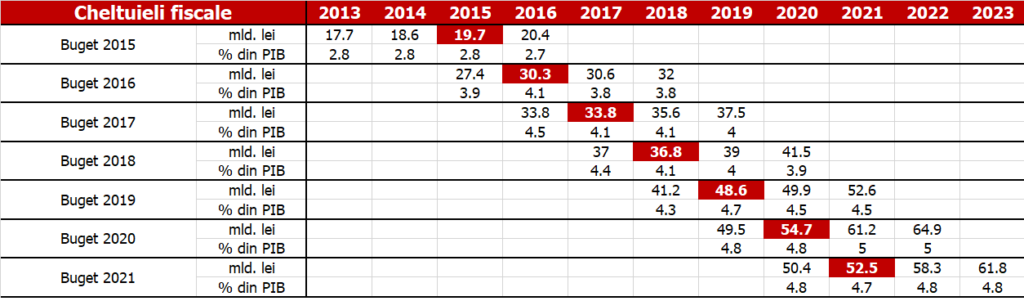

În tabelul de mai jos este ilustrat impactul cheltuielilor sociale, așa cum figurează acesta în rapoartele privind situația macroeconomică întocmite la începutul fiecărui an, odată cu legea bugetului.

Din tabelul de mai sus se mai remarcă discrepanța dintre impactul estimat la începutul anului al cheltuielilor fiscale și execuția de sfârșitul anului. În 2015, spre exemplu, Guvernul anticipa un nivel al cheltuielilor fiscale de 19,7 miliarde de lei. La sfârșitul anului, impactul a fost evaluat la 27,4 miliarde de lei, cu aproape opt miliarde de lei în plus. Diferența poate proveni și din adoptarea unor măsuri, în timpul anului, cu efect asupra veniturilor colectate la buget.

Singurul an în care cheltuielile fiscale au fost mai mici decât se anticipa a fost 2020. În ”Raportul privind situația macroeconomică pe anul 2021 și proiecția acesteia pe anii 2022-2024”, impactul final a fost evaluat la 50,4 miliarde de lei, față de 54,7 miliarde de lei la începutul anului trecut.

Principalele tipuri de cheltuieli fiscale – domeniile beneficiare

-

Impozitul pe profit

În această categorie sunt incluse măsuri precum: scutirea de impozit pentru profitul investit în producția și/sau achiziția de echipamente tehnologice – mașini, utilaje și instalații de lucru; cheltuielile de cercetare dezvoltare – deducere suplimentară în proporție de 50% a cheltuielilor eligibile pentru aceste activități; cheltuieli privind sponsorizări și/sau acte de mecenat, precum și burse private; acordarea de bonificații pentru plata anticipată efectuată până la termenele scadente aferente trimestrelor I, II și III ale anului 2020; acordarea deductibilității integrale a ajustărilor pentru deprecierea creanțelor începând cu 2022 etc.

-

Impozitul pe venit

Aici sunt vizate două categorii de contribuabili: companii și persoane fizice.

La companii avem: majorarea plafonului la un milion de euro până la care companiile cu 1-9 angajați datorează impozit pe venit echivalent cu 1% din cifra de afaceri, în loc de impozit pe profit; scutirea de impozit pentru veniturile din salarii și asimilate salariilor în baza contractelor individuale de muncă încheiate cu angajatori care desfășoară activități în sectorul construcții, IT, cercetare-dezvoltare etc.

La persoane fizice avem: scutirea de impozit pentru veniturile reprezentând avantaje în bani și/sau în natură primite de persoanele cu handicap, veteranii de război, persoanele persecutate din motive politice etc., pentru indemnizațiile pentru risc maternal, maternitate, creșterea copilului, eliminarea din venitul lunar din pensii a plafonului neimpozabil de 2000 lei, deduceri personale pentru persoanele aflate în întreținere, etc.

-

TVA

Aici sunt vizate cotele reduse de TVA de 9% și 5% – de care beneficiază alimentele și, mai ales, industria Horeca.

Cotele reduse de TVA au cel mai mare impact asupra bugetului, acesta fiind estimat la circa 17 miliarde de lei în acest an, echivalentul a 1,5% din PIB. Pe locul al doilea se situează măsurile cu impact asupra veniturilor din contribuții sociale, 16,5 miliarde de lei.

-

Impozite și taxe locale

Aceste măsuri se referă la: scutiri de la plata impozitului pe clădirile aflate în proprietatea publică sau privată a statului sau a unităților administrativ-teritoriale, scutiri de la plata impozitului pe clădire în cazul persoanelor fizice și/sau juridice române care reabilitează sau modernizează termic clădirile de locuit pe care le dețin în proprietate, etc.

-

Contribuții sociale

Printre facilități cu impact asupra bugetului se numără: tichetele de masă, tichetele cadou, tichetele de creșă, tichetele de vacanță, tichete culturale și tichete sociale acordate potrivit legii, veniturile din pensii, cota contribuției asiguratorii pentru muncă redusă la nivelul cotei care se face venit la Fondul de garantare pentru plata creanțelor salariale în cazul angajatorilor care desfășoară activități în sectorul construcții, exceptarea de la plata contribuției de asigurări sociale de sănătate pentru persoanele fizice pentru veniturile din salarii și asimilate salariilor în baza contractelor individuale de muncă încheiate cu angajatori care desfășoară activități în sectorul construcții, etc.

Cât de eficiente sunt cheltuielile fiscale

România a început să calculeze impactul acestor cheltuieli fiscale în 2015, optând pentru folosirea metodei ”venitului pierdut” în calculul acestui indicator. Metoda venitului pierdut este considerată cea mai ușoară metodă de estimare și presupune calcularea produsului dintre rata cu care se reduce un anumit impozit și baza de impozitare căreia i se aplică acest impozit.

Ministerul Finanțelor Publice aprecia atunci că relevanța economică a cheltuielilor fiscale poate fi evaluată prin prisma a 3 criterii:

- Eficiența microeconomică a cheltuielilor fiscale: pot cauza distorsiuni la nivel microeconomic (de exemplu, transferul profiturilor de pe teritoriul statului în care au fost obținute către un alt stat care oferă mai multe facilități fiscale); pot conduce la creșterea altor taxe (din cauza diminuării bazei de impozitare și, deci, a colectării); încurajează comportamentul clientelar (lobby, grupuri de interese).

- Impactul asupra echității sociale: unele facilități fiscale îi pot avantaja mai mult pe cei mai bogați și mai puțin pe cei mai săraci, în funcție de baza de aplicare a taxei existentă în cazul fiecărui contribuabil (ex: reducerea impozitului pe venit are un impact mai mare în cazul celor bogați, care obțin un venit mai mare, decât în cazul celor săraci).

- Impactul asupra cadrului fiscal: conduc la creșterea complexității și instabilității sistemului fiscal; reduc capacitatea de a prognoza evoluția bugetului întrucât nu li se poate impune o limită maximă așa cum se întâmplă, de exemplu, cu cheltuielile directe.

”Cu toate acestea, în unele cazuri cheltuielile fiscale pot fi considerate instrumente cu adevărat eficiente, așa cum este cazul reducerii taxării muncii (inclusiv a contribuțiilor de asigurări sociale) pentru a stimula participarea pe piața muncii a grupurilor dezavantajate. Un alt exemplu face referire la reducerile fiscale destinate stimulării investițiilor și a sectorului de cercetare, în special în perioadele de recesiune”, se precizează în raportul citat.

De atunci nu a existat nicio analiză care să evalueze impactul în economie al tratamentelor fiscale diferențiate, în ce măsură au generat acestea o creșterea a valorii adăugate în sectoarele vizate, dacă ar fi oportună renunțarea la anumite astfel de măsuri sau extinderea lor în alte zone etc.

Un răspuns

clasic nu va dezmintiti a inceput fragezirea ca si la pensiile contributive. Veti taia de la persoanele cu handicap, detinuti, urmasii Eroilot Martiri, veterani. Fix ca si in 2010.