Nevoia de finanțare tot mai mare a statului, a cărui deficite bugetare umflă o datorie publică tot mai anevoios de rostogolit, lasă din ce în ce mai puține resurse în bilanțurile băncilor pentru creditarea economiei reale.

După doi ani de pandemie în care ponderea creditului guvernamental s-a apropiat de 35% din soldul total al împrumuturilor acordate de bănci, nivel record istoric, situația pare să se fi îmbunătățit în acest an, în special datorită evoluției creditării corporate, care a raportat creșteri de două ori mai rapide decât împrumuturile accesate de populație.

Mai exact, creditarea corporate a înregistrat un ritm de creștere de peste 25% în primele șapte luni din 2022 – împrumuturile accesate de companii fiind ”duse în spate” de programele guvernamentale IMM Invest, prin care statul preia practic riscul băncilor garantând creditul.

Creditul privat – creștere buscă, dar nu pentru investiții. Susținere masivă de către programele guvernamentale

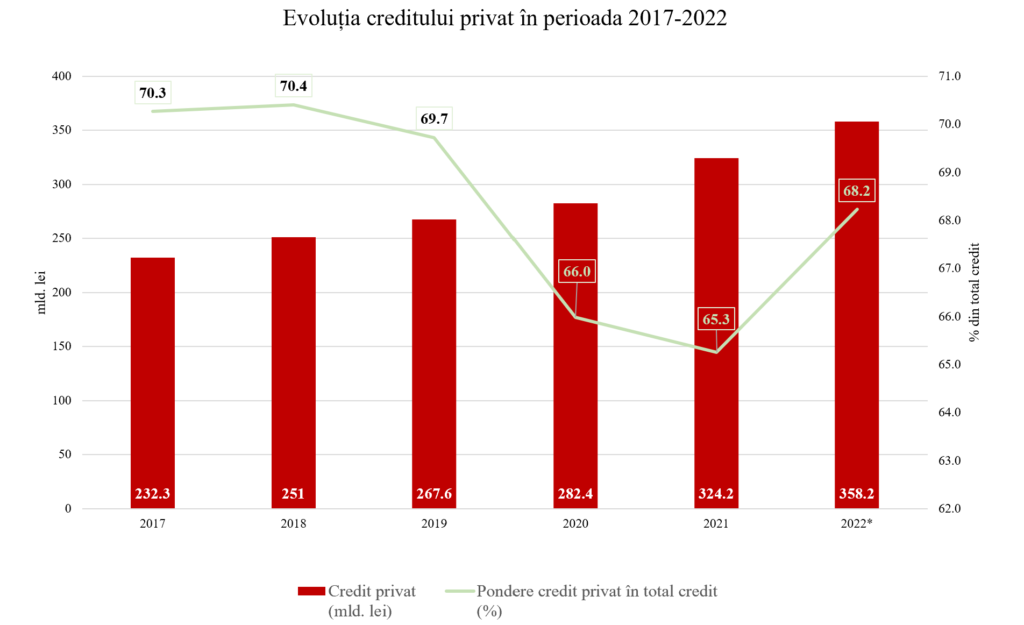

Soldul creditului neguvernamental accesat de companii și populație în primele șapte luni din 2022 a urcat la 358,2 miliarde de lei, în creștere cu 16,8% față de anul precedent.

Astfel, ponderea creditului privat în total credit a urcat la 68,2%, peste nivelurile din 2020 și 2021, dar sub cel din 2019 când indicatorul a scăzut prima dată sub 70%.

De remarcat este însă că această creștere se bazează pe programele guvernamentale de garantare a credtelor și nu sunt numai pentru investiții, ci pentru cheltuieli de funcționare.

Ponderea creditului privat în portofoliile băncilor este în continuă scădere de la criza din 2008, când se afla la un record de 92%. Un an mai târziu a înregistrat o scădere dramatică, de peste zece puncte procentuale, la 81%, iar de atunci se află în declin.

De altfel, băncile din România au cea mai ridicată expunere pe stat din UE. La nivelul lunii martie 2022, 20,1% din activele sistemului erau concentrate în titluri de stat.

Statul se expune indirect pe creditarea privată, care nu se va vedea în creșterea economică

Banca Națională a României (BNR) avertizat în cel mai recent raport asupra stabilității financiare, din iunie, și asupra expunerilor indirecte pe care sectorul bancar din România le are asupra sectorului guvernamental.

”Legătura directă semnificativă este întărită și de expunerile indirecte, având în vedere garanțiile de stat acordate prin intermediul programului „Prima casă“/„Noua casă“, dar și prin programele implemente în contextul pandemiei COVID-19 („IMM Invest“, „Agro IMM Invest“, „IMM Leasing“)”, se arată în raportul amintit.

Programele guvernamentale destinate companiilor au ajuns să reprezinte 30% din soldul împrumuturilor acordate IMM.

(Citiți și: ”Nivel istoric al creditării companiilor, dar NU pentru investiții: garanțiile din programele de stat au rotunjit profiturile băncilor”)

Cu toate acestea, specialiștii băncii centrale avertizează că aceste programe au fost accesate de companii preponderent pentru a-și acoperi cheltuielile operaționale în contextul încetării temporare a activității, așa încât ”majorarea gradului de îndatorare a companiilor fără a crește capacitatea de producție a acestora va duce la o creștere economică redusă”.

Nevoia uriașă de finanțare a statului

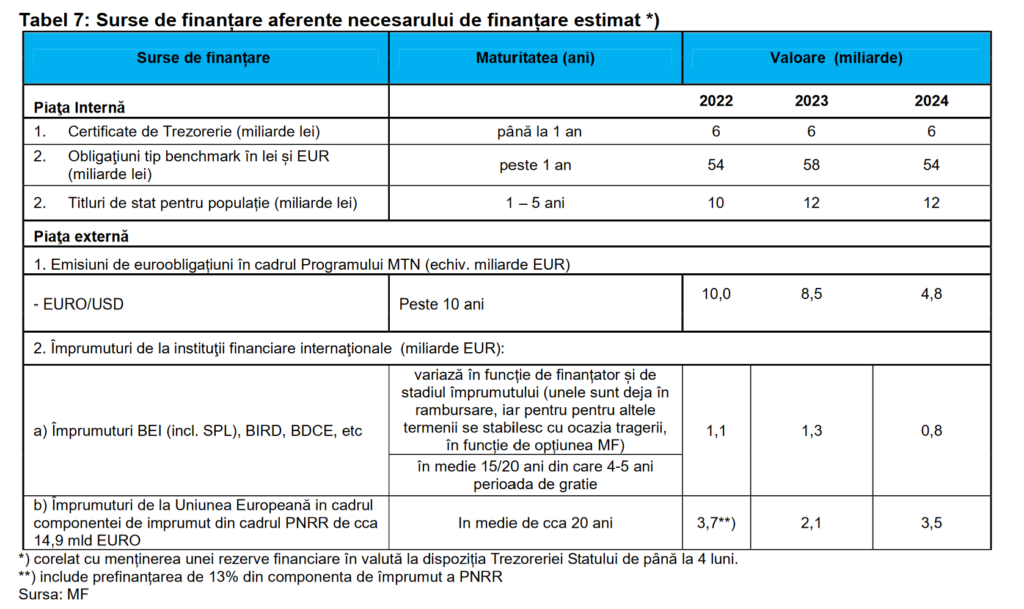

Statul are nevoie să împrumute în acest an circa 148 de miliarde de lei (dacă luăm în calcul majorarea deficitului conform primei rectificări bugetare).

În prima parte a anului, Ministerul Finanțelor Publice (MFP) s-a orientat către piețele internaționale, de unde a reușit să atragă suma de 4,2 miliarde de dolari și 2,5 miliarde de euro, prin trei emisiuni de euroobligațiuni.

La această sumă se mai adaugă banii atrași de la populație, prin programele TEZAUR și FIDELIS, în valoare totală de 7,8 miliarde de lei.

Băncile asigură peste jumătate din finanțarea internă a statului

De pe piața interbancară, statul a împrumutat în primele șase luni 23,6 miliarde de lei, potrivit raportului privind execuția bugetară din primul semestru.

”Băncile comerciale au continuat să fie principalii investitori pe piața internă a titlurilor de stat, deținând în portofoliu la sfârșitul anului 2021, cca 51% din volumul total al titlurilor de stat emise pe piața internă, în creștere față de sfârșitul anului 2020 (47,3%), fiind urmate de fondurile de pensii care au înregistrat o creștere a deținerilor la 19,9% la sfârșitul anului 2021 față de 18,5% la sfârșitul anului 2020”, potrivit celei mai recente strategii de administrare a datoriei publice.

Cele mai recente date MFP, din mai, arată că deținerile de titluri de stat ale sistemului bancar erau de 129,9 miliarde de lei, echivalentul a 50,1% din total.

***