Creșterea nevoii de finanțare a companiilor a fost principalul motor al creditării din S1 al anului, marile bănci prezente pe piața locală reușind să marcheze profituri în creștere. Avansul este datorat în mare măsură programelor guvernamentale de garantare a împrumuturilor, susțin băncile, în vreme ce rapoartele oficiale sugerează o pondere redusă a creditelor pentru investiții.

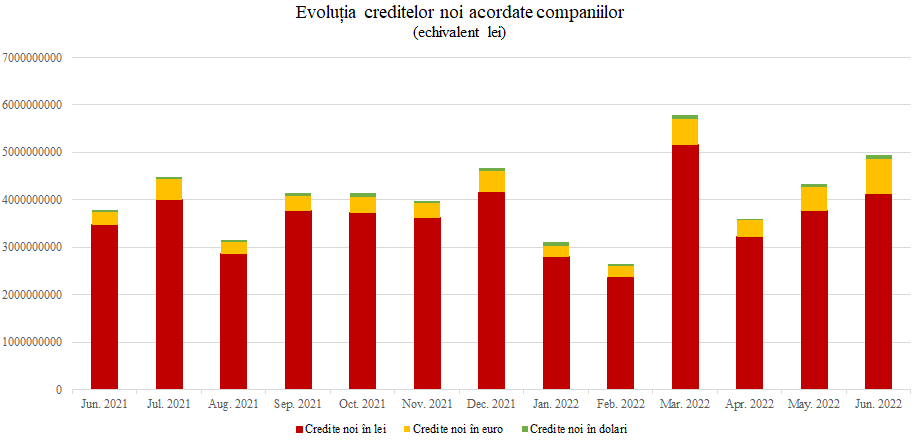

Volumul de credite (în lei, euro și dolari) accesat de companii în primele șase luni din 2022 s-ar ridicat la 24,4 miliarde de lei, nivel record istoric, în creștere cu 21,6% față de primul semestru din 2021, respectiv cu peste 70% mai mult decât în primul semestru din 2019, an neafectat de criza sanitară, energetică sau de război, reiese din calculele CursdeGuvernare pe baza datelor Băncii Naționale a României.

După cum reiese și din graficul de mai jos, creșteri au fost consemnate atât pe segmentul în lei, dar și pe cel în euro. Companiile au accesat în primul trimestru credite în euro de 2,6 miliarde de lei, cu 62% mai mult față de S1 2021.

Al doilea cel mai rapid ritm de creștere din ultimul deceniu

Ritmul de creștere din primul semestru din 2022 este al doilea cel mai ridicat din ultimul deceniu. Este depășit doar de cel de anul trecut, însă 2021 s-a bucurat de impactul pozitiv al ”efectului de bază”, raportându-se la un 2020 în care creditul corporate a crescut cu doar 3% față de anul anterior.

Datele Băncii Naționale sugerează că împrumuturile accesate de companii au înregistrat fluctuații importante de la an la an, evoluția nefiind deloc liniară. Astfel, ratele de creștere din primele semestre din 2019 și 2018 au fost la fel de reduse (2%, respectiv 1%) precum cele din 2020, când creditarea a suferit din cauza blocajelor.

(Citiți și: ”BNR – acțiune în forță: crește dobânda cheie cu 1pp. De ce poate face asta, ce înseamnă asta”)

Primul semestru din 2017 a adus o creștere de 18%, dar doar pentru că în 2016 creditarea corporate a înregistrat un minus de 4,6% față de primul semestru din 2015. Scăderi și mai pronunțate au fost înregistrate în primul trimestru din 2013 (-11%), respectiv din 2012 (-34%), mai reiese din datele BNR.

Programele guvernamentale, principalul motor

Din rapoartele băncilor, dar și din analizele BNR reiese că principalul motor al creșterii creditării corporate l-au reprezentat programele guvernamentale de tip IMM Invest.

În raportul asupra stabilității financiare din iunie, BNR remarcă importanța programelor guvernamentale „IMM Invest“ și „Agro IMM Invest“, care au ajuns să reprezinte 30% din soldul împrumuturilor acordate IMM-urilor (la nivelul lunii martie 2022).

”Deși introducerea acestor programe a fost benefică pentru a permite companiilor să își acopere cheltuielile operaționale în contextul încetării temporare a activității, majorarea gradului de îndatorare a companiilor fără a crește capacitatea de producție a acestora va duce la o creștere economică redusă”, avertizează specialiștii băncii centrale.

Majoritatea împrumuturilor sunt pentru capital de lucru

Un alt calcul arată că împrumuturile bancare reprezintă doar 9% din pasivele companiilor, iar dintre acestea creditele de investiții cumulează 3% din totalul îndatorării companiilor.

În ceea ce privește impactul creșterii dobânzilor asupra companiilor, analizele BNR sugerează că acesta ar fi redus, în principal deoarece maturitatea reziduală medie a creditelor este de doar trei ani.

”În acest caz, creșterea ratei de dobândă cu 2 puncte procentuale duce la majorarea serviciului lunar al datoriei cu 3 la sută față de nivelul actual, respectiv cu 6 la sută în cazul unei creșteri de 4 puncte procentuale”, reiese din calculele băncii centrale.

Profituri în creștere pentru bănci

Majoritatea băncilor mari au raportat profituri în creștere în primul semestru, un rezultat al eliberării provizioanelor (constituite în timpul crizei sanitare drept buffere în eventualitatea creșterii ratei creditelor neperformante), al majorării dobânzilor și al creșterii susținute a creditării corporate.

BCR a raportat un profit net de peste un miliard de lei, în creștere cu 50,9% față de S1 2021 și o creștere de 15,6% a creditării față de decembrie 2021, până la 24 de miliarde de lei. Creditul de retail a consemnat un avans de trei ori mai redus în același interval, de circa 4,6%.

Profitul BRD a scăzut ușor în S1 2022, la 617 milioane de lei, dar ”creditarea companiilor a înregistrat o performanță solidă (+15,8% față de 30 iunie 2021), determinată de activitatea dinamică pe segmentul IMM-urilor (+36,8% față de 30 iunie 2021) și de creșterea solidă a creditelor acordate marilor companii (+7,5% față de 30 iunie 2021)”, potrivit reprezentanților băncii.

Profitul brut al Alpha Bank a crescut cu aproape 72%, până la 18,2 milioane de euro. Finanțările noi pe segmentul companiilor mari marcând un avans anual de 10%, în timp ce vânzările noi de credite acordate IMM-urilor au crescut cu 56%.

Raiffeisen Bank a raportat un profit net de 602 milioane de lei, în creștere cu 50% față de S1 2021.

”Rezultatele noastre reflectă concentrarea pe sprijinirea atât a clienților noștri, cât și a economiei românești. Creditele nete au înregistrat un avans semnificativ, de aproximativ 25% față de S1 2021, susținut de o creștere mare a creditării, în principal către clienții corporații mari și medii (+46% an la an), având în vedere că firmele au nevoi de finanțare crescute atât pentru capitalul de lucru, cât și pentru demararea unor proiecte și investiții substanțiale. Tendința de creștere este vizibilă și în cazul IMM-urilor, cu 13%, bazată și pe participarea noastră la programele guvernamentale.”, a precizat Zdenek Romanek, președinte și CEO Raiffeisen Bank.

***