Consiliul fiscal a dat publicității în luna iunie, Raportul de activitate aferent anului 2015, raport din care lipsesc analiza privind performanța financiară a companiilor de stat precum şi cea referitoare la estimarea evaziunii fiscale în România.

Consiliul fiscal a dat publicității în luna iunie, Raportul de activitate aferent anului 2015, raport din care lipsesc analiza privind performanța financiară a companiilor de stat precum şi cea referitoare la estimarea evaziunii fiscale în România.

Acestea vor fi finalizate ulterior, ”pe măsură ce datele de intrare vor deveni disponibile”, anunță Consiliul fiscal.

Supraperformanța veniturilor

bugetul general consolidat pentru anul 2015 a fost fundamentat pe un scenariu de evoluție macroeconomică cu o creștere economică evaluată la 2,5% în termeni reali, în timp ce ţinta de deficit bugetar a fost proiectată la 1,82% din PIB în termeni cash, respectiv un deficit în termeni ESA 2010 de 1,45% din PIB.

Execuția bugetară finală a consemnat încadrarea în țintele de deficit, atât potrivit metodologiei cash, deficitul bugetar situându-se la un nivel de 1,45% din PIB, respectiv 10,36 mld. lei (comparativ cu o proiecție de 13,0 mld. lei), cât și potrivit ESA 2010 având în vedere deficitul de 0,74% din PIB, respectiv 5,3 mld. lei.

Ecartul realizat dintre soldul bugetar cash și cel ESA a fost superior proiecțiilor inițiale cu 0,34 pp din PIB, în principal ca urmare a suplimentării cu 0,21 pp din PIB a sumelor plătite în contul hotărârilor judecătorești privind unele drepturi de natură salarială pentru anumite categorii de bugetari.

Diferențele semnificative în sensul unui deficit bugetar mai redus față de țintele inițiale sunt explicate în principal de supraperformanța veniturilor, cât și, probabil, unei evoluții prociclice a conformării la plata taxelor din partea contribuabililor.

Reguli ”tari” și reguli ”slabe”

Din perspectiva regulilor politicii fiscal-bugetare, plafoanele nominale în care ar fi trebuit să se încadreze în anul 2015 soldul BGC, soldul primar, cheltuielile totale ale acestuia precum și cheltuielile de personal au fost stabilite prin Legea nr. 182/2014.

Raportat aceasta, se constată respectarea acestora doar pentru soldul bugetar al BGC, în timp ce soldul primar, cheltuielile de personal și cheltuielile totale, exclusiv asistența financiară din partea UE și a altor donatori, au depășit limitele din legea mai sus menționată, în contradicție cu regulile fiscale.

Nerespectarea indicatorilor sus-menţionaţi a fost consecinţa creşterii deliberate a cheltuielilor bugetare, în speţă a celor de personal (cu încălcarea flagrantă a art. 17 alin. (2) şi art. 24 din LRFB), în condiţiile modificării aduse Codului Fiscal privind reducerea cotei de TVA de la 24% la 9% pentru alimente, servicii de restaurant și catering de la 1 iunie 2015, în acest caz fiind ocultat principiul referitor la compensarea impactului financiar aferent reducerii de venituri „prin majorarea altor venituri bugetare”.

Este de menţionat că, pe parcursul anului 2015, proiectele de acte normative au stipulat derogări de la regulile fiscale prin redefinirea plafoanelor din Legea nr. 182/2014 în conformitate cu nivelurile agregatelor bugetare din propunerile de rectificare, cu excepția deficitului bugetar.

Recursul sistematic la derogare de la regulile fiscale care nu vizează soldul BGC consfințește existența a două clase de reguli fiscale – una de reguli „tari” (regulile care vizează soldul BGC), și una de reguli „slabe” (regulile care vizează obligativitatea plafoanelor pentru toate celelalte elemente relevante din perspectiva legii), în pofida faptului că o astfel de distincție nu este prevăzută de lege.

Avertismentul Consiliului

Consiliul fiscal atrage atenția în document asupra faptului că inoperabilitatea de facto a setului de reguli fiscale adiacente celei privitoare la nivelul de deficit bugetar ”reclamă fie întărirea aplicării legii prin limitarea posibilității recursului la derogare și introducerea de sancțiuni motivante pentru nerespectarea regulilor fiscale, fie punerea în acord a situației de jure cu cea de facto prin afirmarea supremației regulii privind deficitul bugetar și renunțarea formală la setul de reguli conexe”.

”O astfel de abordare este cu atât mai necesară având în vedere procesul de construcție bugetară pentru anul 2016, prin care se prevede un derapaj deliberat şi de amploare a deficitului structural şi a celui efectiv, în flagrantă contradicție cu principiile și regulile instituite atât de legislația națională, cât și de tratatele europene, accentuând riscul ca România să rămână în capcana unei politici fiscale prociclice, apăsând pe accelerație în faza de expansiune a ciclului economic și riscând să fie constrânsă să implementeze măsuri de ajustare structurală într-o inevitabilă fază viitoare de recesiune.”, afirmă Consiliul fiscal.

Campionii alocărilor din Fondul de rezervă al Guvernului

Raportul Consiliului fiscal privește și situația sumelor alocate din fondul de rezervă bugetară și fondul de intervenție la dispoziția Guvernului în anul 2015.

Ca date generale, întrega administrație a cheltuit din acest fond suma de 528 milioane lei, administrația centrală folosind 201,8 milioane iar administrațiile locale restul de 326,2 milioane.

Justificarea cheltuirii sumelor este dată de un număr de 22 Hotărâri de guvern emise în 2015, cele mai semnificative fonduri fiind alocate:

- Ministerului Afacerilor Interne pentru achiziţia de octoxid de uraniu– 62 milioane lei, în luna septembrie 2015

- Autorităţii pentru Administrarea Activelor Statului pentru plata despăgubirilor acordate de către Curtea de arbitraj Internaţională a Centrului Internaţional pentru Reglementarea Diferendelor Relative la Investiţii– 48,7 milioane lei, în luna decembrie 2015

- Ministerului Sănătății, 26,3 milioane lei, în luna noiembrie 2015

Cele 326,2 milioane lei trimise diverselor unități administrativ-teritoriale au fost aprobate prin 5 hotărâri.

Dintre aceste 5 HG-uri, una singură are ca obiect ”finanţarea unui proiect cultural” în București, cu suma de 1,2 milioane lei, în aprilie 2015. Restul alocărilor nu au justificări detaliate, ci generice.

Alte 2, 4 milioane lei au mai fost alocate prin HG Ministerului Mediului, în luna august 2015, ”pentru înlăturarea efectelor calamităților naturale produse de secetă și pentru asigurarea debitelor ecologice pe principalele canale, japșe și gârle pescărești din Delta Dunării”.

Perspective macroeconomice

Anul 2016 reprezintă cel de-al patrulea an de redresare și de creștere moderată a economiei europene pe fondul deprecierii euro și majorării consumului favorizat de rate de dobândă reduse și prețul scăzut al petrolului.

În prognoza de primăvară publicată în mai 2016, Comisia Europeană estimează rate de creștere pozitive în aproape toate țările membre ale UE, excepția fiind, ca și în anul precedent, reprezentată de către Grecia (-0,3%).

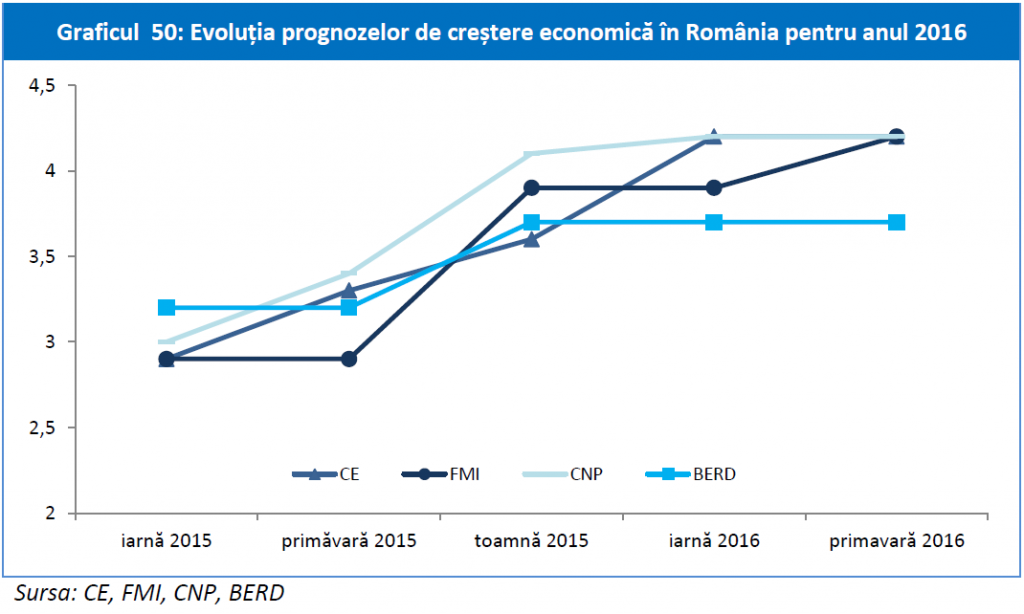

Cele mai performante țări din perspectiva dinamicii așteptate a PIB real sunt Irlanda (4,9%), România (4,2%), Malta (4,1%), Polonia (3,7%) și Suedia (3,4%). La polul opus, Finlanda va înregistra cea mai scăzută rată de creștere pozitivă (0,7%) din UE.

Media de creștere economică așteptată în Europa este sub nivelul Statelor Unite ale Americii (2,3%) și inferioară nivelului de creștere globală (3,1%).

Pentru anul 2016, este estimat un nivel scăzut, sub așteptările inițiale, al ratei inflației, respectiv 0,3% și 0,2% pentru UE și pentru zona euro. România se va afla printre cele nouă țări din UE ce vor înregistra valori negative pentru inflație, alături de Grecia, Spania, Cipru, Luxemburg, Slovenia, Slovacia, Bulgaria și Croația.

În opinia Consiliului fiscal, balanța riscurilor la adresa evoluţiei PIB real în anul 2016 este relativ echilibrată, avansul peste așteptări din primul trimestru al anului curent de 1,6% față de trimestrul precedent și, respectiv, 4,2% față de aceeași perioadă din anul 2015 având potențialul de a fi contrabalansat de efectele negative ale activității economice asociate legii privind darea în plată, de incertitudinile privind mediul extern sau de startul întârziat al proiectelor finanțate din fonduri europene aferente exercițiului financiar 2014-2020.

În opinia Consiliului fiscal, balanța riscurilor la adresa evoluţiei PIB real în anul 2016 este relativ echilibrată, avansul peste așteptări din primul trimestru al anului curent de 1,6% față de trimestrul precedent și, respectiv, 4,2% față de aceeași perioadă din anul 2015 având potențialul de a fi contrabalansat de efectele negative ale activității economice asociate legii privind darea în plată, de incertitudinile privind mediul extern sau de startul întârziat al proiectelor finanțate din fonduri europene aferente exercițiului financiar 2014-2020.

Perspective fiscal-bugetare

Proiectul de buget pe anul 2016 are în vedere o țintă de deficit a BGC de 2,8% potrivit metodologiei cash, respectiv, de 2,95% din PIB conform standardului ESA 2010, în condițiile în care la momentul elaborării bugetului pentru anul curent (4 decembrie 2015) a fost încorporat impactul modificărilor Codului Fiscal, precum și majorările salariale din sectorul public legiferate în a doua parte a anului 2015, iar estimările la acel moment privind soldul bugetar pentru anul 2015 indicau un nivel de -1,2% din PIB atât în standarde cash, cât și potrivit ESA 2010.

Datele cu privire la execuția bugetară pentru anul 2015, publicate în luna aprilie 2016, indică un deficit de doar 0,74% potrivit metodologiei europene, în principal ca urmare a supraperformanței veniturilor, ceea ce este de natură să sprijine atingerea țintelor fiscale în anul curent.

În opinia sa asupra Proiectului de buget, elaborată în luna decembrie a anului 2015, Consiliul fiscal aprecia că, modul de construire a bugetului pe anul 2016 şi cadrul pe termen mediu asociat acestuia consfințesc o abatere deliberată și de amploare de la toate regulile fiscale instituite atât de legislația națională, cât și de tratatele europene semnate de România și induce o vulnerabilizare de proporții a poziției finanțelor publice, complicând substanțial gestionarea acestora în eventualitatea manifestării unor șocuri adverse.

În acest context, riscul de reintrare a țării în procedură de deficit excesiv apare drept semnificativ, în condițiile în care pentru anul 2017, cele mai recente proiecții ale CE indică un nivel de 3,4% din PIB în cazul deficitului efectiv atât în termeni ESA 2010, cât și în termeni structurali.

Consiliul fiscal a atras atenţia în mod repetat asupra faptului că, o relaxare fiscală de proporţii adoptată în condiţiile unui decalaj de producţie apropiat de zero în anul 2016 şi ulterior pozitiv în perioada 2017-2019 este total contraproductivă, deoarece măsurile adoptate accentuează caracterul prociclic al politicii fiscale, cu impact negativ permanent asupra deficitului bugetar.

Încă o dată, subliniem că ideea potrivit căreia ar fi suficientă menținerea deficitului bugetar sub nivelul de 3% din PIB este eronată; acest nivel nu reprezintă o „țintă”, ci un plafon a cărui atingere este permisă doar în condiții ciclice adverse, de recesiune profundă, ceea ce în mod evident nu este nicidecum cazul României.

Despre sustenabilitatea finanțelor publice

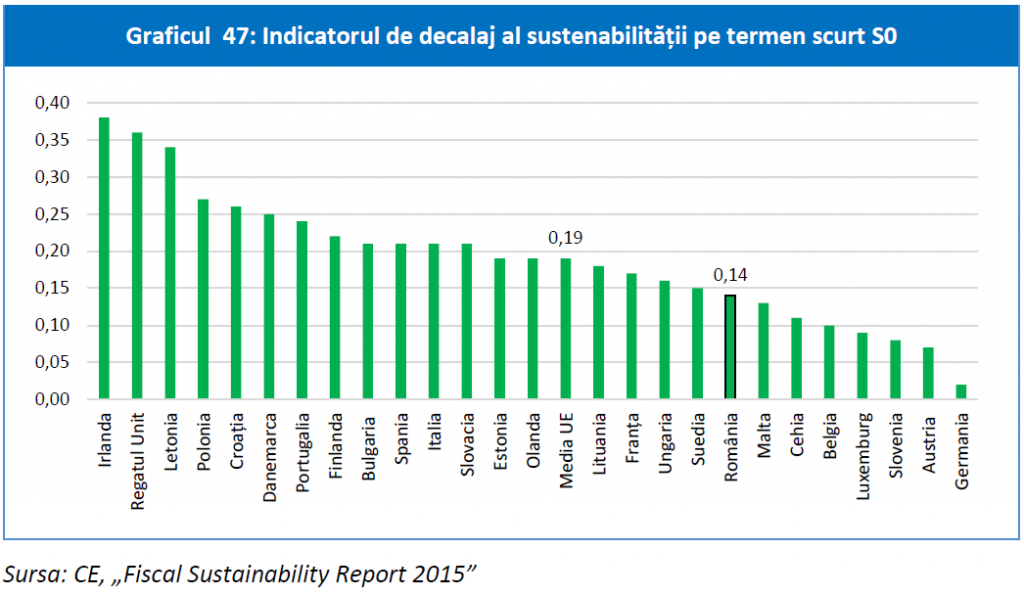

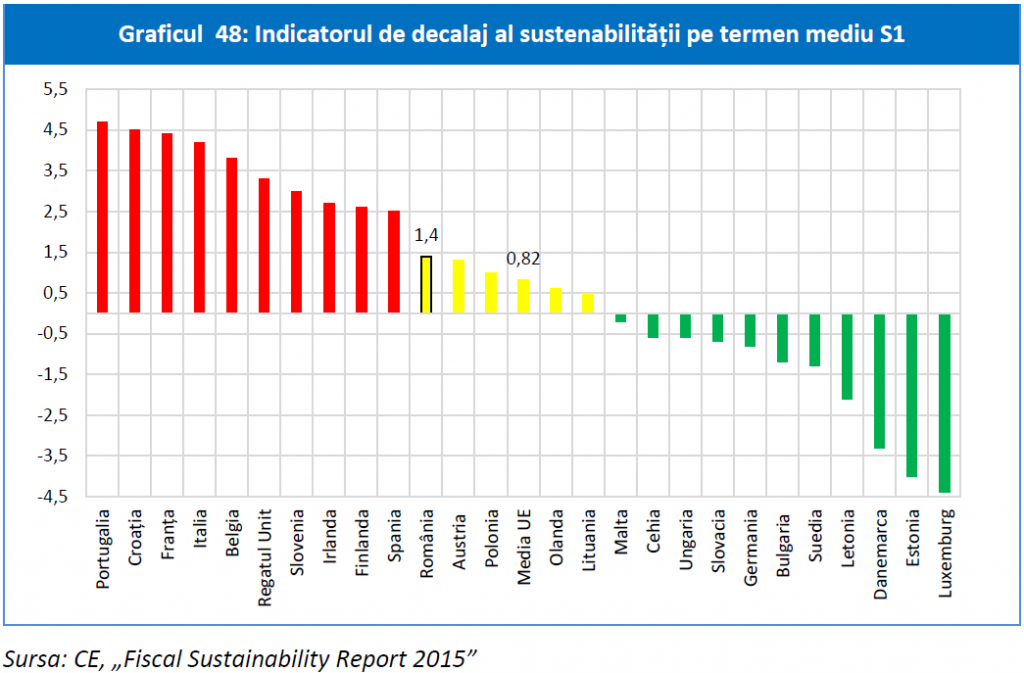

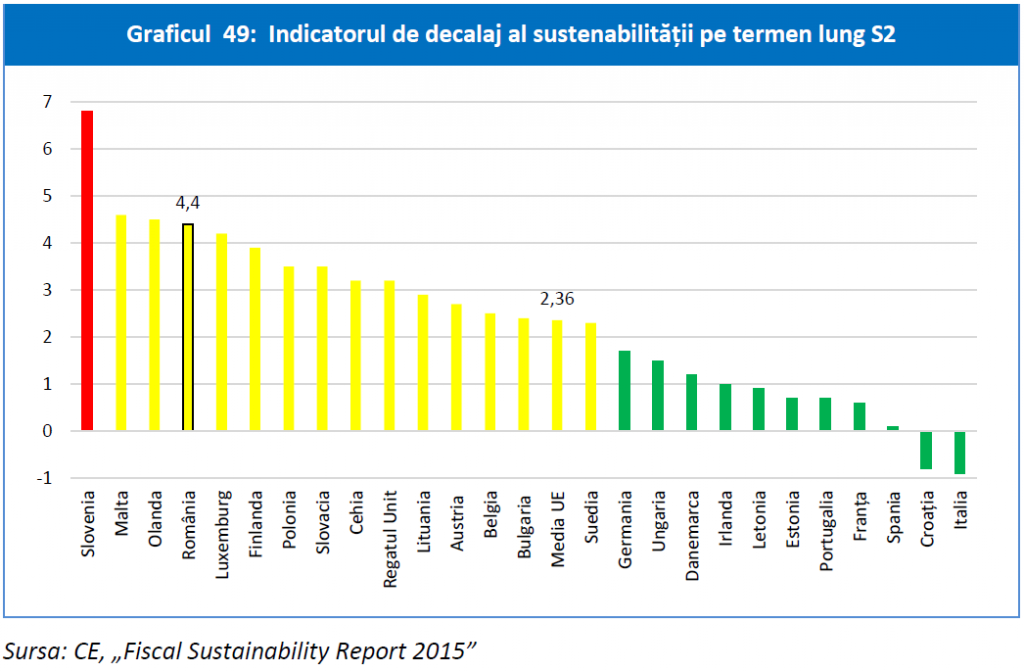

Documentul Consiliului fiscal analizează în context european și sustenabilitatea finanțelor publice, prin intermediul a trei indicatori stabiliți de Comisia Europeană în funcție de orizontul de timp considerat: S0- pentru termenul scurt, S1- pentru termenul mediu și S2- pentru termenul lung.

Din graficele prezentate mai jos rezultă că, pe un orizont scurt de timp România nu prezintă riscuri semnificative.

Pe orizontul mediu de timp, în cazul României apar riscuri majore din perspectiva sustenabilității datoriei publice având în vedere că raportul datorie-PIB depășește pragul de 60% la finalul intervalului de proiecție 2026 (în condițiile menținerii soldului bugetar din prezent) și luând în calcul testele de senzitivitate, în mod deosebit șocurile negative ce pot afecta balanța primară.

Pe orizontul mediu de timp, în cazul României apar riscuri majore din perspectiva sustenabilității datoriei publice având în vedere că raportul datorie-PIB depășește pragul de 60% la finalul intervalului de proiecție 2026 (în condițiile menținerii soldului bugetar din prezent) și luând în calcul testele de senzitivitate, în mod deosebit șocurile negative ce pot afecta balanța primară.

În cazul unei simulări de șocuri simultane asupra creșterii, ratei dobânzii și a balanței primare, acest raport poate depăși 70% în anul 2020. Indicatorul S1 are o valoare de 1,4 pp din PIB și indică un risc mediu, dar coroborat cu analiza sustenabilității datoriei, a dus la încadrarea României în clasa de risc ridicat, aceasta fiind singura țară din această clasă ce prezintă un indicator S1 mediu.

Indicatorul de decalaj al sustenabilității fiscale S2 indică un risc mediu pe termen lung în cazul României. Acesta subliniază necesitatea unei ajustări fiscale de 4,4% din PIB, relativ la un scenariu de bază în care nu există modificări fiscale, pentru a se putea asigura sustenabilitatea finanțelor publice pe termen lung. România se află pe locul patru în topul țărilor europene privind acest indicator, cu mult peste media UE de 2,36%.

Indicatorul de decalaj al sustenabilității fiscale S2 indică un risc mediu pe termen lung în cazul României. Acesta subliniază necesitatea unei ajustări fiscale de 4,4% din PIB, relativ la un scenariu de bază în care nu există modificări fiscale, pentru a se putea asigura sustenabilitatea finanțelor publice pe termen lung. România se află pe locul patru în topul țărilor europene privind acest indicator, cu mult peste media UE de 2,36%.

Notă: În graficele care ilustrează nivelul indicatorilor de sustenabilitate SO, S1 și S2, culoarea verde are semnificația de risc scăzut, culoarea galbenă desemnează un risc mediu, iar culoarea roșie reprezintă un risc ridicat.

Notă: În graficele care ilustrează nivelul indicatorilor de sustenabilitate SO, S1 și S2, culoarea verde are semnificația de risc scăzut, culoarea galbenă desemnează un risc mediu, iar culoarea roșie reprezintă un risc ridicat.

Un răspuns

Articol: ,,..fiind ocultat principiul referitor la compensarea impactului financiar aferent reducerii de venituri „prin majorarea altor venituri bugetare”.

Iată un principiu al IMPOTENŢEI ADMINISTRATIVE. Specific, de altfel, guvernării Băse-Boc. Cărora le şi aparţine respectivul ,,principiu”. Şi LRFB. Precum şi actualul Consiliu Fiscal. Numit pe 9 ani. Fără a aduce nici o contribuţie, cît de mică, la creşterea eficienţei fiscal-bugetară. Ba dimpotrivă. E complet lipsit de viziune a dinamicii macroeconomice. Am încercat să detaliez aici:

https://cursdeguvernare.ro/mugur-isarescu-despre-relaxarea-fiscala-pachetul-de-reduceri-de-taxe-si-impozite-este-inaplicabil.html

Revenind la … principiu. Execuţia pe 2015 a ,,ocultat” respectivul principiu. Principiu legiferat. Chiar FMI-istic. Cu alt principiu. Real. Din viaţa reală. Cu cel al EFICIENŢEI ADMINISTRATIVE. În speţă, în anul 2015, au fost lăsaţi în economie, prin relaxări fiscale, cel puţin 9 miliarde de lei şi au fost colectate în plus, faţă de anul precedent – 2014 – aprox. 19 mld. lei. (şi acestea faţă de ,,intenţiile” iniţiale la aprobarea Legii bugetului de minim 6,5 mld. lei reduceri ale fiscalităţii, respectiv încasări mai mari cu 12 mld.) Carevasăzică, în total, 28 mld. Cu 13% în plus faţă de anul precedent! Şi asta la o creştere a PIB de 6,7% (creştere nominală; date provizorii). Adevărul e că unii au în cap numai principii. Şi proiecte de ţară. Multă gargară!