”Dacă nu facem acum reducerea CAS, când avem creștere economică și încasări suplimentare, atunci nu o facem niciodată” – a declarat premierul Ponta miercuri, în ședința de guvern, la două zile după controversatele consultări de la Cotroceni unde nu a reușit să prezinte sursele de compensare a scăderii CAS.

”Dacă nu facem acum reducerea CAS, când avem creștere economică și încasări suplimentare, atunci nu o facem niciodată” – a declarat premierul Ponta miercuri, în ședința de guvern, la două zile după controversatele consultări de la Cotroceni unde nu a reușit să prezinte sursele de compensare a scăderii CAS.

Pentru prima oară de la lansarea în spaţiul public a intenţiei de reducere a CAS cu 5 puncte procentuale, prim-ministrul a prezentat și lista surselor bugetare care ar trebui să amortizeze măsura: e vorba, în principal, de banii atribuiţi anterior, declarativ, dezvoltării infrastructurii de transport și a infrastructurii energetice.

La argumentele premierului, economia reală și eficiența mecanismelor de colectare aduc, însă, câteva contra-argumente de neignorat.

”Argumentaţia contabilă” oferită de premier

Contribuţiile de asigurări sociale vor scădea “evident” de la 1 octombrie, a declarat miercuri premierul Victor Ponta, înainte de ședința de guvern.

Premierul a enumerat următoarele surse de susținere a reducerii CAS, ca argumente contabile:

- avem anual o încasare suplimentară de 2,6 miliarde din supraaciza pe combustibil

- avem 1,5 miliarde din taxa specială pe construcţii

- statul are de recuperat 41 de miliarde lei de la firmele aflate în insolvenţă şi din reorganizarea ANAF

“Dacă e vorba de contabilitate, acoperim contabil. Dacă nu facem acum reducerea CAS, cu creştere economică, încasări suplimentare şi venituri certe, înseamnă că nu o să mai putem să o facem niciodată”, a spus premierul Ponta în cadrul şedinţei de guvern.

Victor Ponta a afirmat că reducerea CAS a fost discutată cu mediul de afaceri, “din partea cărora există susţinere”, cu Banca Naţională şi partenerii financiari internaţionali, “care atenţionează că taxarea muncii este încă acel capitol la care România nu este competitivă”, conform premierului.

(Citiți și: ”Cristian Grosu / Reducerea CAS: Compromiterea unei măsuri de către guvern și lovitura dată de președinție”)

Contraargumentele din teren

”Soluţiile contabile” expuse de premierul Victor Ponta sunt contrazise fie de realitate, fie de unele declaraţii făcute în susţinerea adoptării unor alte măsuri cu caracter fiscal:

1.Încasările suplimentare de 2,6 miliarde din creşterea accizei.

Unul dintre principalele argumente în susţinerea măsurii de introducere a accizei suplimentare pe combustibil a fost oferit de ministrul Transporturilor de la data introducerii acestei taxe, Dan Şova, care spunea că fondurile provenite din acciză vor fi dirijate pentru realizarea proiectelor de infrastructură.

La această contradciție, se adaugă corecții pur contabile:

- Suma avansată miercuri de premierul Ponta este aceeaşi cu cea vehiculată iniţial de Ministerul de Finanţe, înainte de decizia de restituire către transportatori a 4 din cei 7 eurocenţi plătiţi suplimentar la combustibil.

- Pentru anul 2014, cifra de 2,6 miliarde a fost dezminţită de ministrul pentru Buget, Liviu Voinea, care a explicat că 670 de milioane de lei nu au mai fost încasate, pentru că s-a amânat aplicarea accizei un trimestru.

- După introducerea accizei suplimentare, INS a publicat o statistică conform căreia consumul de combustibil a scăzut cu 16% faţă de perioada anterioară introducerii acestei taxe.

(Citiți și: Document / Reducerea CAS – prin prisma cifrelor Ministerului de Finanțe: Analiza comparativă cu sistemele europene – în dezacord cu măsura”)

2.Cele 1,5 miliarde din taxa specială pe construcţii.

După introducerea taxei speciale pe construcţii, premierul Victor Ponta a asigurat că, cel puţin pentru companiile din domeniul energetic, banii colectaţi vor fi utilizaţi pentru dezvoltarea infrastructurii specifice. Acum anunță că vor fi folosiți pentru compensarea reducerii CAS.

După instituirea acestei taxe şi după ce mari companii s-au arătat nemulţumite de măsură, premierul Ponta şi-a arătat disponibilitatea pentru eventuale negocieri.

3.Statul are de recuperat 41 de miliarde lei de la firmele aflate în insolvenţă şi din reorganizarea ANAF.

„După cum arată istoricul procedurilor de insolvenţă, majoritatea acestor creanţe bugetare se vor transforma în arierate nerecuperabile”, afirmă preşedintele ANAF, Gelu Ştefan Diaconu.

Conform declaraţiilor şefului ANAF, cel mai optimist termen pentru finalizarea reorganizării instituţiei este 2018.

Suplimentar, faţă de Legea 85 (fosta lege care reglementa insolvenţa) noua lege a coborât ordinea de prioritate pentru încasarea creanţelor bugetare pe locul 5.

Soluțiile neluate în calcul : Un tablou

Atunci când trebuia să acopere diverse goluri la buget, guvernele au recurs la soluţia creşterii de taxe şi impozite, sporind disponibilitatea spre evaziune.

Soluţii alternative la impozitare există :

- creşterea gradului de colectare

- reducerea marii evaziuni

- eficientizarea cheltuielilor bugetare

- creşterea gradului de absorbţie al fondurilor europene

Oglinda veniturilor bugetare și eficienţa ANAF

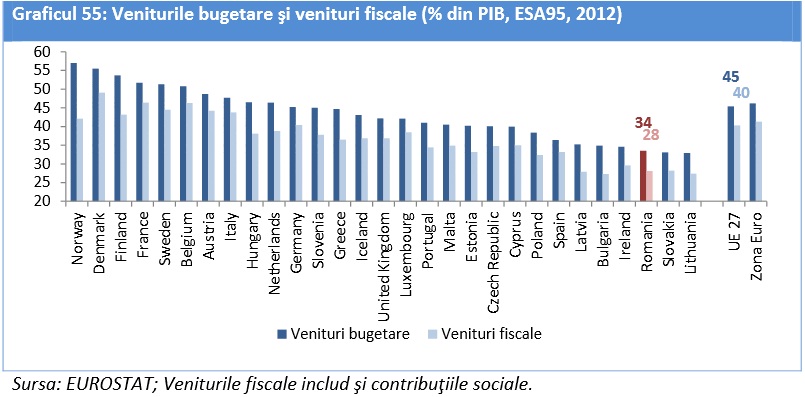

Potrivit Raportului anual al Consiliului Fiscal, România are una dintre cele mai mici ponderi în PIB a veniturilor bugetare (venituri fiscale şi nefiscale), acestea reprezentând în 2012 doar 33,5% din PIB, cu 11,9 puncte procentuale din PIB mai mici decât media europeană.

Nivelul veniturilor fiscale raportate la PIB (impozite şi contribuţii sociale) în România a fost de 28,1 % în anul 2012, cu 12,2 puncte procentuale mai mic decât media UE 27 (40,3%).

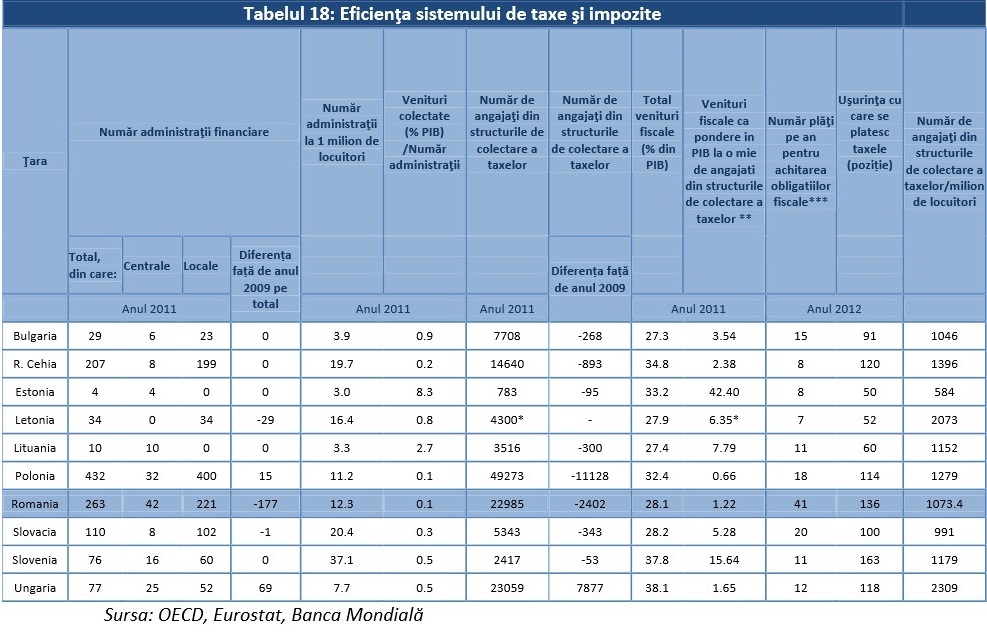

Sistemul de taxe şi impozite în România este caracterizat de o colectare deficitară a acestora, cu o administrare ineficientă şi o birocraţie excesivă, o bază de impozitare relativ redusă cu foarte multe excepţii şi deduceri legale şi o evaziune fiscală ridicată.

Potrivit unui raport OECD privind administrațiile fiscale, eficienţa aparatului administrativ de colectare a taxelor este scăzută.

Ca o exemplificare a colectării slabe a taxelor, Consiliul Fiscal arată că România a colectat 8,5% din PIB venituri din TVA în anul 2012, ușor mai redus decât în Estonia, în condiţiile în care cota legală de TVA în România este mai mare decât cea a Estoniei (24% faţă de 20%).

În plus, Bulgaria, cu o structură a economiei relativ similară cu cea a României şi o cotă legală de TVA inferioară (20%), a colectat chiar mai mult din taxa pe valoarea adăugată în 2012, 9,2% din PIB.

În ceea ce priveşte contribuţiile la asigurările sociale plătite de angajaţi şi angajatori, veniturile bugetare încasate în anul 2012 au fost de 8,8% din PIB, cu mult mai mici decât în Republica Cehă (13,1% din PIB) şi Ungaria (12,5% din PIB), cu toate că ratele legale de contribuţii erau relativ similare.

Marea evaziune și principalii ei „contributori”

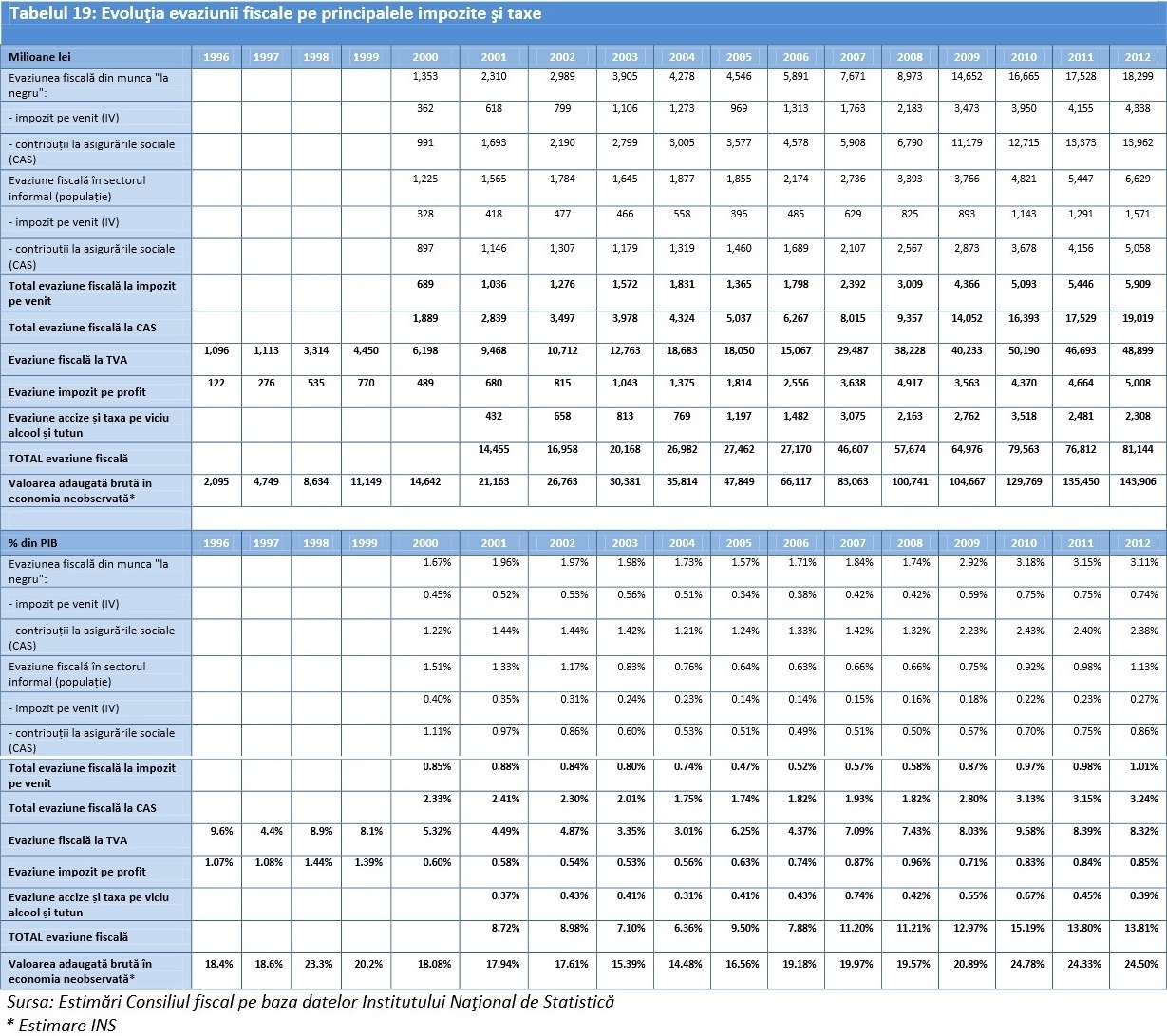

Conform calculelor Consiliului fiscal pe baza datelor INS, evaziunea fiscală are o dimensiune foarte ridicată în România, reprezentând 13,8% din PIB în anul 2012.

Preşedintele Consiliului a anunţat, marţi, estimarea indicatorului pentru anul 2013: 16% din PIB.

Dacă România ar colecta impozitele şi taxele pe care le are la maxim, ar avea venituri bugetare ca procent din PIB peste media europeană.

Din datele Consiliului Fiscal, cele mai importante domenii în care se înregistrează evaziune sunt:

- TVA. Aproximativ 60% din evaziunea fiscală este generată la TVA. O precizare necesară- evaziunea la TVA nu poate fi făcută fără complicităţi în sistem. Evaziunea la TVA a atins un maxim de 9,6% din PIB în 2010 (când a fost crescută cota legală de TVA de la 19% la 24%). În 2011 şi 2012, a înregistrat o reducere până la 8,3% din PIB.

- Contribuţii la asigurări sociale. Acestea contribuie cu circa 24% la evaziunea fiscală totală, în principal prin intermediul fenomenului de „muncă la negru” (salariaţi în economia subterană). La nivelul anului 2012, în România erau estimaţi circa 1,45 mil. salariaţi „la negru”, aproximativ 23% din totalul salariaţilor din economie.

- Accize şi „taxa pe viciu”. Potrivit estimărilor Consiliului Fiscal, cea mai mare contribuţie la acest capitol o au ţigările, comerţul ilicit cu ţigări situându-se în medie la circa 20% din piaţă în perioada 2003-2012. În ceea ce priveşte alcoolul, evaziunea a fost în medie în jur de 45% din piaţă, cu o valoare mult mai mare la alcool etilic şi produsele distilate şi produse intermediare şi semnificativ mai mică la bere.