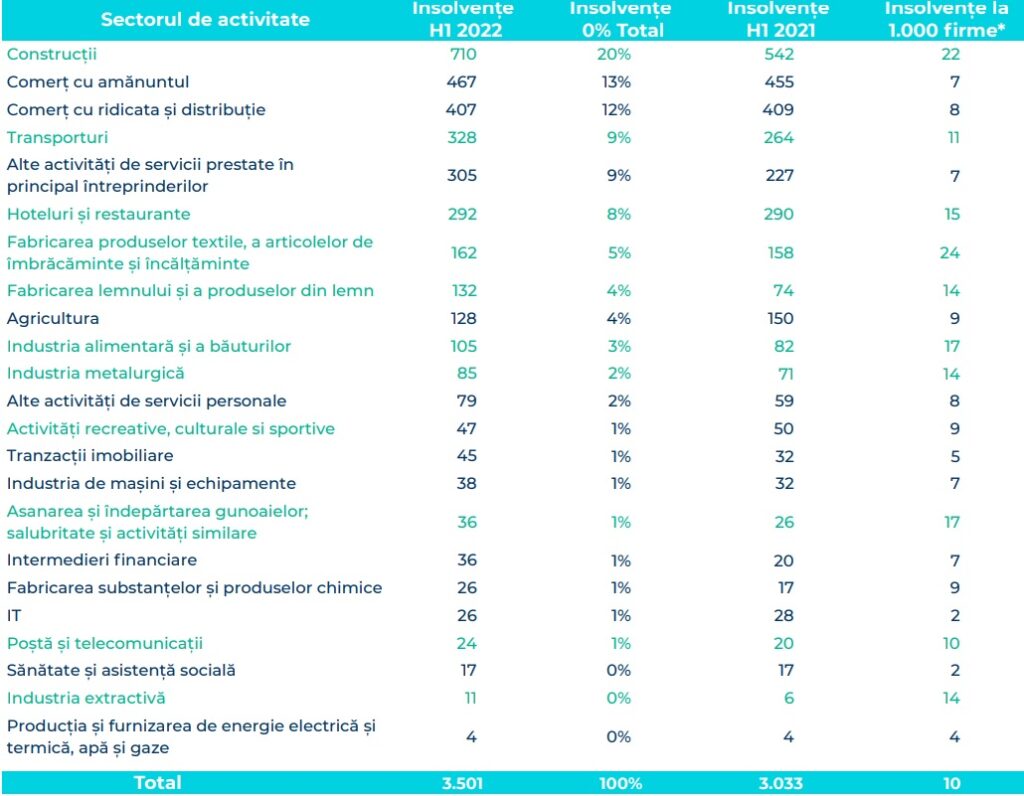

Cele mai multe insolvențe deschise în primul semestru al anului curent au fost înregistrate în sectorul construcțiilor (710), urmat de comerțul cu amănuntul (467) și comerțul cu ridicată și distribuție (407), relevă studiul privind situația insolvențelor din România realizat de Coface.

Per total, în primul semestru din anul 2022 s-au deschis 3.510 proceduri noi de insolvență, în creștere cu 16% față de aceeași perioadă a anului anterior.

Astfel, insolvențele noi deschise în prima jumătate a anului curent au depășit cu 6% nivelul anterior pandemiei Covid-19, în primul semestru din 2019 fiind deschise 3.309 proceduri noi de insolvență.

(Citiți și: Insolvențele au crescut cu 16% în primul semestru)

România a înregistrat în ultimii trei ani sub 20 de firme insolvente la fiecare 1.000 de companii cu venituri peste 1.000 euro/lună, ceea ce reprezintă minimul ultimului deceniu și de 5 ori sub maximul din anul 2013.

Totuși, dificultățile financiare multiple din ultimii ani au generat creșterea insolvențelor raportate la 1.000 de companii active în România aproape de 20, de două ori peste media regională (Europa Centrala și de Sud-Est).

Dacă numărul insolvențelor deschise în sectorul de comerț este relativ stabil față de aceeași perioadă a anului trecut, sectorul construcțiilor raportează o creștere cu aproape 50%, principala provocare fiind gradul ridicat de îndatorare coroborat cu scăderea creditării pe segmentul rezidențial din cauza creșterii semnificative a dobânzilor.

Așa cum se poate observa și din tabelul de mai sus, după comerț, sectoarele cu cele mai multe insolvențe deschise sunt: transporturi (328), alte activități de servicii (305), hoteluri și restaurant (292), Fabricarea produselor textile, a articolelor de îmbrăcăminte și încălțăminte (162), Fabricarea lemnului și a produselor din lemn (132), Agricultura (128), Industria alimentară și a băuturilor (108), industria metalurigică (85).

În majoritatea studiilor realizate de Coface privind evoluția insolvențelor, primele 10 sectoare care înregistrează cel mai mare număr al firmelor aflate în insolvență au rămas cu precădere neschimbate, singurele modificări fiind la nivel de ordine în cadrul topului, dar cu variații de una, maximum două poziții.

Analizând evoluția cazurilor de insolvență pe rol în ultimii 5 ani, se observă o tendință de consolidare a gradului de concentrare a volumelor în primele 3, respectiv 5 sectoare.

Astfel, ponderea primelor 3 sectoare care au înregistrat cele mai multe dosare de insolvență pe rol a variat în ultimii 5 ani între 50% – 54%, iar pentru primele 5 sectoare între 65% – 70%.

Aceste ponderi nu sunt întâmplătoare și sunt determinate de factori structurali, precum distribuția sectorială a tuturor firmelor active la nivel național. Astfel, primele 5 sectoare care înregistrează cel mai ridicat număr al insolvențelor acoperă o pondere similară și din punctul de vedere al firmelor totale active.

Cele mai afectate sectoare

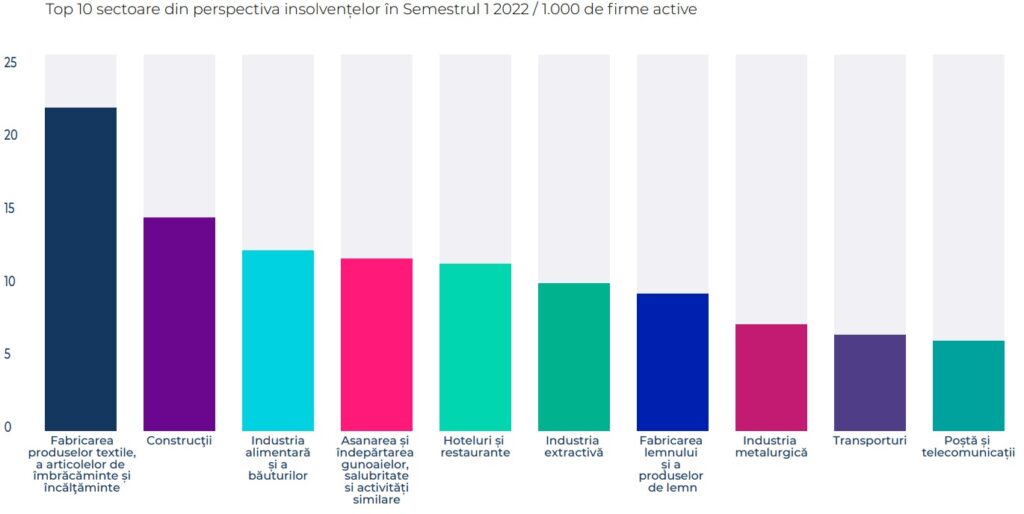

Analizând însă numărul de insolvențe raportat la totalul firmelor active din sectorul respectiv, cel mai afectat sector este cel al fabricării produselor textile, a articolelor de îmbrăcăminte și încălțăminte, care a înregistrat o rată a insolvențelor de 24 de companii la 1.000 de firme active, aproape de 3 ori peste media la nivel național.

Primele 10 sectoare care înregistrează cele mai ridicate valori pentru acest indicator sunt listate în graficul următor.

Activitatea foarte scăzută din industrie și scăderea utilizării capacității de producție în multe companii pe fondul contracției cererii din primul semestru au lovit puternic companiile din industrie care au înregistrat costuri fixe ridicate, marja redusă de profit și un grad ridicat de îndatorare.

Deloc întâmplător, industria alimentară și a băuturilor este în top 3 din perspectiva insolvențelor raportate la 1.000 de companii active, creșterea costurilor materiilor prime (în special prețul cerealelor) și a materialelor pentru ambalaj (în special sticlă) fiind transferată parțial în prețurile finale într-un context concurențial agresiv.

Alte sectoare din industrie cu niveluri ridicate din perspectiva scalării insolvențelor la numărul firmelor active sunt industria extractivă, fabricarea produselor din lemn și industria metalurgică.

Noi provocări în HoReCa

HoReCa a continuat să înregistreze dificultăți pe parcursul anului 2021, în ciuda compensării cu 20% a scăderii cifrei de afaceri observate în anul 2020, măsura care a contribuit cu 2,5 mld. lei la creșterea profitului net consolidate de la 1 mld. lei (2020) până la 4,7 mld. lei (2021), cu aproape 1 mld. peste nivelul profitului din 2019 (3,9 mld. lei).

Principalele provocări ale sectorului HoReCa pe parcursul anului 2021 au fost recuperarea forței de muncă pierdute în anul 2020, discontinuitatea activității comerciale, în timp ce anul 2022 a generat provocări multiple din cauza creșterii costurilor (materiile prime, utilități, salarii și dobânzile aferente creditelor bancare) în timp ce taxele au fost majorate (eliminarea impozitului specific precum și creșterea TVA pentru anumite produse și băuturi).

La ce să ne așteptăm

Privind către viitor, principalele provocări ale companiilor sunt generate de:

- rambursarea datoriilor comerciale și financiare în contextul creșterii dobânzilor;

- diminuarea profitabilității din cauza imposibilității de transfer proporțional al costurilor adiționale în prețurile finale;

- decelerarea investițiilor din cauza dobânzilor în creștere;

- scăderea consumului și a incertitudinilor fiscale.

Realizatorii studiului susțin că singura șansă pentru susținerea programelor de investiții în sectorul privat este ancorată în intervenția guvernului.

Potrivit acestora trebuie continuate schemele de finanțare cu garanții de stat orientate către susținerea sectoarelor de producție; tehnologizarea startupurilor prin programe de granturi co-finanțate (ex: Startup Nation) și proiecte de investiții publice finanțate prin PNRR care să fie o locomotivă pentru creșterea activității companiilor private.

“În lipsa susținerii consistente a investițiilor prin intermediul unor astfel de măsuri, probabil numărul companiilor care își vor întrerupe activitatea va înregistra o creștere cu două cifre, amplitudinea și impactul financiar cauzate de companiile insolvente fiind dependente de evoluția contextului geopolitic și a tabloului macroeconomic”, estimează realizatorii studiului.

Conform sursei citate, dificultatea de rambursare a datoriilor comerciale și financiare va crește. În contextul presiunilor inflaționiste, creșterea dobânzilor va genera noi presiuni asupra lichidităților companiilor, afectând capacitatea de rambursare a datoriilor.

***