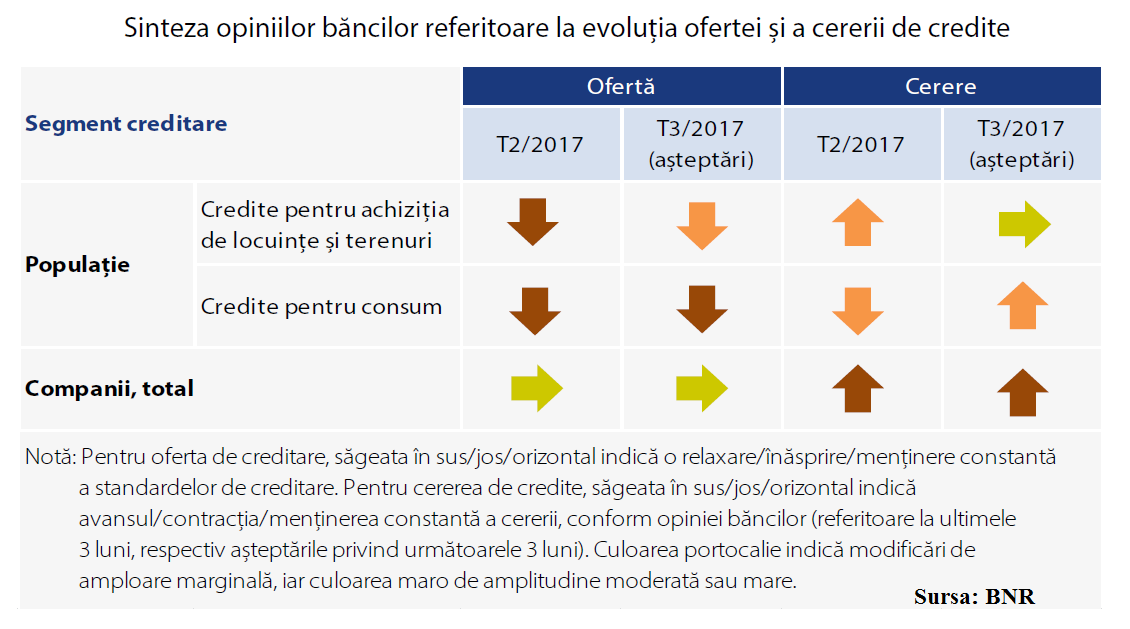

Instituțiile de credit vor continua să-şi înăsprească standardele de creditare mai ales la creditele de consum pentru populație, în trimestrul 3 al acestui an (T3 / 2017), dar nu şi pentru companii, potrivit rezultatelor celui mai recent sondaj realizat de Banca Naţională a României (BNR).

Pentru T3/2017, instituțiile de credit anticipează creșterea marginală a cererii în cazul creditelor de consum destinate populației și menținerea constantă a acesteia în cazul împrumuturilor ipotecare.

Băncile autohtone semnalează o înăsprire moderată a standardelor de creditare în cazul împrumuturilor destinate consumului, în timp ce la nivelul creditelor acordate pentru achiziția de locuințe înăsprirea va avea o amplitudine marginală.

Așteptările băncilor pentru următoarele trei luni sugerează o creştere „semnificativă” a cererii venite din partea firmelor.

Creditarea populației

Dintre factorii principali care au determinat înăsprirea condiţiilor de acordare a creditelor de consum, BNR remarcă:

- deciziile de politică monetară sau prudențială ale Băncii Naționale a României şi

- așteptările privind situația financiară a populației și riscul asociat bonității clienților.

„Termenii creditării au prezentat evoluții mixte în T2/2017. Astfel, atât în cazul împrumuturilor ipotecare, cât și în cel al creditelor de consum, băncile au acționat în sensul unei înăspriri semnificative a cerințelor cu privire la gradul de îndatorare, în timp ce condițiile referitoare la ponderea maximă a creditului în valoarea garanției ipotecare (LTV), spread-ul ratei medii de dobândă a creditului față de ROBOR la 1 lună și costurile creditării altele decât dobânzile au fost relaxate moderat”, spune sinteza BNR privind sondajul printre bănci.

Cererea de credite, în T2/2017, s-a majorat marginal în cazul împrumuturilor destinate achiziției de locuințe și terenuri, în timp ce în cazul creditelor de consum evoluția a avut o amplitudine similară, dar de sens opus.

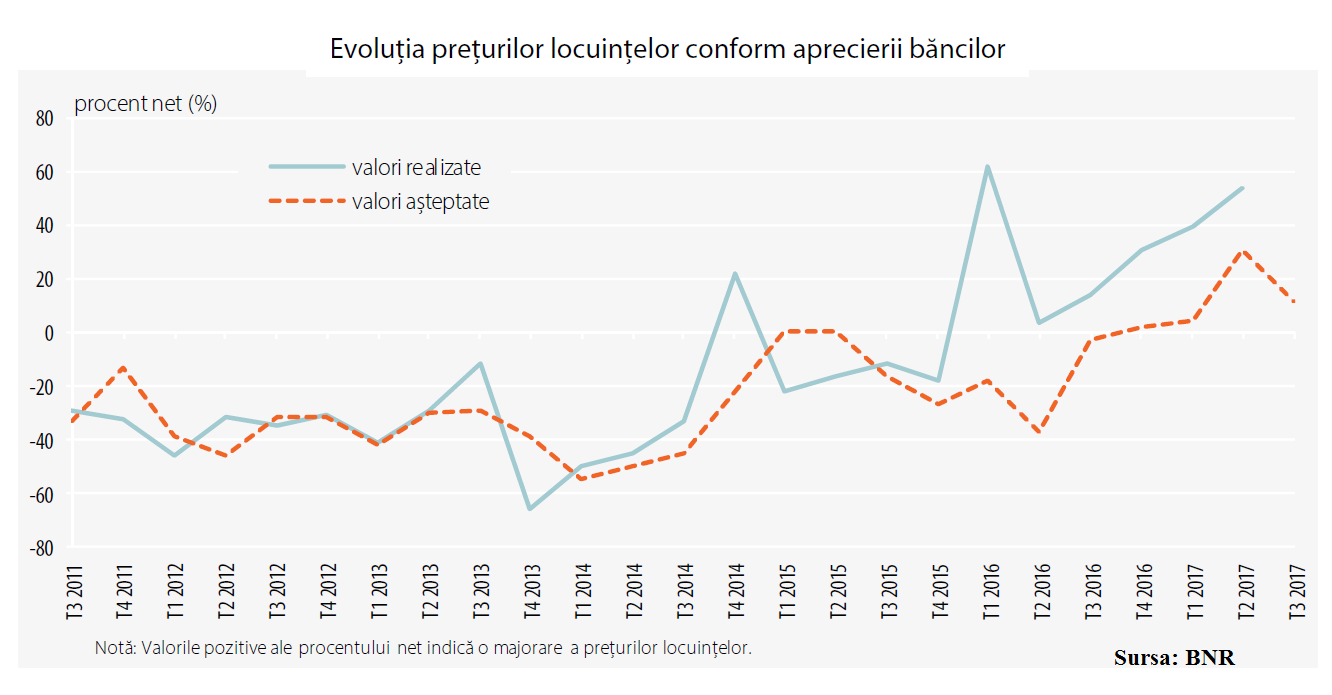

Tendința de majorare a prețurilor imobilelor rezidențiale a continuat și în T2/2017 conform instituțiilor de credit, acestea estimând că evoluția ascendentă se va menține și în următorul trimestru, însă cu o intensitate mai redusă.

Băncile estimează că cererea va rămâne constantă în următoarele trei luni în cazul creditelor ipotecare, în timp ce în cazul creditelor de consum aceasta se va majora marginal. Rata solicitărilor respinse de către bănci a prezentat o creștere moderată în cazul împrumuturilor ipotecare și o scădere moderată în cazul creditelor de consum.

Creditarea companiilor

Companiile nefinanciare au apelat într-o mai mare măsură la finanțare prin intermediul creditului bancar, conducând la un avans semnificativ al cererii.

Băncile prognozează o menținere constantă a condițiilor de creditare pentru companii atât la nivel agregat, cât și în structură.

Cererea de credite s-a majorat semnificativ în T2/2017, cu toate că băncile se așteptau la un avans marginal al acesteia. În trimestrul următor, băncile anticipează o modificare a cererii agregate provenite din partea companiilor de amplitudine relativ similară celei din trimestrul curent. În ceea ce privește rata solicitărilor respinse de către instituțiile de credit, aceasta s-a redus marginal față de perioada de raportare precedentă.

Riscurile asociate companiilor, în percepția băncilor, s-au menținut, în general, la un nivel similar celui din trimestrul precedent. Singurele excepții au fost sectoarele energie, agricultură și construcții, unde riscul de credit a fost în creștere.

„În acest context, se constată necesitatea unei orientări mai ample a instituțiilor de credit către sectorul firmelor, acesta fiind al optulea trimestru consecutiv de creștere a cererii pe acest segment”, constată BNR.