Anchete oficiale, scoaterea offshorurilor la lumină și reformarea fiscalității din Uniunea Europeană – acestea sunt doar câteva dintre cele mai importante măsuri care s-au prefigurat sau care au fost cerute la nivel europeam, în urma dezvăluirilor din Panama Papers.

Anchete oficiale, scoaterea offshorurilor la lumină și reformarea fiscalității din Uniunea Europeană – acestea sunt doar câteva dintre cele mai importante măsuri care s-au prefigurat sau care au fost cerute la nivel europeam, în urma dezvăluirilor din Panama Papers.

Autoritățile din întreaga lume vor investiga posibile fraude sau fapte de corupție, însă una dintre cele mai importante componente ale acestei investigații globale ar trebui să vizeze sistemul bancar, prin intermediul căruia au fost posibile tranzacții considerate suspecte.

Băncile, în centrul scandalului

Peste 500 de bănci, filialele și sucursalele lor au înregistrat circa 15.600 de companii paravan cu firma de avocatură Mossack Fonseca, reiese din investigația presei internaționale.

Dintre acestea, circa 2.300 de companii offshore au fost înființate de gigantul britanic HSBC pentru clienții săi.

Pe locul doi se află Credit Suisse cu 1.105, urmat de UBS (1.100), Societe Generale (979) și Royal Bank of Canada (378).

credit Suisse și HSBC, doi dintre cei mai mari administratori de averi din lume, au negat acuzațiile că ar folosi în mod activ companii offshore pentru a-și ajuta clienții să ”trișeze” la plata impozitelor.

Ambele figurează în Panama Papers printre băncile care au ajutat la punerea pe picioare a unor structuri complexe ce îngreunează munca administrațiilor fiscale și a organelor de anchetă de a urmări circuitul banilor dintr-o jurisdicție într-alta.

Tidjane Thiam, CEO-ul credit Suisse, a admis că banca folosește structuri financiare offshore, însă doar pentru clienții foarte bogați care au active în multiple jurisdicții fiscale. Thaiam a declarat totodată că instituția nu sprijină folosirea acestora în scopul evitării plății unor taxe.

HSBC a precizat că documentele făcute publice datează dinaintea unei reforme ample a modelului de business.

Ambele băncii au plătit în ultimii ani amenzi acordate de autoritățile americane pentru operațiunile lor bancare sau de administrare a averilor.

Credit Suisse a acceptat în 2014 plata unei amenzi de 2,5 miliarde de dolari pentru că ar fi ajutat mai mulți americani înstăriți să evite plata impozitelor. HSBC a fost de acord, în 2012, să achite 1,9 miliarde de dolari pentru că ar fi operat tranzacții prin care tranficanți de droguri din Mexic au spălat bani.

Ca urmare a dezvăluirilor, mai multe autorități de reglementare a sistemului bancar din Europa au anunțat că vor investiga activitățile offshore ale instituțiilor de credit.

Autoritățile suedeze au somat conducerea Nordea Bank, cel mai mare creditor din Scandinavia, să răspundă unor întrebări cu privire la serviciile oferite clienților săi.

Și Banca centrală din Olanda, care analizează posibile fapte de spălare de bani, va lua în calcul dosarele Panama în investigația oficială, a anunțat minsterul olandez de Finanțe.

Panama: Vom coopera cu autoritățile din întreaga lume. Reacții în UE

De la publicarea primelor informații, luni, lideri importanți au cerut măsuri pentru transparentizarea operațiunilor din paradisurile fiscale, suspectate a fi asociate unor fapte de evaziune fiscală, dar și de finanțarea criminalității și a terorismului.

Panama Papers este o anchetă realizată de un grup internațional de jurnaliști de investigație a scos la iveală practicile îndoielnice ale unor lideri și politicieni profilici din toată lumea care au ales să își plaseze averile în paradusi fiscale, protejându-le prin intermediul în offshore-uri a căror activități sunt greu de monitorizat. Peste 11 milioane de documente din arhiva unei firme de avocatură din Panama au ridicat cortina, ilustrând afacerile nevăzute ale elitei mondiale.

- Franța, Australia, Noua Zeelandă, Austria, Suedia și Olanda se numără printre statele care au început să ancheteze posibile acte de corupție sau fraudă, în timp ce alte state, printre care și Marea Britanie, și-au exprimat intenția de a lansa investigații oficiale. China a limitat accesul cetățenilor la informațiile din Panama Papers, media controlată de stat denunțând materialele publicate de presa occidentală drept un atac la adresa liderilor non-vestici.

- Guvernul din Panama a anunțat că va colabora pentru soluționarea oricăror cercetări penale ce ar putea rezulta în urma scurgerile de informații.

”Guvernul va coopera cu orice cerere sau solicitare de asistență necesare în eventualitatea în care apar acțiuni legale”, se arată într-un comunicat al executivului din Panama.

- Germania intenționează să amendeze legea privind combaterea spălării de bani astfel încât să oblige companiile offshore să divulge identitatea acționarilor. ”Secretomania trebuie să înceteze”, a declarat ministrul german al Justiției, Heiko Maas, adăugând că transparența este o parte integrantă a luptei împotriva evaziunii fiscale și a finanțării terorismului.

Ministrul german de Finanțe, Wolfgang Schauble, a declarat la rândul său că dezvăluirile din Panama Papers vor crește presiunile de a combate utilizarea abuzivă a normelor fiscale, adăugând că sunt necesare măsuri suplimentare în acest sens.

”Nu putem permite ca o parte a societății să muncească din greu, să respecte regulile și să își plătească taxele, în timp ce altă parte a societății trișează”, a spus și ministrul german al Economiei, Sigmar Gabriel. ”Trebuie să impunem o interdicție internațională asupra companiilor și fundațiilor offshore a căror proprietari rămân anonimi”, a precizat Sigmar Gabriel.

România în Panama Papers

Numele a peste 100 de români figurează în arhivele casei de avocatură Mossack Fonseca, potrivit RISE Project. Oamenii de afaceri Vasile Frank Timiş și Corneliu Iacobov se numără printre cei care au apelat la serviciile de operațiuni offshore ale companiei.

Direcţia de Investigare a Infracţiunilor de Criminalitate Organizată şi Terorism (DIICOT) a anunțat marți că analizează informaţiile scoase la iveală de ancheta Panama Papers, pentru a se stabili dacă în dosarele actuale sau cele deja soluţionate există date care pot confirma detaliile apărute în urma anchetei.

„DIICOT va face o analiză pentru ceea ce a avut şi are în lucru, pentru a vedea dacă există necunoscute şi dacă putem corobora informaţiilor. O posibilitate mai mare de analiză ar avea Oficiul pentru Combaterea Spălării Banilor. Aceasta ar fi ordinea competenţei„, a precizat biroul de presă al DIICOT pentru Mediafax.

De asemenea, Agenția Națională de Administrare Fiscală (ANAF) a anunțat că a inițiat un grup de lucru pentru verificarea implicațiilor fiscale ale informațiilor publicate în dosarul Panama Papers.

”Sunt alocate resurse pentru analiza datelor provenite din surse deschise, referitoare la identitatea persoanelor fizice și juridice, și corelarea acestora cu cele existente în bazele de date specifice, referitoare la conturi deținute, participații în firme, tranzacții interne sau internaționale”, se arată într-un document transmis de ANAF.

Din grupul de lucru vor face parte inspectori antifraudă, inspectori fiscali și inspectori specializați în verificarea veniturilor persoanelor fizice, gestionarea informațiilor fiscale și executări silite.

Cum se obțin acum informațiile despre averile ascunse ale unor suspecți români

La ora actuală, pentru a putea obține informații cu privire la conturile sau operațiunile offshore ale unor suspecți, procurorii români apelează la acordurile de colaborare semnate cu alte state. Pentru a putea solicita orice fel de date financiare, condiția esențială este existența unui proces penal, respectiv a unor indicii de săvârșire a unor fapte ilegale.

La aceste cazuri, unde există suspiciuni cu privire la ascunderea unor averi în paradisuri fiscale, procurorii lucrează cu comisii rogatorii și cu cereri de asistență judiciară penală internațională. Un astfel de caz instrumentat recent de DNA este cel al primarului orașului Constanța, Radu Mazăre, trimis în judecată la finele săptămânii trecute pentru luare de mită și fals în declarații. Procurorii DNA au obținut în acest caz documente de la unitățile bancare din alte state, documente ce au devenit probe la dosar.

”Pe parcursul anchetei penale, procurorii au utilizat documente bancare obținute în cadrul activității de cooperare judiciară în materie penală cu autoritățile competente din Israel, Cipru, Lichtenstein și Austria”, se arată în comunicatul DNA.

În situația în care procurorii au suspiciuni că sumele ascunse în străinătate reprezintă obiectul unor infracțiuni (luare de mită, spălare de bani, trafic de droguri etc), ei pot solicita autorităților statului respectiv informații ce ar putea proba acest lucru. În situația în care averile ascunse nu fac obiectul unor infracțiuni, acestea pot totuși deveni obiectul unui sechestru, însă procurorii trebuie să demonstreze existența sumelor (aceste probe rezultând tot din solicitarea de informații pe baza unor indicii rezultate de cele mai multe ori tot din ancheta penală).

Comisia Europeană: Proiect de lege împotriva evaziunii făcute de multinaționale

Comisia Europeană urmează să prezinte săptămâna viitoare o lege privind combaterea evaziunii fiscale, însă unii analiști susțin că actuala formă a proiectului normativ nu va opri ascunderea activității și a profiturilor în spatele unor companii offshore înregistrate în paradisuri fiscale.

Draftul proiectului, publicat de Transparency International, ar obliga multinaționalele să facă publice informațiile financiare și fiscale aferente activității din fiecare stat membru UE în care operează, însă nu le obligă să dezvăluie datele cu privire la activitățile desfășurate pe teritorii din afara Uniunii.

”Nu poți avea 28 de rapoarte pentru UE și unul singur pentru restul lumii. Omite scopul acestei legislații și înseamnă că aceste companii vor putea să folosească în continuare paradisurile fiscale”, avertizează Transparency International, potrivit Reuters. Cerința de raportare ar urma să fie aplicată doar companiilor cu afaceri anuale de cel puțin 750 de milioane de euro, astfel încât să nu fie impuse costuri suplimentare nenecesare asupra companiilor mici. Firmele ar urma să fie sacționate financiar în situația în care nu fac pubice informațiile solicitate de Comisie.

La începutul acestui an, Comisia a propus un act normativ privind schimbul automat de informații fiscale între statele membre UE, precum și impunerea unor reguli mai stricte pentru a reducere evaziunea fiscală generată de ”optimizările excesive” făcute de multinaționale. Din calculele oficiale reiese că UE pierde anual între 50 și 70 de miliarde de euro din venituri neîncasate ca urmare a instrumentelor de optimizare fiscală practicate de marile corporații.

Teritoriile considerate paradisuri fiscale

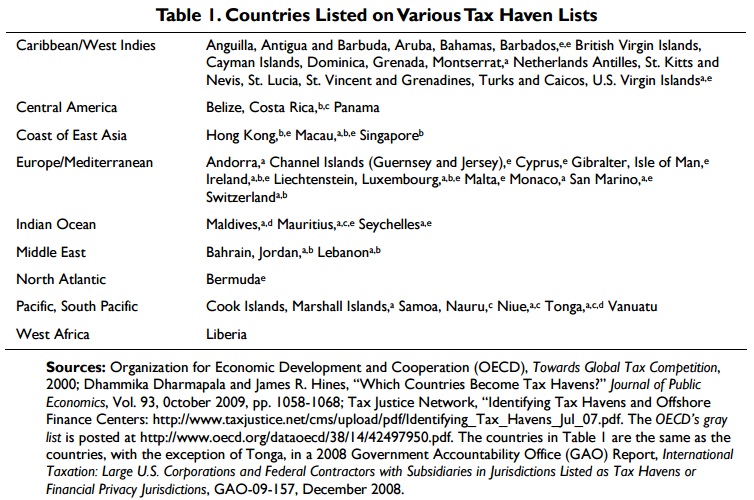

Paradisurile fiscale sunt caracterizate prin absența taxelor sau un nivel redus al acestora, lipsa unui schimb eficient de informații, lipsa de transparență și nicio cerință de ”activitate substanțială” (companiile pot ”rula” bani fără a fi nevoite să îi justifice pe baza activiăților economice derulate), reiese din cea mai folosită definiție, cea a OECD.

În iunie 2015, Comisia Europană a publicat la rândul său o listă a statelor considerate paradisuri fiscale, precum și un plan de acțiuni pentru implementarea unui cadru european privind taxarea corectă și eficientă a profiturilor, astfel încât povara fiscală să fie distribuită echitabil.

CE nota atunci că modelele de business și structurile corporațiilor au devenit tot mai complexe, ceea ce le permite să transfere cu mai mare ușurință profiturile. Acest lucru face dificilă determinarea statului care ar trebui să impoziteze veniturile corporațiilor multinaționale.

”Anumite companii exploatează situația pentru a transfera aritificial profiturile către jurisdicțiile cu cele mai mici taxe pentru a-și optimiza contribuțiile totale la bugetele naționale”, se arată într-un raport al Comiei. O parte din această ”optimizare fiscală” este făcută prin folosirea companiilor offshore din așa-numitele paradisuri fiscale. Pe lista CE se află 30 de teritorii (Andorra, Liechtenstein, Guernsey, Monaco, Mauritius, Liberia, Seychelles, Brunei, Hong Kong, Maldive, Insulele Cook, Nauru, Niue, Insulele Marshall, Vanuatu, Anguilla, Antigua și Barbuda, Bahamas, Barbados, Belize, Bermuda, Insulele Virgine Britanice, Insulele Cayman, Grenada, Montserrat, Panama, Saint Vincent și Grenadine, Sfântul Kitts și Nevis, Turks și Caicos, Insulele Virgine Americane).

”Publicăm cele mai puțin necooperante 30 de jurisdicții reprezentate de state și teritorii care figurează pe lista neagră a cel puțin 10 state membre”, a precizat în vara anului trecut comisarul european pentru afaceri economice Pierre Moscovici.

Planul european pentru impozitare echitabilă a corporațiilor

Măsurile de reformare a impozitării profiturilor de la nivel european anunțate în 2015 au reprezentat răspunsul Uniunii Europene la scandalul ”LuxLeaks” prin care au fost scoase la lumină operațiunile derulate de unele dintre cele mai mari companii din lume, printre care Apple, IKEA și Pepsi, în statul Luxemburg, operațiuni care le-au scutit de la plata unor taxe în valoare de miliarde de dolari. La data la care au fost făcute operațiunile, președintele CE Jean-Claude Juncker ocupa funcția de premier al ducatului. Surprinzător, Luxemburgul nu figurează pe lista Comisiei privind teritoriile considerate paradisuri fiscale.

Comisia s-a angajat în vara anului trecut la o reformă amplă ce ar viza să asigure:

- Restabilirea legăturii dintre taxare și teritoriul în care sunt realizate activitățile economice aducătoare de venituri;

- Evaluarea corectă de către statele membre a activității economice a corporației de pe teritoriul său;

- Creearea unui mediu fiscal competitiv și orientat spre creștere;

- Protejarea pieței unice și asigurarea unei abordări unitare a Uniunii în raport cu jurisdicțiile fiscal noncooperante.

Măsurile propuse de CE vizează reformarea mecanismelor identificate ca având o contribuție semnificativă la optimizarea fiscală agresivă, cum ar fi prețurile de transfer, brevetele și datoriile.

Concret, Comisia vrea implementarea unui sistem comun de calculare a bazei de impozitare a companiilor ce operează pe teritoriul UE. Cu alte cuvinte, companiile nu ar mai fi nevoite să își calculeze impozitele și taxele datorate după regulile specifice legislației fiecărui stat european în care desfășoară activități economice, ci pe baza unui set comun de reguli.

Baza impozabilă a unei companii care operează în mai multe state membre ar urma să fie determinată la nivel european și împărțită cu ajutorul unei formule care să determine partea ce revine fiecărui stat membru în care este activă compania. Statului îi va mai rămâne doar să aplice impozitul pe profit aferent propriul Cod Fiscal (în România, 16%) asupra bazei impozabile calculate consolidat și împărțite echitabil în rândul statelor membre.

Din estimările Comisiei reiese că implementarea acestui sistem ar duce la scăderea costurilor de corformare cu 0,7 miliarde de euro la nivel european, precum și la reducerea costurilor de extinde transfrontalieră cu 62%.

Legitimitatea folosirii paradisurilor fiscale

Portalul Fusion a realizat o listă de motive legitimite care justifică înființarea unei companii offshore într-un paradis fiscal, pentru a scoate în evidență motivele mai puțin legitime care se prefigurează în Panama Papers.

Motive legitime:

- Pentru apărarea secretelor comerciale, mai exact pentru a-i preveni pe competitori să repereze investiții făcute pentru achiziționarea unor materiale ce urmează a fi folosite la fabricarea unei noi linii de producție, spre exemplu.

- Pentru a nu fi furat: companiile care oferă anumite servicii pot cere un tarif premium dacă știu că fac afaceri cu o companie mare sau cu o persoană foarte cunoscută.

- Pentru protecție: companiile care asigură, spre exemplu, transportul unor militari sau a unor diplomați în zone de război ar putea apela la offshore-uri pentru ca aceste servicii să nu poată fi asociate companiei.

Motive mai puțin legitime:

- Când există suspiciunea unui conflict de interese – cazul premierului islandez care nu și-a declarat veniturile ascunse în paradisuri fiscale.

- Când compania este înregistrată în momentul în care statul pe care îl conduci se confruntă cu posibilitatea unui conflict militar – cazul președintelui Ucrainei, Petro Poroshenko.

- Când în calitate de premier al Marii Britanii ai declarat public că evitarea plății taxelor este ”greșită moral”, însă familia ta administrează un fond offshore – cazul David Cameron.

- Când se pare că firma deschisă a fost folosită de către un stat condus de un dictator pentru a cumpăra arme – cazul bancherului Nigel Cowie.