În ultimele luni s-au întețit discuțiile despre o posibilă revenire la cote progresive, motivul fiind că acum cota unică aduce prea puțini bani la buget.

Suporterii cotelor progresive se bazează, în special, pe „recomandările” venite de la FMI, în 2022, și de la Banca Mondială (WB), în 2023. Despre prima, am scris o analiză detaliată în 2022 (https://cursdeguvernare.ro/gabriel-biris-modificari-cod-fiscal-the-bahamas-or-the-bananas-raportul-de-asistenta-tehnica-al-fmi-despre-reformarea-impozitului-pe-venit.html), despre cea de-a doua nu am scris încă nimic, dar am analizat și am exprimat public opinia mea că, la fel ca prima, a fost făcută pro causa. Puteți să citiți însă aici: https://mfinante.gov.ro/documents/35673/8180698/ReformingthetaxsysteminRomania_BM.pdf.

De ce spun că le consider studii făcute pro causa, doar ca să susțină teza cotelor progresive? Sunt mai multe motive, dar principalul argument este că NU analizează situaţia impozitului pe venit în evoluția lui și nici al costurilor suplimentare generate de cotele progresive.

Avem nevoie să creștem veniturile bugetare? Da, clar ca lumina zilei! Ar fi impozitarea progresivă a veniturilor SOLUȚIA? Echipele FMI și WB (care însă nu includ niciun expert român în fiscalitate!) susțin că DA.

Eu susțin că NU, și voi explica în cele ce urmează pe ce mă bazez.

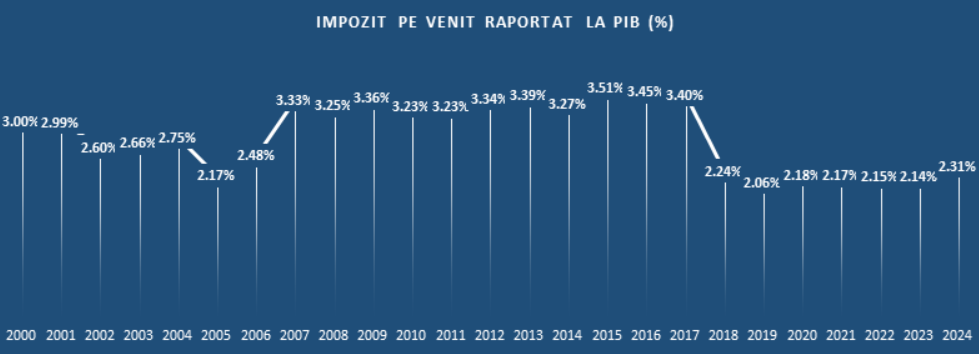

Am avut curiozitatea (pe care echipele FMI și WB nu au avut-o) să văd care a fost evoluția veniturilor aduse la bugetul de stat de impozitul pe venit în ultimii 25 de ani (2000 – 2024).

Am inclus și 2024, deși suntem încă la început, datorită faptului că am folosit sumele prevăzute în legile bugetare pentru impozitul pe venit, pe care le-am raportat la PIB, pentru a fi relevante pe întreaga perioadă analizată.

Să ne uitam la rezultat – să-l citim și, mai apoi, mai jos, să și explicăm variațiile:

O observație:

- În perioada 2000 – 2004, România a avut cote progresive – deci, inclusiv impozit pe veniturile din străinătate – între 18% și 40%, cu cota maximă aplicabilă de la venituri de aproximativ 600 USD. Acest sistem de impunere a adus între 2,6% (în 2003) și 3% în (2000) din PIB (explic mai jos variațiile), cu o medie de 2,8% PIB, în cei 5 ani analizați;

- Din 2005, România a introdus cota unică de 16%. Inițial (explic mai jos de ce și evoluția ulterioară) veniturile s-au prăbușit la 2,17% PIB după care au crescut abrupt la 3,33% PIB și s-au menținut într-un interval de 3,25% și 3,51% PIB timp de 11 ani. Media veniturilor aduse la buget în acești 11 ani a fost de 3,34%, adică un PLUS de 19,3% comparativ cu media ultimilor 5 ani de aplicare a cotelor progresive;

- Din 2018, urmare a reducerii cotei unice la 10% (însă în compensație pentru creșterea CAS și CASS), a scutirilor din construcții, agricultură sau a modificărilor la micro, evident că veniturile aduse de „cota unică” s-au prăbușit la cifre puțin peste 2% PIB (media celor 7 ani fiind 2,18% PIB, adică MINUS 34,8% față de cei 11 ani anteriori).

Și de aici, întrebările:

- de ce autorii celor două studii – fără îndoială experți (dar nu în fiscalitatea noastră) – ne recomandă să ne întoarcem la ceva ce cifrele ne arată că nu a funcționat tocmai bine? În plus, acel ceva costă și mult mai mult decât ceea ce avem acum, numărul de contribuabili care ar trebui să depună declarația de impunere crescând cu câteva milioane (estimez cam 4 milioane). Asta înseamnă multe milioane de ore de muncă pentru contribuabil, plus alte multe milioane (de euro) cheltuieli de administrare a acestor declarații de către ANAF….

- oare să nu fi avut onorabilii experți o minimă curiozitate să se uite la evoluțiile acestea înainte să ne recomande mai degrabă să reparam un sistem ce a funcționat rezonabil timp de 11 ani până când a fost spulberat prin reduceri și scutiri, decât sa îl scrap-uim și să îl înlocuim cu ceva ce nu a funcționat? Și care, în plus, ne costă și mult mai mult pe toți.

Explicația variațiilor din grafic

- Prima scădere, din 2002, se datorează exclusiv introducerii impozitului pe venitul microîntreprinderilor, fără nicio prevedere anti-abuz, de genul excluderii consultanței și managementului sau a limitării numărului de micro. Evident, nu a durat mult și am descoperit că este mult mai ieftin să nu ne mai plătim angajații cu salarii mari pe contracte de muncă, ci să îi remunerăm pe contracte de servicii, cel mai adesea consultanță sau management, pe microîntreprinderea acestora. Am scris despre asta în 2004…

- A doua scădere (masivă) din 2005, se datorează modului mioritic în care a fost introdusă cota unică, păstrându-se toate privilegiile anterioare: a rămas 1% impozit pentru câștigurile pe bursă (că – deh! – tânărul ministru de atunci era cunoscut jucător pe bursa); 0% pe câștigurile din vânzări de imobile (atunci se vindeau terenuri, se construiau blocuri de lux în draci, pe persoană – interese mari); nu s-a dorit definirea activităților dependente/independente, etc., etc. De unde știu? Am fost acolo.

- Prima creștere, din 2006, este datorată parțial extinderii bazei de calcul al cotei unice (16% pentru câștigurile din acțiuni deținute mai puțin de 1 an, impozit de 10% pe câștigurile din imobiliare, cu foarte multe excepții), dar și creșterii conformării urmare a reducerii totuși masive a cotei de impozit.

- A doua creștere, din 2007 (imensă!), se datorează continuării eliminării excepțiilor, dar – mai ales – dispariției microîntreprinderilor. Cum impozitul pe dividende era deja uriaș 16%, (29,44% împreună cu impozitul pe profit), o masă impozabilă semnificativă a trecut de la SRL/micro la PFA (nu salarii, din cauza contribuțiilor foarte mari, cu baza de calcul neplafonată). În plus, chiar dacă impozitul pe câștigul din vânzarea bunurilor imobile a fost eliminat și înlocuit cu cel de 1% pe venit, eliminarea scutirilor ridicole introduse în 2006 a dus totuși la o creștere a bazei și a veniturilor, iar eliminarea cotei de 1% la câștigurile de capital a mau ajutat puțin.

- Timp de 11 ani, veniturile au fost stabile pe acest palier, aș zice istoric, niciodată atins anterior, de 3,3 – 3,4% PIB. Chiar și acest nivel putea fi crescut dacă am fi avut o cotă cu adevărat unică, fără excepții (de genul cotei de 1% pe venit la real estate, inclusiv pentru dezvoltatorii „pe persoană”, impozitul pe venit calculat la norma de venit pentru contribuabilii care obțineau venituri de până la 100.000 euro/an, măsuri serioase de impozitare a sumelor ce nu pot fi justificate, transparentizarea în scop fiscal a deținerilor în paradisuri fiscale, plafonarea bazei de calcul al contribuțiilor, la un nivel rezonabil).

Mai dau câteva explicații, ad memoriam. Imediat după introducerea mioritică a cotei de 16% (doar pe salarii și activități independente) și prăbușirea veniturilor, ministrul investitor la bursă de atunci s-a apucat să vorbească de crestarea TVA cu 3%, pentru aducerea înapoi la buget al acelui 1% PIB pierdut.

Evident, cifra asta nu a venit din mintea ministrului (un jurnalist de altfel bunicel în vreme), a comandat un studiu… De unde știu? Am discutat cu cei care au făcut studiul, le-am explicat cum stau lucrurile la firul ierbii, au înțeles și au schimbat direcția.

Consideram atunci că o creștere de 3% a TVA însemnă sfârșitul cotei unice, sistem fiscal în a cărui eficiență credeam și cred în continuare cu tărie, din varii motive. De ce? Simplu:

- TVA este o taxă pe consum, suportată de consumatorul final;

- TVA afectează mult mai mult pe cei cu venituri mici (care, în plus, nici nu prea aveau vreun mare avantaj din reducerea cotei de impozit) decât pe cei cu venituri mari sau foarte mari (care puteau și beneficia semnificativ de reducerea cotei de impozit);

- Din păcate, mult prea mulți români au venituri mici, iar pentru aceștia – chiar și pentru cei care votaseră cu cota unică, creșterea costului vieții ar fi dus la dispariția susținerii pentru cota unică. Politicienii sunt sensibili la voturi.

În acel moment am ieșit public (articole media, TV, radio, că Facebook și altele asemenea nu existau) și am pus (eu și alți colegi) degetul pe buba scutirilor, urmarea fiind reducerea semnificativă a sferei scutirilor și excepțiilor în 2006 cu efectele care se vad pe grafic în 2007.

Să ne întoarcem la grafic și să continuam să îl explicăm:

- După creșterea din 2007, intrăm pe un frumos palier de 11 ani. Foarte puține modificări, nu multe (dar importante!) excepții ramase. Estimez însă că, dacă și restul măsurilor menționate anterior ar fi fost implementate, palierul ar fi fost puțin peste 4% PIB, nu 3,34%.

- În 2018 vedem însă o prăbușire a ponderii impozitului pe venit, de la 3,4% la 2,54% din PIB ( minus 34%!!!). Cum a fost posibil? Unii îi zic „Revoluția fiscală” eu îi zic „una din mizeriile lui Dragnea și Vâlcov” (deși probabil aici sunt un pic nedrept cu „șamanii”, ar trebui și ei băgați în seamă)…

CASS (5,2%), CAS (15,8%) au fost mutate de la angajator la angajat, salariile au crescut cu 21% (prin acte adiționale). Ca mutarea asta să fie neutră, CAS individuală ar fi trebuit să fie 21%, iar CASS 8,8%. Ei au crescut însă CAS la 25% (+4%) și CASS la 10% (+1,2%), iar, ca să nu zică oamenii că au crescut impozitele, au scăzut – în compensație impozitul pe venit de la 16% la 10%. Practic, prin acest artificiu, au mutat vreo 12 miliarde de lei de la bugetul de stat în bugetul de pensii (BASS), deficitul BASS explodând ulterior prin creșterea pensiilor.

Niciun salariat nu a câștigat nimic, am câștigat însă mult noi, freelancerii. Nu m-am bucurat, din aceleași motive ca cele din 2005: ca să poată fi susținută, cota unică trebuia să producă rezultate.

Pare că, totuși, aici „șamanii” au acționat cu răbdare, temeinic și strategic.

Mai întâi au determinat spulberarea veniturilor aduse de cota unică.

Mai apoi au comandat niște studii „deștepte” (cine e nebun să contrazică FMI, WB) care să ne spună ce proastă e cota unică și cât de mare nevoie avem de cote progresive, să mai angajăm câteva mii de oameni la stat să le administreze.

Acum, așteaptă precum varanii care, după ce își muscă prada și o otrăvesc, o urmăresc până moare… Eficient, nu degeaba varanii sunt pe pământ din vremea dinozaurilor…

Revenim :

- Mai avem o scădere în 2019. Normal, 500.000 de angajați din construcții și producția de materiale de construcții au fost scutiți de impozit pe salarii, pentru salarii sub 30.000 lei/luna. Nice! Nu și pentru buget…

- Sincer, mă așteptam să vedem o scădere mai mare și în 2022 și 2023, când alți vreo 300.000 de angajați – de data aceasta din agricultură și industria alimentară, au fost și ei scutiți de impozit pe salarii, tot până la 30.000 lei/lună (din iunie 2022). Probabil însă, scăderea pragului de neimpozitare la 10.000 lei/luna din august 2022 atât pentru agricultori cât și pentru constructori a compensat și s-a păstrat palierul de 2,15% PIB.

- În 2024 este planificată o ușoară creștere a veniturilor, urmare a reducerii scutirii la IT, dar mai ales a reducerii la 20.000 euro a plafonului până la care PFA plătesc impozit la norma de venit. Estimez că nivelul de 2,3% din PIB planificat poate fi chiar (ușor) depășit.

Concluzia:

Graficul acesta ar trebui să fie punctul de plecare al oricărei analize serioase, inclusiv pentru suporterii cotelor progresive. Îi poate ajuta să-și pună niște întrebări și îi poate ajuta să înțeleagă că – mai ales în contextul actual – bogații lor sponsori politici le vor rupe gâtul dacă duc ideea până la capăt: cote progresive fără excepții. Doar nu cumva le trece prin minte că îi vor lăsa să îi pună și pe ei la plata cotelor progresive?

***

(Citiți și: ”Subminarea metodică a luptei cu evaziunea fiscală. Studiu de caz – sacrilegiul de la Vamă: 98% din aparatură n-a mai fost utilizată de 6 ani”)

(Citiți și: ”Supraviețuire vs. Dezvoltare: O radiografie a finanțării companiilor din România. Cât, de unde, pentru ce”)

***

Un răspuns

Autorul argumentează de ce in acest moment nu este bine să aplicăm taxarea progresivă în România.

Sunt cauzele invocate de fond ?

De ce in majoritatea statelor din UE se aplică taxarea progresivă ?

In principiu care metodă este preferabilă din punct de vedere economic , social și bugetar ?

Poate autorul va răspunde la aceste întrebări.