Deruta este caracteristica dominantă a comportamentului de economisire actual al românilor sub presiunea inflației. Valoarea depozitelor bancare ale populației s-a întors la nivelul din luna ianuarie, după mari variații, concomitent cu creșterea retragerilor din fondurile de investiții și creșterea consumului. Cifra de afaceri din comerțul cu amănuntul a crescut cu 6,2%, pe primele 7 luni ale anului – potrivit statisticilor celor mai recente.

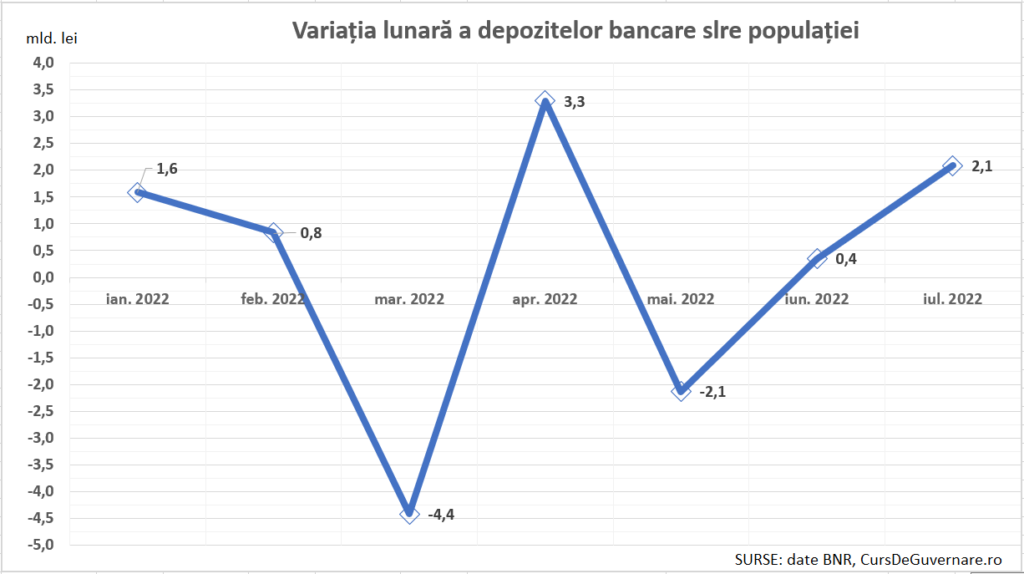

Totalul depozitelor bancare ale populației era de 285,48 miliarde de lei în iulie, cu numai 26,2 milioane de lei mai mult decât în ianuarie, după ce înregistrase mari variații lunare pe parcursul anului 2022:

mai întâi scăderea accentuată din martie, cu peste 4,4 miliarde de lei, până la 281,88 miliarde de lei; o revenire în plus cu 3,3 miliarde în aprilie; și o altă cădere de peste 2,1 miliarde de lei în luna mai.

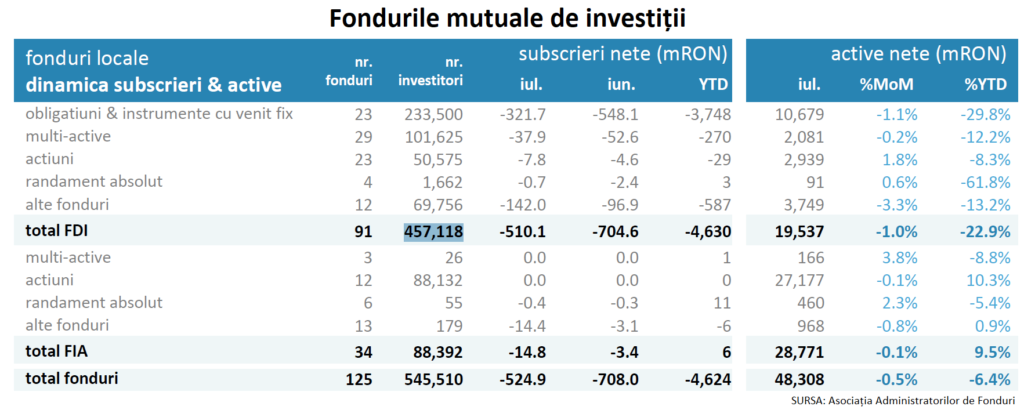

În schimb, investitorii în fondurile de investiții deschise (mutuale, cu posibilitatea de plasare și retragere zilnică) au retras 4,63 de miliarde de lei în primele 7 luni din 2022. În acest caz, comportamentul a fost unul oportunist, dar prea grăbit în absența altor ținte de plasament.

Cele mai mari retrageri au fost cele din fondurile care fac plasamente în obligațiuni și instrumente cu venit fix (inclusiv depozite bancare), al căror preț a scăzut, reducând și valoarea capitalului.

Inflația explozivă încurcă socotelile și crează confuzie

Marile variații lunare, care exprimă deruta din comportamentul de economisire, își găsesc explicația în creșterea explozivă a inflației, care a ajuns la 15,3% în august.

„Cei care economiseau pentru a-și cumpăra bunuri de folosință îndelungată și-au folosit banii sub presiunea creșterii prețurilor. Se vede în creșterea vânzărilor auto. Totodată a crescut consumul, care a cerut mai mulți bani”, a explicat Adrian Codîrlașu (foto), vicepreședintele asociației analiștilor CFA din România, pentru Curs de Guvernare.

Lucrurile sunt ceva mai complicate în cazul micilor investitori, care își lasă economiile în grija administratorilor de fonduri mutuale, optând pentru anumite tipuri ale acestora.

Retragerile nete (subscrierile nete – diferența dintre plasamente și retrageri) au fost negative și din cauza unui comportament emoțional, dar și ca urmare a unor anumite calcule de administrare a economiilor.

Comportamentul emoțional a fost influențat de scumpirile generalizate, ca și de războiul Rusiei în Ucraina.

Socotelile de administrare sunt ceva mai încurcate.

Emoțiile dau peste cap termenele investițiilor

Inflația și războiul au dat peste cap regulile generală a micilor investitori în fonduri mutuale de a face plasamente pe anumite termene în funcție de scopul la care vor fi folosiți banii și în funcție de propria toleranță la risc.

Aproape 81% din retragerile nete ale primelor 7 luni, au fost din fondurile de obligațiuni și titluri de stat, unde prețurile s-au prăbușit. Riscul de piață al acestor fonduri este cel mai mic și, conform manualelor, termenul investiției este de 3-5 ani.

Evenimentele pe piață s-au precipitat și, într-o anumită măsură, a fost imitat un comportament de pe piețele mari: se vând titlurile, pentru a cumpăra altele care au o dobândă mai mare. „A au marcat la piață”, cum spun meseriașii din investiții, dar mai devreme decât spune regula, sub presiunea evenimentelor.

Problema este că, odată încasați banii pe unitățile de fond, nu toți s-au mai întors în investiții. Iar unii investitori nu s-au mai întors în piață.

Activele fondurilor mutuale au scăzut cu aproape 23%, până la aproape 19,54 miliarde de lei, iar cel mai mult s-au redus activele fondurilor de obligațiuni (-29,8%).

Totuși, este infim numărul celor care au renunțat la fonduri mutuale, fie din mare nevoie de bani, fie că nu au putut opune rațiunea emoțiilor.

(Citește și: „Românii au scos în martie 1,1 mild. euro din bănci și fonduri mutuale și i-au băgat în consum”)

Numărul investitorilor în fonduri mutuale a scăzut cu 2,2 % din februarie (luna începerii războiului) până la 457.118 în iulie, iar față de iunie cu 0,04%.

„Ceea ce demonstrează încrederea pe care fondurile mutuale și administratorii lor o inspiră” – nu ratează ocazia de a puncta Horia Gustă, președintele consiliului director al Asociației Administratorilor de Fonduri.

Ce urmează

„Inflația își va reduce viteza, după cum și Banca Națională își va reduce amploarea majorărilor de dobândă”, spune Adrian Codîrlașu.

„Au apărut semnele unei stabilizări a randamentelor în lei ale titlurilor de stat și s-a ajuns pe un platou, iar la dobânzi de 7 – 8% la titlurile de stat la 10 ani, se poate estima că, pe termen mai lung, dobânzile vor acoperi inflația, pe măsură ce scăderea acesteia va deveni o tendință”, spune Horia Braun Erdei (foto), președintele Erste Asset Management România.

Desigur, însă, „va exista influența piețelor externe, unde lucrurile sunt puțin mai complicate, dar impactul se va diminua, odată cu reducerea magnitudinii față de cea din prezent”.

Nu în ultimul rând, trebuie amintit că deruta din comportamentul de economisire al românilor este o replică la confuzia de pe marile piețe.

Numai că, în România, nu există nici cultura investițiilor în portofolii pe termene care să depășească ciclurile economice și nici prea multe alternative de investiții.

***

Un răspuns

D-le Ionescu, am o nelămurire pe care, sper, o veți limpezi dv.

Spuneți: „Totalul depozitelor bancare ale populației era de 248,48 miliarde de lei în iulie, cu numai 26,2 milioane de lei mai mult decât în ianuarie, după ce înregistrase mari variații lunare pe parcursul anului 2022”. Așadar, în ianuarie valoarea depozitelor bancare era de: 248,48 miliarde – 26,2 milioane = 248,45 miliarde lei. Apoi, în luna martie, intervine o scădere de 4,4 miliarde: 248,45 – 4,4 = 244,05 miliarde, (este aritmetic), dar dv. spuneți că ar fi ajuns la “ 281,88 miliarde de lei”! Urmând indicațiile, la acestă valoare adăugăm 3,3 mild. 244,05 + 3,3 = 247,35 mild. [281,88 + 3,3 = 285,18]. În continuare, o scădere: 247,35 – 2,1 = 245,25 mild. [285,18 – 2,1 = 283,08].

Așadar, între cele două variante apare o diferentă de: 283,08 – 245,25 = 37,83 mild. de lei.

Întrebarea firească: care variantă este cea corectă?