Ameninţarea inflaţiei, deteriorarea deficitelor macroeconomice şi decelerarea economiei determină analiştii să-şi evalueze mai sever previziunile privind evoluţiile din 2018.

Ameninţarea inflaţiei, deteriorarea deficitelor macroeconomice şi decelerarea economiei determină analiştii să-şi evalueze mai sever previziunile privind evoluţiile din 2018.

„Dezechilibrele care s-au acumulat în economia României vor forța banca centrală să înăsprească politica mult mai mult”, potrivit unui raport al Capital Economics, apărut joi.

Consiliul de administrație al Băncii Naționale a României (BNR) va dezbate luni eventualitatea unei noi majorări a dobânzii de politică monetară.

„Creșterea (economică) va încetini mai mult decât era de așteptat”, mai spune capital Economics.

Cele mai mari două bănci din România evaluează de asemenea riscurile acumulării de tensiuni în economie.

Inflația

BCR se așteaptă la o nouă accelerare a inflației în aprilie, „undeva în jur de 5,2%, în urma scumpirii gazelor naturale şi a tutunului”, nivel care, însă, va fi „vârful acestui ciclu inflaționist”, potrivit celui mai recent raport lunar al echipei BCR Cercetare.

Mai departe, inflația ar urma să se tempereze până la 3,7% în decembrie, dacă „producția agricolă va fi abundentă”, ori nu va fi afectată de vremea nefavorabilă.

Raportul BCR Cercetare amintește că alimentele au în România o pondere de circa o treime din coşul de consum utilizat pentru calculul inflației, cea mai mare din toată Uniunea Europeană, „practic dublă față de media europeană”.

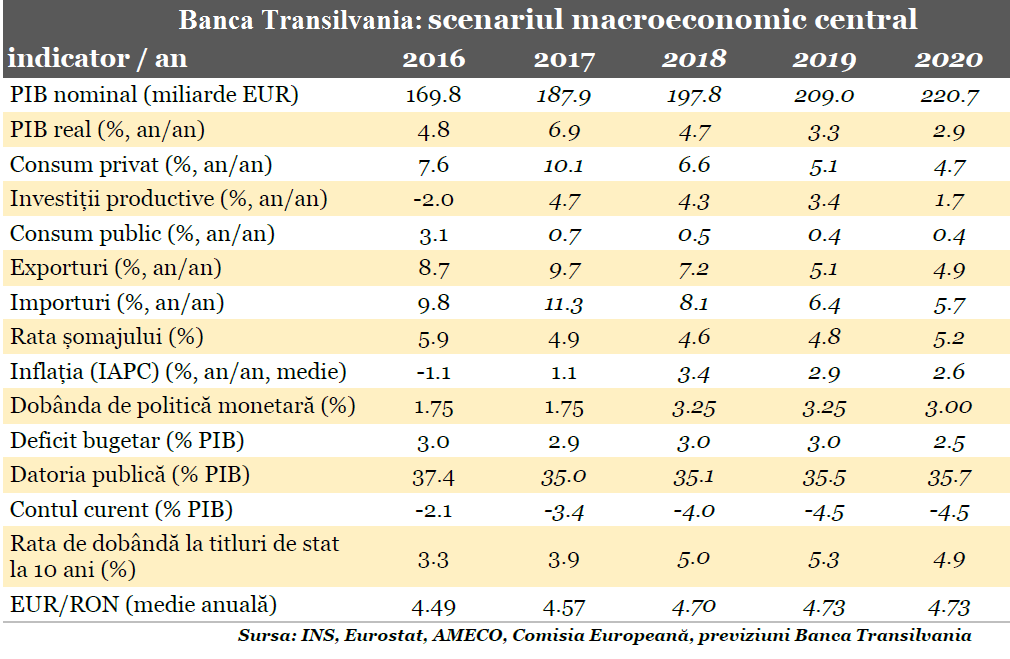

Banca Transilvania (BT) se așteaptă ca dinamica medie anuală a prețurilor de consum să accelereze de la 1,1% în 2017, până la 3,4% în 2018 (pe indicele armonizat UE), potrivit raportului lunar publicat de BT joi.

Creșterea inflației este „determinată atât de evoluția componentei core (fără prețurile administrate și cele alimentare volatile), cât și de contribuția componentelor volatile:

- liberalizarea prețurilor la energie,

- majorarea cotațiilor internaționale la țiței.

BT prevede decelerarea inflației anuale pentru 2019 și 2020 până la 2,9%, respectiv la 2,6%.

Deficitele

BCR Cercetare estimează un sold negativ al bugetului consolidat (ESA95) de 3,3% din PIB, în vreme ce BT îl vede încă la pragul maxim admis de UE de 3%.

BT vede deficitul de cont curent în creștere de la 4,0% din PIB în 2018 până la 4,5% în următorii doi ani. Estimările actuale sunt mai severe decît cele anterioare, care se opreau la 3,9% în 2018, la 4,2% în 2019 și 4,3%.

BCR Cercetare estimează deficitul de cont curent la 4,1% din PIB, iar deficitul comercial la 2,7% din PIB.

Cursul

Estimarea Băncii Transilvania (BT) privind cursul mediu a fost ridicată la 4,70 lei / euro pentru 2018 şi până la 4,73 lei / euro în următorii doi ani.

Estimarea anterioară vedea cursul la 4,69 în 2020.

Ajustarea BT este relevantă pentru că, de obicei, banca clujeană – a doua ca mărime de pe piață, este mai conservatoare privind cursul şi propunerile sale sunt sub cele ale altor bănci.

BT se așteaptă la continuarea tendinței de apreciere a euro în 2018, „într-o evoluție determinată de repoziționări ale fluxurilor internaționale de capital adresate economiilor emergente și de provocările din plan intern:

- deteriorarea echilibrului macroeconomic,

- tensiunile din spațiul public,

- riscurile din sfera finanțelor publice”, potrivit raportului BT.

Erste Group Research își menține previziunile la nivelurile mai ridicate oricum decât ale BT (4,70 lei / euro deja din iunie, 4,73 în decembrie 2018 și 4,74 lei/ euro peste un an).

BCR Cercetare remarcă, la rândul său, ecuația construită de Banca Națională a României (BNR) pe tensiunile a trei necunoscute:

- dobânda de politică monetară, care ar putea fi majorată luni, 7 mai. Previziunile în acest sens sunt prudente, totuși, după menținerea la 2,25%, decisă luna trecută;

- operațiunile BNR de control al lichidităților în lei, prin depozite la dobânda de politică monetară;

- diferențialul de dobândă față de restul lumii și efectul acestuia asupra cursului, în perspectiva creșterii ratei de referință la dolar de către FED.

Necunoscutele ecuației

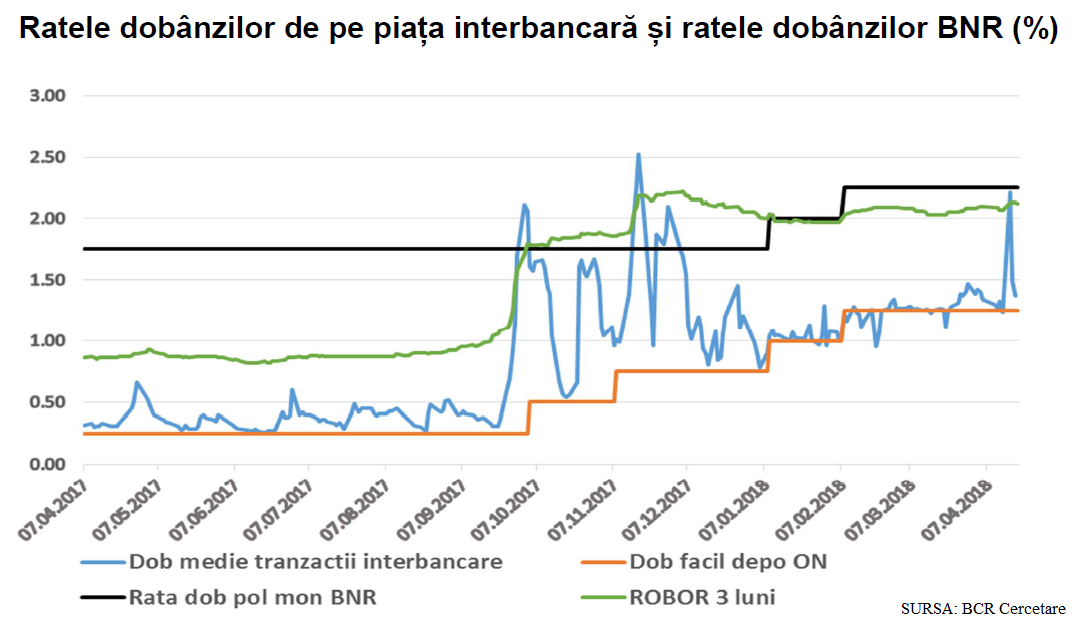

„Dacă BNR decide să amâne o nouă întărire a politicii sale de dobânzi, pentru a analiza suplimentar tendințele inflației, reacția pieței va depinde de contextul extern și de eventuale surprize cu privire la politica fiscală”, scrie Horia Braun Erdei, economistul şef al BCR, în cel mai recent raport lunar al băncii.

În cazul unui context negativ, „unii investitori ar putea considera leul ca fiind vulnerabil, dată fiind remunerarea sa cu rate ale dobânzilor ce ar putea scădea în termeni reali cu mai mult de 3%, un ecart deja considerabil”.

Şi, „de aici ne-am putea trezi cu episoade de volatilitate crescută a cursului și a dobânzilor, precum cea pe care am trăit-o în lunile septembrie – octombrie 2017”, spune Horia Braun Erdei.

Dacă însă BNR creşte dobânda de politică monetară, scenariu favorizat de BCR, „e puțin probabil să mai rămână cineva în piață cu îndoială vizavi de caracterul restrictiv al politicii sale. Drept urmare, moneda națională ar fi suficient susținută pentru a se putea aprecia măcar atunci când și monedele din regiune se întăresc”, potrivit economistului șef al BCR.

În acest caz, moneda naţională „este probabil să se mențină relativ stabilă, ceea ce ar fi benign sau chiar pozitiv pentru economie”.

Pe de altă parte, în tot acest joc, „dacă operațiunile de absorbție de lichiditate și în general controlul mai strict al lichidității de către BNR se vor perpetua, e de așteptat că vom avea mai multă claritate cu privire la evoluția viitoare a dobânzilor din piață”.

Evoluția dobânzilor

„Legătura dintre dobânzile de pe piață și dobânda de politică monetară, respectiv dintre cea din urmă și evoluțiile din economie și în special evoluția ratei inflației va fi mai strânsă”, mai spune Horia Braun Erdei.

Aceasta ar însemna „predictibilitate mai bună pentru mediul de afaceri și pentru public”.

BCR Cercetare vede dobânda de politică monetară a BNR la 2,75% la sfârșitul anului, nemodificată în primul trimestru al anului viitor.

Și Banca Transilvania se așteaptă la continuarea tendinței de majorare a ratelor de dobândă, „pe fondul ciclului monetar post-criză”.

„Nu excludem posibilitatea ca ratele de dobândă pe scadențele trei luni și șase luni să mai crească cu un punct procentual până la finalul acestui an, dat fiind că ne așteptăm ca BNR să decidă noi majorări ale ratei de dobândă de referință pentru a contracara presiunile inflaționiste și tensiunile din economie (inclusiv intensificarea dezechilibrelor macroeconomice)”, scrie Andrei Rădulescu, economistul senior al Bănci Transilvania (BT).

BT vede rata dobânzii de politică monetară la 3,25% în 2018 și în 2019 și în scădere până la 3,00% în 2020, niveluri care sunt, totuși, mai mici decât în estimarea anterioară.

Ședința de politică monetară a BNR de luni „va mai ridica un văl de deasupra atitudinii decidenților din BNR” privind politica sa monetară, „mai ales că va veni cu câteva zile înainte de publicarea ratei inflației pe luna aprilie”, amintește Horia Braun Erdei.

Costul finanțării

Rata de dobândă la titlurile de stat pe scadența 10 ani (barometru pentru costul de finanțare în economie) a încheiat luna martie la 4.44%, în urcare cu 2.9% față de sfârșitul anului trecut, deși în scădere cu 0,4% față de nivelul de la final de februarie, potrivit raportului BT.

Ratele de dobândă la titlurile de stat „au consemnat evoluții divergente în luna martie (scăderi pe scadențele până la trei ani și consolidare pe scadențele cinci ani și 10 ani)”

Cauzele:

- climatul din piețele internaționale,

- „forțele contradictorii din plan intern: diferențialul de dobândă vs. acumularea de tensiuni în sfera finanțelor publice”, mai scrie Andrei Rădulescu în raportul BT.