Dezbaterea contemporană privind rolul politicii monetare în combaterea şi depăşirea crizei economice şi financiare este puternic influenţată de lumea anglo-saxonă, care produce circa 90 la sută din literatura mondială pe această temă. Nu este de mirare că, în aceste condiţii, concepte precum relaxarea cantitativă (Quantitative Easing) sau dobânzi real-negative (sub rata inflaţiei) au ajuns să reprezinte mainstream-ul economic, în timp ce politica monetară ortodoxă, de control strâns al banilor, a ajuns să fie marginalizată şi chiar ostracizată.

Dezbaterea contemporană privind rolul politicii monetare în combaterea şi depăşirea crizei economice şi financiare este puternic influenţată de lumea anglo-saxonă, care produce circa 90 la sută din literatura mondială pe această temă. Nu este de mirare că, în aceste condiţii, concepte precum relaxarea cantitativă (Quantitative Easing) sau dobânzi real-negative (sub rata inflaţiei) au ajuns să reprezinte mainstream-ul economic, în timp ce politica monetară ortodoxă, de control strâns al banilor, a ajuns să fie marginalizată şi chiar ostracizată.

Ar trebui să ne punem întrebarea: nu cumva politica monetară super-relaxată reflectă anumite particularităţi ale economiilor SUA şi Marii Britanii, care nu se întâlnesc decât în mică măsură în alte ţări? Şi, dacă aşa stau lucrurile, nu cumva sunt justificate reţete diferite pentru boli diferite (adică politici monetare care să reflecte particularităţile economiilor)?

Opiniile prezentate sunt personale şi nu reflectă în nici un fel poziţia oficială a Băncii Naţionale a României.

***

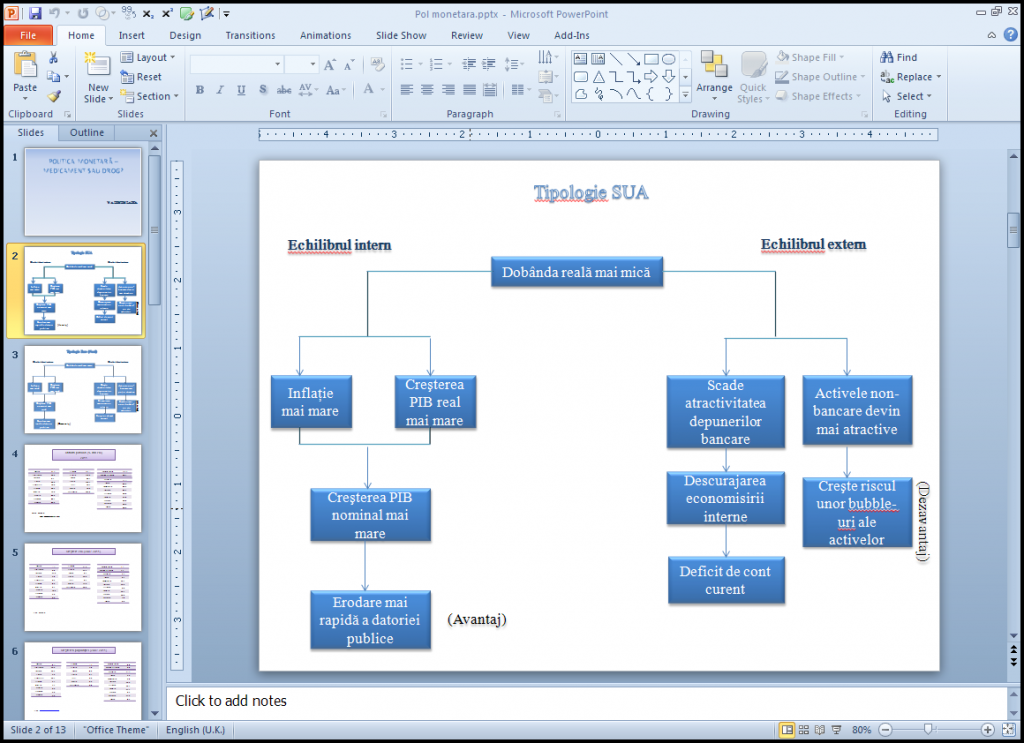

Orice politică monetară urmăreşte asigurarea concomitentă a două tipuri de echilibre: cel intern şi cel extern. Problema constă în faptul că indicatorii care măsoară echilibrul intern şi echilibrul extern variază în timp, precum şi de la ţară la ţară, după cum vom exemplifica în cele ce urmează.

Să începem prin a studia tipologia SUA (Grafic nr.1). Aici, o dobândă reală negativă (adică o dobândă nominală sub rata inflaţiei) pare să satisfacă atât echilibrul intern, cât şi echilibrul extern, în circumstanţele excepţionale ale acestei ţări.

În opinia noastră, principala constrângere economică internă pentru SUA o constituie stoparea creşterii (şi ulterior reducerea) datoriei raportate la PIB, care în anul 2012 a depăşit nivelul critic de 100%. Această reducere a datoriei publice/PIB se poate realiza fie pe calea grea a ajustărilor fiscale, de tipul creşterii unor taxe (anatema pentru Republicani) sau al scăderii unor cheltuieli bugetare (nedorite de Democraţi), adică printr-o înfruntare directă a aşa-numitei „prăpăstii fiscale” (fiscal cliff). Sau, se poate face pe ruta mult mai uşoară şi convenabilă politic a inflatării pe orice cale a Produsului Intern Brut, astfel încât raportul datorie publică/PIB să scadă. În mod evident, o dobândă real-negativă serveşte această din urmă strategie, atât direct (rate ale dobânzii mai mici la datoria guvernamentală), cât şi indirect (prin creşterea PIB real şi/sau a ratei inflaţiei).

Fie creşterea PIB real, fie creşterea inflaţiei, fie o combinaţie a celor două duce la o creştere rapidă a PIB nominal şi, pe cale de consecinţă, la o reducere „nedureroasă” a datoriei publice/PIB. Astfel, o dobândă real-negativă serveşte la restabilirea echilibrului intern în SUA. Dar este aceasta o strategie optimă pentru o ţară precum România? După cum este cunoscut, raportul datorie publică/PIB în România este de sub 35%, iar reducerea pe viitor a acestuia nu constituie o problemă presantă, şi, în orice caz, nu presupune utilizarea de dobânzi real-negative pentru inflatarea creşterii PIB real şi/sau a inflaţiei. Echilibrul intern critic pentru România este mai degrabă deficitul structural, care ţine seama de obligaţiile pe termen lung ale statului, în contextul îmbătrânirii populaţiei şi al diminuării forţei de muncă.

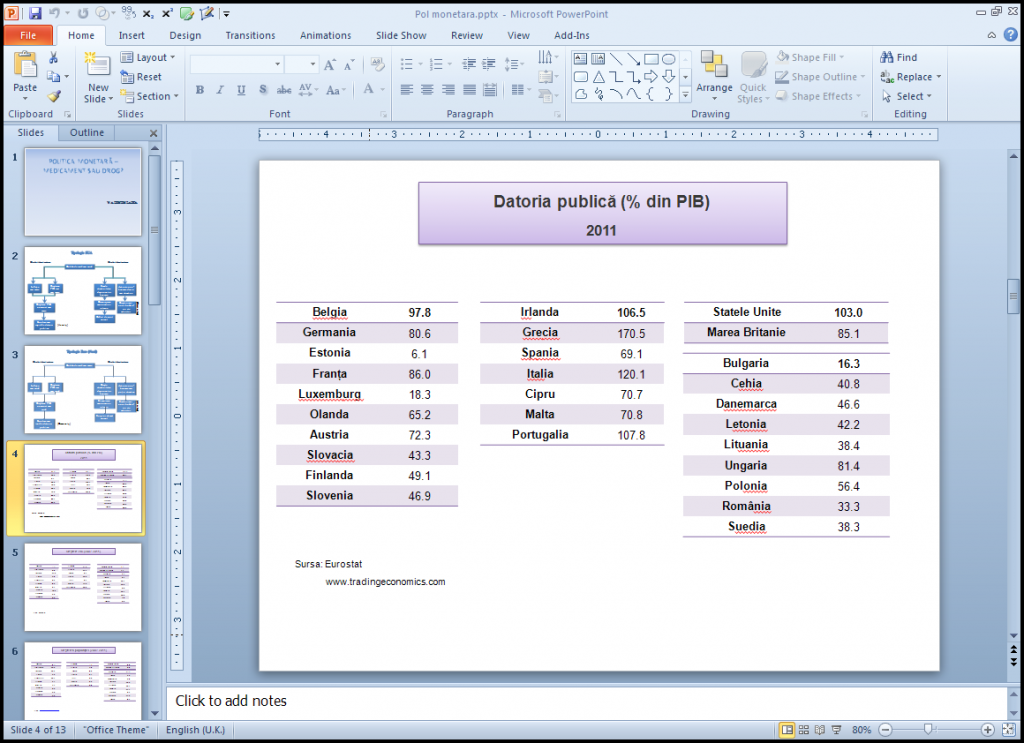

Din Tabelul nr.1 rezultă că SUA împart problema datoriei publice mari (de peste 100% din PIB) în principal cu statele din Sudul Eurozonei (Grecia, Italia, Portugalia, Irlanda).

Niveluri semnificative ale datoriei publice (de peste 80% din PIB) se mai întâlnesc în Marea Britanie, o serie de state din Nordul Eurozonei (Belgia, Franţa, Germania) şi o singură ţară din afara Eurozonei (Ungaria).

Aşadar, ţările din grupul GIPS par a fi cele mai avantajate de o eventuală imitare a modelului american, al dobânzilor real-negative, amănunt la care vom reveni ulterior.

Faţă de obiectivul primordial de echilibru interior al SUA (reducerea datoriei publice/PIB), mai există două circumstanţe speciale care justifică utilizarea unor dobânzi real-negative.

În primul rând, este vorba despre faptul că într-o economie cu o creştere extrem de rapidă a populaţiei, precum SUA, creşterea PIB nominal trebuie sa fie foarte înaltă, atât pentru a asigura locuri de muncă pentru o forţă de muncă în creştere, cât şi pentru a spori PIB/locuitor.

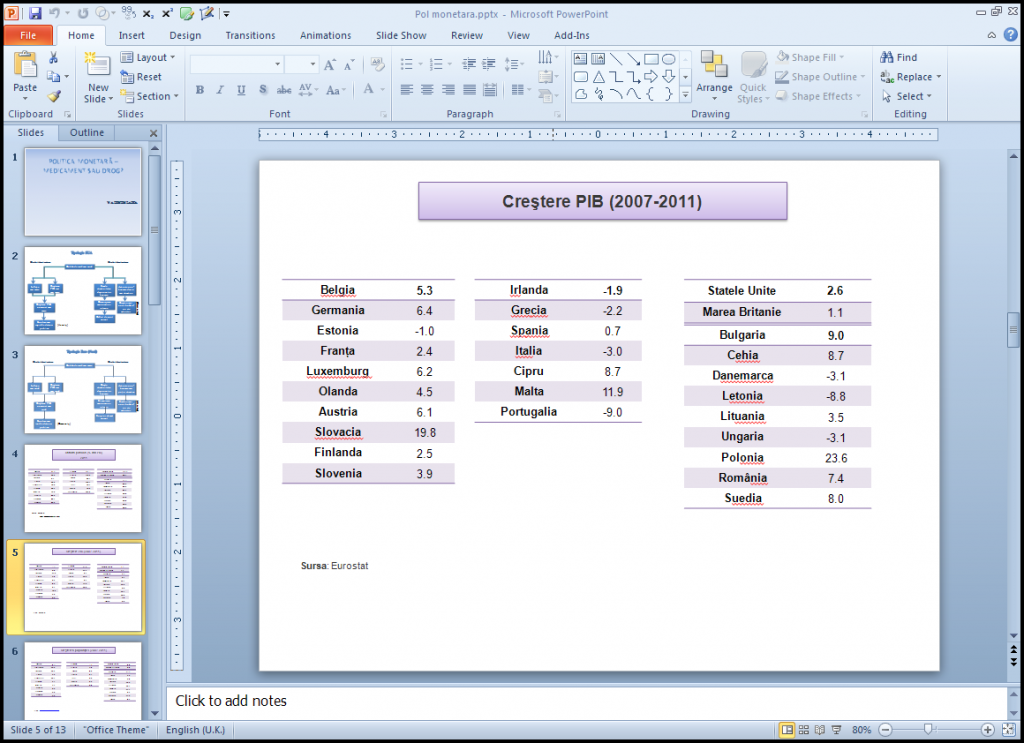

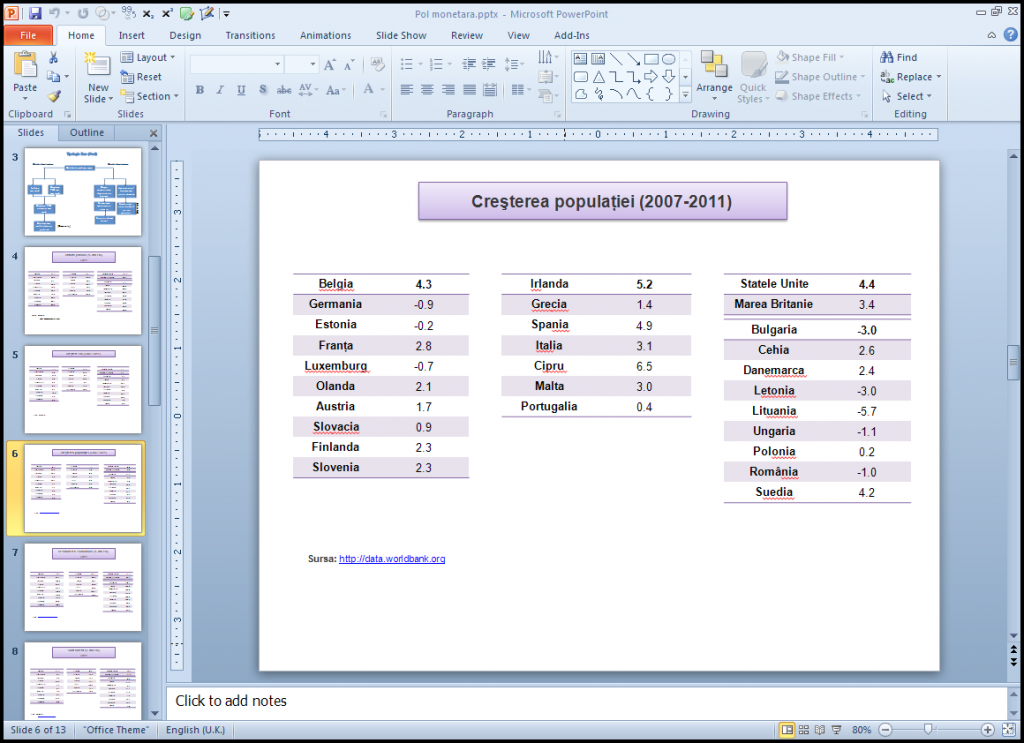

Aşa cum rezultă din Tabelele nr.2 şi 3, chiar dacă în perioada 2007-2011 SUA au avut o creştere cumulată a PIB superioară multor altor ţări, de 2,6 la sută, acesta a fost totuşi inferioară creşterii cumulate a populaţiei SUA în aceeaşi perioadă, de 4,4 la sută, astfel încât, de facto, PIB/locuitor a scăzut. SUA aveau o populaţie de circa 240 milioane locuitori în 1990, la sfârşitul Războiului Rece, dar au ajuns la aproximativ 315 milioane locuitori în prezent. Nu este de mirare că, la asemenea rate de creştere ale populaţiei (de circa 1% pe an), americanii sunt obsedaţi de creşterea cât mai rapidă a PIB. Este acesta o constrângere aplicabilă României? În ţara noastră, populaţia a scăzut cumulat cu 1% în perioada 2007-2011, în timp ce PIB a crescut în aceeaşi perioadă, cumulat, cu 7,4 la sută. Prin urmare, sporul natural negativ face mai puţin presantă forţarea pe toate căile (inclusiv prin politica monetară) a creşterii economice, în condiţiile în care PIB/locuitor creşte în mod „natural”.

În aceeaşi situaţie cu România (de spor negativ sau foarte mic pozitiv) se află majoritatea statelor din Estul Europei. Invers, ţările care au spor natural puternic şi au temei să forţeze creşterea PIB se găsesc în principal în Sudul Eurozonei (Cipru, Irlanda, Spania) şi mai puţin în Nordul Eurozonei (Belgia).

În al doilea rând, este dilema dacă o dobândă real-negativă se va reflecta într-o mai mare măsură într-o creştere a PIB real sau într-o creştere a inflaţiei? Dacă din punctul de vedere a reducerii datoriei publice/PIB această dilemă nu contează (ambele căi sunt la fel de bune), din punctul de vedere al ansamblului de politici macroeconomice, distincţia este fundamentală. Cu cât o ţară are o tradiţie mai îndelungată de ţinere a inflaţiei sub control, printr-o bancă centrală cu o reputaţie îndelung câştigată, printr-o asigurare a competiţiei reale în economie, printr-un grad înalt de substituţie al produselor şi a unei elasticităţi crescute faţă de preţuri, cu atât este mai probabil ca o dobândă real-negativă să se reflecte mai mult în creşterea PIB real şi mai puţin în creşterea inflaţiei. Economia SUA beneficiază din plin de aceste atuuri, economia României-aproape deloc.

Ca o concluzie a acestei primei părţi, argumentele care fac posibilă practicarea de dobânzi real-negative în SUA (nivelul ridicat al datoriei publice/PIB, creşterea rapidă a populaţiei, probabilitatea mare ca dobânzile real-negative să nu se transforme în inflaţie) se aplică puţin sau deloc în cazul României.

***

Valentin Lazea este economistul-șef al Băncii Naționale a României