Deși, în urma invaziei Ucrainei de către Rusia, iarna 2022-23 a fost cea mai dificilă vreodată pentru rețeaua de gaze naturale a Europei, UE este destul de bine pregătită pentru iarna care vine. Fundamentele de astăzi sunt solide, arată o analiză Bruegel.

În primele două trimestre ale anului 2023, cererea de gaze naturale a atins obiectivul UE de reducere cu 15% sub mediile istorice, în timp ce capacitatea de import de gaze naturale lichefiate a fost extinsă cu 20%. Piața globală a LNG rămâne bine aprovizionată, parțial datorită lipsei unei creșteri semnificative a cererii din China.

UE și-a îndeplinit obiectivul de stocare de 90% de gaze cu două luni înainte de termenul limită din noiembrie, comercianții trimițând acum excesul de gaz pentru a fi stocat în Ucraina.

În UE se observă, de asemenea, implementarea accelerată a energiei solare fotovoltaice, a energiei eoliene și a pompelor de căldură, care contribuie încet, dar structural, la reducerea dependenței de gaz.

Combinația tuturor acestor factori se reflectă în prețuri scăzute, prețul gazului pentru ziua următoare, la momentul redactării analizei, era cu mult sub față de ceea ce era în această perioadă cu un an în urmă (45 euro/megawat oră față de 170 euro/MWh).

Temerile legate de penuria de gaze sau de întreruperile de energie au scăzut, dar un preț al gazului care este în mod persistent mai ridicat decât în alte piețe și o volatilitate continuă a prețurilor ar putea avea în continuare repercusiuni asupra structurii industriale și economiei UE.

Cum s-a descurcat UE până acum

Cele două elemente principale în gestionarea de către UE a reducerii dramatice a dependenței de gaz rusesc sunt creșterea importurilor LNG și reducerea susținută a cererii de gaze naturale.

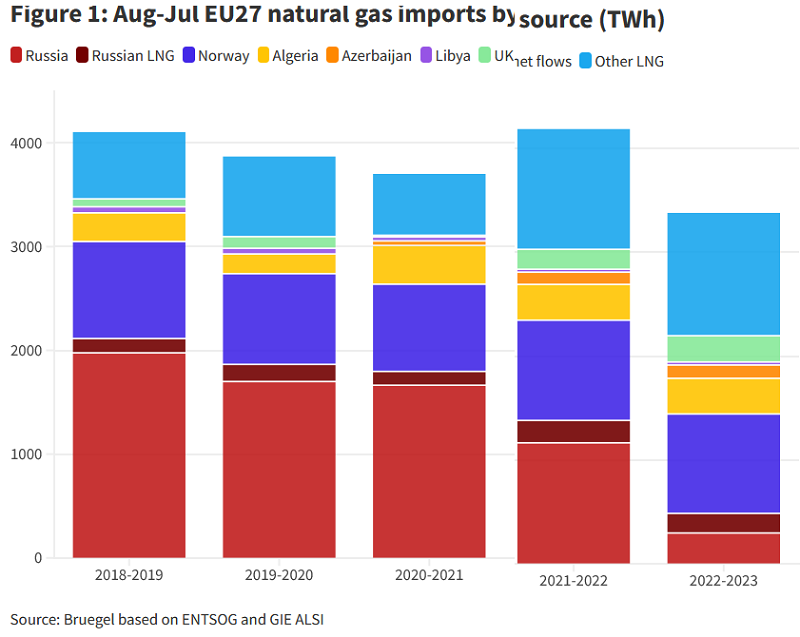

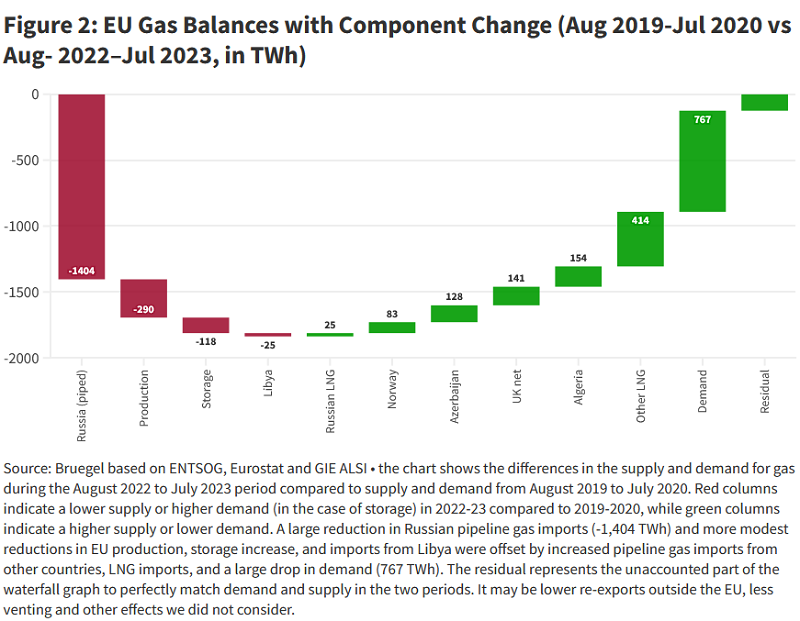

Ponderea LNG din totalul importurilor de gaze sa dublat, de la 20% în 2018-2019 la 40% în cele 12 luni din august 2022 până în iulie 2023. Acest lucru a fost determinat în mare parte de importurile din SUA (importurile au crescut de șase ori, de la 100 TWh la 600 TWh. ). Importurile de LNG din Rusia au crescut, de asemenea, dar acest lucru nu a compensat nici pe departe scăderea importurilor prin conducte (Figurile 1 și 2).

Între timp, cererea de gaz a fost cu 12% mai mică în 2022 decât media 2019-2021, cauzată de scăderea cererii de gaze industriale și casnice.

În 2023, disponibilitatea mai mare a generării alternative de energie a facilitat o reducere semnificativă a cererii de gaze și în sectorul energetic. În al doilea trimestru al anului 2023, cererea de gaz a fost cu 19% sub media 2019-2021, cererea de gaze pentru generarea de energie electrică a scăzut cu 17%.

O iarnă relativ caldă a contribuit la reducerea cererii de gaze casnice.

Figura 2 compară componentele „bilanțului de gaz” al UE (oferta minus cererea) pe parcursul celor 12 luni din august 2022 până în iulie 2023. Cererea de gaz a scăzut cu 767 TWh, aproape de două ori creșterea LNG importat.

Cât de bine este pregătită UE pentru iarna care vine

Dacă UE încheie iarna cu cel puțin 30% din gaz încă stocat, se poate considera că încheie iarna fără amenințări serioase la adresa siguranței aprovizionării.

Pot fi evaluate două riscuri principale pentru ”bilanţul” gazelor din UE, reprezentate în Figura 3.

Primul este încheierea imediată a tuturor importurilor de gaze rusești rămase (LNG și conducte) începând cu 1 octombrie, iar al doilea este un scenariu în care acest lucru se întâmplă în condițiile unei ierni deosebit de rece (echivalent cu cea mai rece iarnă din Europa din ultimii zece ani), care ar crește cererea cu 12 la sută (estimat).

În toate trei scenariile, UE rămâne într-o poziție sigură, cu peste 20% din rezerve încă neconsumate la sfârșit de iarnă.

Deși UE probabil că nu se va confrunta cu riscuri substanțiale de aprovizionare în această iarnă, prețurile rămân o necunoscută. În timp ce prețurile cu ridicata la gaze au scăzut substanțial, prețurile pe care gospodăriile și întreprinderile le plătesc efectiv rămân ridicate din cauza unui decalaj de timp în ajustarea contractelor cu amănuntul la prețurile cu ridicata.

Consecința este că reducerea cererii va fi încurajată, dar gospodăriile și întreprinderile se vor confrunta în continuare cu prețuri ridicate.

Variații regionale

În timp ce unele țări au încetat orice dependență de gazul rusesc, altele continuă să importe. Figura 5 descompune consumul de gaze pe țara UE în funcție de sursa de aprovizionare, inclusiv dependența de cele trei rute de import rusești rămase (conductele Ukraine Transit și Turkstream și LNG rusesc).

În timp ce în 2021-22, blocajele infrastructurii au fost o caracteristică definitorie a crizei energetice a Europei, acest lucru nu mai este valabil datorită construcției de noi conducte și terminale de import LNG.

Volumele mari de stocare și cererea structural mai scăzută au relaxat piața europeană, permițând satisfacerea cererii într-o anumită zi printr-o combinație adecvată de gaz comercializat și stocat. În consecință, orice perturbare a fluxurilor comerciale individuale va fi compensată în acest an mai ușor prin ajustări ale comerțului intra-UE, gazele care circulă către zonele care au nevoie.

Poziție privilegiată a României

România are una dintre cele mai bune poziții în ceea ce privește ”balanța” resurselor care îi asigură consumul de gaze, cu 82% din necesarul de gaz asigurat din surse interne și 16% asigurat prin conducta Turkstream.

Și perspectivele sunt bune, producția internă urmând să crească odată cu intrarea în funcțiune a exploatării Neptun Deep.

În plus, producția de energie verde crește constant de o asemenea manieră încât prioritatea momentului o constituie dezvoltarea rețelei de transport energie, care își atinge limitele în acest moment.

Din graficul de mai sus rezultă că Peninsula Iberică este regiunea cea mai expusă în cazul în care importurile de LNG rusesc ar fi oprite brusc, mai ales că Peninsula Iberică nu este bine conectată la rețeaua europeană mai largă de gaze.

În primul trimestru al anului 2023, GNL rusesc a reprezentat 20% din totalul importurilor de gaze naturale către Spania și Portugalia. Dacă toate importurile rusești de GNL în regiune s-ar termina și nimic altceva nu s-ar schimba, stocurile de gaz s-ar termina până în ianuarie 2024. Totuși, Spania și Portugalia ar gestiona bine iarna având în vedere dimensiunea pieței globale de LNG.

Austria, Slovacia, Slovenia, Ungaria și Croația s-ar confrunta cu cele mai mari probleme estimate dacă s-ar opri și gazul rusesc care încă tranzitează Ucraina. Împreună, aceste cinci state au în prezent mai mult gaz în stocare (200 TWh) decât au consumat în total în timpul iernii 2022-2023 (166 TWh).

Ipotetic, au suficient gaz în depozit pentru a gestiona singure iarna, chiar dacă toate legăturile comerciale au fost întrerupte. În practică, orice perturbare a importurilor rusești nu ar fi resimțită izolat de aceste țări, ci distribuită în jurul rețelei europene.

Depozitele din Ucraina

În ultimele săptămâni, comercianții europeni au început să depoziteze gaze în depozite din Ucraina. Acestea sunt conectate direct la același sistem de conducte prin care tranzitează gazul rusesc și reprezintă un bun tampon în cazul oricărei reduceri a fluxurilor rusești.

Comercianții care deservesc piața UE au stocat până acum aproximativ 20 TWh de gaz în Ucraina, aproximativ echivalentul fluxului mediu lunar de tranzit rusesc, ceea ce înseamnă că valoarea unei luni de gaz din Rusia ar putea fi înlocuită de gazul depozitat în Ucraina.

***