Vechile riscuri sistemice la adresa stabilităţii financiare a României s-au diminuat, unele rămân „moderate”, altele au dispărut, însă a apărut unul nou: riscul accelerării prețurilor imobiliare, încă redus, potrivit raportului Băncii Naţionale a României (BNR) publicat joi.

Vechile riscuri sistemice la adresa stabilităţii financiare a României s-au diminuat, unele rămân „moderate”, altele au dispărut, însă a apărut unul nou: riscul accelerării prețurilor imobiliare, încă redus, potrivit raportului Băncii Naţionale a României (BNR) publicat joi.

„Riscul cadrului legislativ incert și impredictibil” a scăzut cu două trepte, este „moderat” – nu „sever”, ca acum un an, dar este difuz, fără să aibă drept cauză precisă vreun proiect de lege.

„Cum spune zicala: sufli şi în iaurt, după ce te-ai fript cu ciorba. Riscul cadrului legislativ s-a ameliorat de la nivelul sever, după ce Parlamentul a adus modificări la proiectul legii dării în plată şi Curtea Constituţională a adus de asemenea clarificări în privinţa convertirii creditelor. Totuşi, incertitudinea rămâne, trebuie să mai treacă timp, să vedem dacă nu vor apărea alte proiecte / surse de risc”, a declarat Liviu Voinea, viceguvernator al BNR.

Pe de altă parte, deşi în scădere, riscul legislativ (sever acum un an) a produs efecte: avansul mediu la creditele de peste 20.000 de lei a crescut de la 20% în 2015, la 25% în 2016, potrivit datelor Centralei Incidentelor de Plăţi, citate de viceguvernatorul Liviu Voinea.

Pe de altă parte, deşi în scădere, riscul legislativ (sever acum un an) a produs efecte: avansul mediu la creditele de peste 20.000 de lei a crescut de la 20% în 2015, la 25% în 2016, potrivit datelor Centralei Incidentelor de Plăţi, citate de viceguvernatorul Liviu Voinea.

Astfel că, timpul necesar pentru economisirea avansului pentru un credit ipotecar a crescut de la 4,5 ani în 2015, la 5,6 ani în 2016.

Dintre celelalte patru riscuri la adresa stabilităţii financiare a României, două au peerspective de creștere şi se referă la:

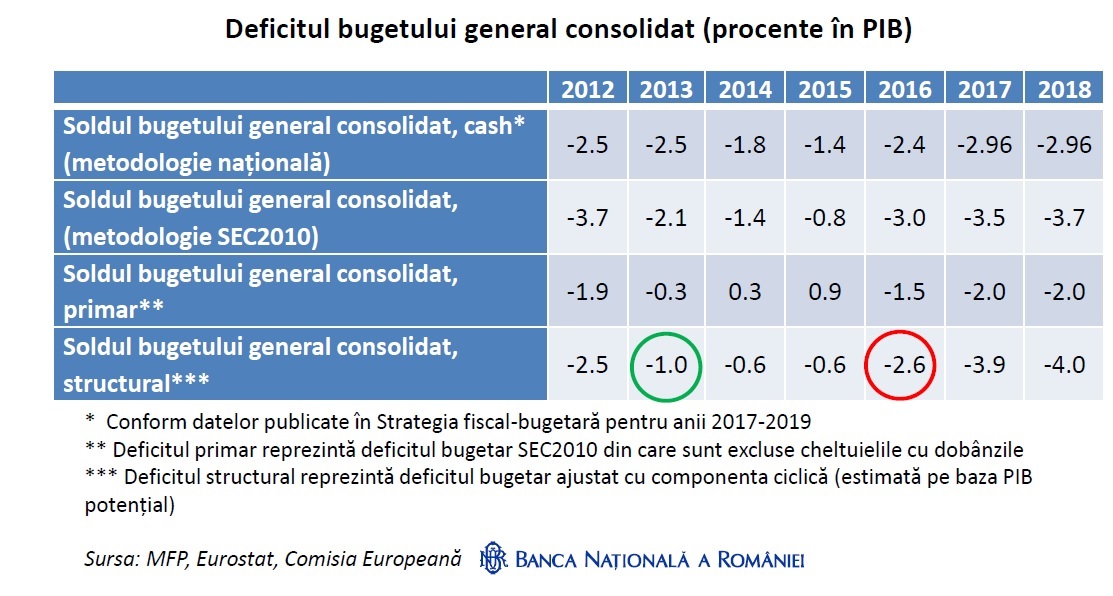

- Tensionarea echilibrelor macroeconomice: deficitele sunt în creştere, iar dintre ele deficitul structural, pe care România s-a angajat să-l menţină sub 1% din PIB, a ajuns la 2,6% în 2016.

- Accelerarea preţurilor imobiliare: acest risc este scăzut, dar creşterea preţului imobilelor rezidenţiale din România este imediat sub cea europeană.

Alte două riscuri la care este supusă stabilitatea financiară sunt în stagnare:

- Riscul deteriorării rapide a încrederii investitorilor în economiile emergente este unul de origine externă, dar este ridicat, singurul clasificat ca atare. Creşterea dobânzilor poate induce efecte nefavorabile.

- Riscul de menţinere a unei evoluţii modeste a activităţii de creditare a sectorului companiilor este unul moderat.

Încrederea investitorilor

Cel mai mare risc la adresa stabilității financiare a României este cel al deteriorării rapide a încrederii investitorilor în economiile emergente. În clasificarea BNR acesta este un risc „ridicat”.

Totuși, deficitul de cont curent a fost finanţat integral de investiţiile străine directe, deşi s-a dublat în T1 2017 / faţă de T1 / 2016, ca urmare a presiunii importurilor, declanşată de creşterea consumului.

Înseamnă că investitorii străini au încredere în stabilitatea financiară a României, considerată „robustă” de BNR. Mai ales „că riscurile sistemice s-au diminuat ca număr şi intensitate faţă de aceeaşi perioadă a anului trecut”, potrivit raportului citat.

Pe de altă parte, riscul potenţial ca evoluţiile globale să-i determine pe investitori să se retragă sau să nu crească expunere pe ţările emergente.

„Riscul este generat şi de incertitudinea privind viitorul Uniunii Europene, cu toate că dezbaterile abia au început”, a spus viceguvernatorul BNR Liviu Voinea, cu ocayia preyentării Raportului privind stabilitatea financiară a României.

Tensiunile macroeconomice

„Se acumulează tensiuni din perspectiva creșterii economice peste potențial și a deficitelor gemene”, deşi „contextul macroeconomic intern este favorabil”, potrivit raportului BNR.

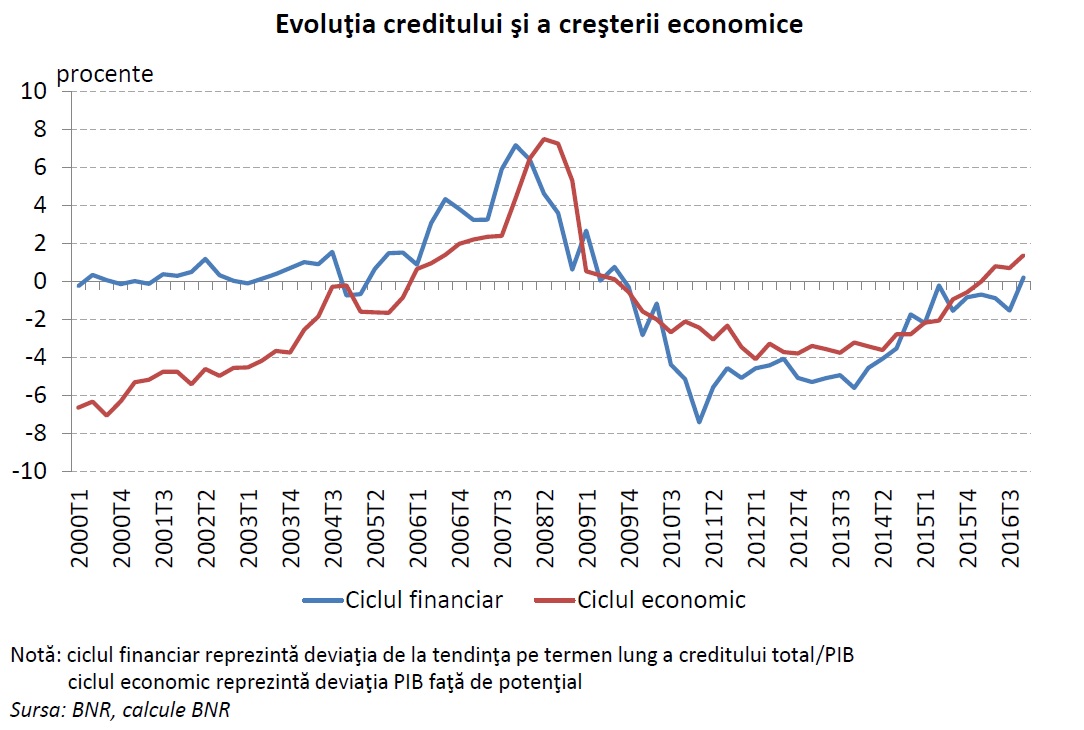

A avut loc „o uşoară decuplare a ciclului financiar, faţă de ciclul economic”, a explicat Liviu Voinea. Ciclul financiar reprezintă deviaţia de la tendinţa pe termen lung a creditului total raportat la PIB, iar ciclul economic reprezintă deviaţia PIB faţă de potenţial.

Altfel spus, dinamica creditării economiei este în urma creşterii acesteia, realitate care conduce la riscul stagnării la niveluri „modeste a activităţii de creditare a companiilor”.

Marja sau volumul?

Creditarea bancară a populației este relativ echivalentă cu cea a companiilor și contează cam cât 14 – 15% din PIB. Dar atât companiile cât și populația au căutat finanțare și în afara băncilor, în 2016.

Băncile au dat credite în total cât 29% din PIB, dar îndatorarea populației și companiilor este de 41% din PIB.

Pe de o parte, ezitarea băncilor de a da credite companiilor face parte din tendința generală de apetit ridicat pentru lichidități, care se înregistrează și în alte părți decât România. Asta se adaugă la faptul că aproape jumătate din firmele românești (268.000) au capital propriu negativ, deci sunt nebancabile.

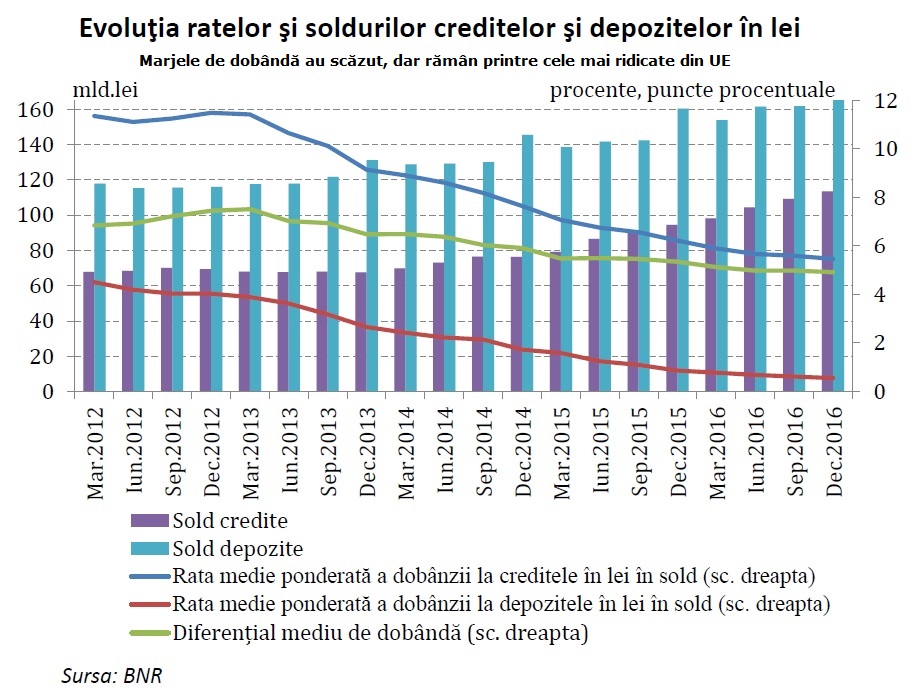

Pe de altă parte, un alt fenomen este indicat faptul că marjele de dobândă din România sunt printre cele mai ridicate din Europa, deși au scăzut. Băncile preferă să câștige din diferențele mari dintre dobânda la credite și dobând la depozite.

Astfel că, viceguvernatorul BNR Liviu Voinea a invitat băncile să încerce și soluția creșterii veniturilor din volume mai mari de credite decât din marje mari de dobândă. „Este loc pentru creșterea creditării companiilor”, a spus Liviu Voinea.

Apetitul imobiliar

Riscul nou apărut, al accelerării prețurilor imobiliare, este considerat încă redus, dar „creșterea prețurilor activelor imobiliare în România (circa 7% în ultimul an), deși poate să nu pară mare, este peste valoarea de semnal a Comisiei Europene, de 6%”, potrivit viceguvernatorului BNR.

Liviu Voinea pune creșterea prețurilor imobiliare și pe seama veniturilor mai mari ale populației, precum și a dobânzilor scăzute.

Creşterea veniturilor a dus indicele de accesibilitate la un credit ipotecar a ajuns la cel mai ridicat nivel, chiar dacă avansul pentru împrumuturile standard a crescut.

În fine, merită o mențiune ideea că, atunci „când BNR identifică și comunică un risc la adresa stabilității financiare, nu este și obligatoriu ca acesta să se materializeze. Informăm astfel încât riscul repectiv să poată fi administrat și, eventual, eliminat”, a spus guvernatorul BNR, Mugur Isărescu.