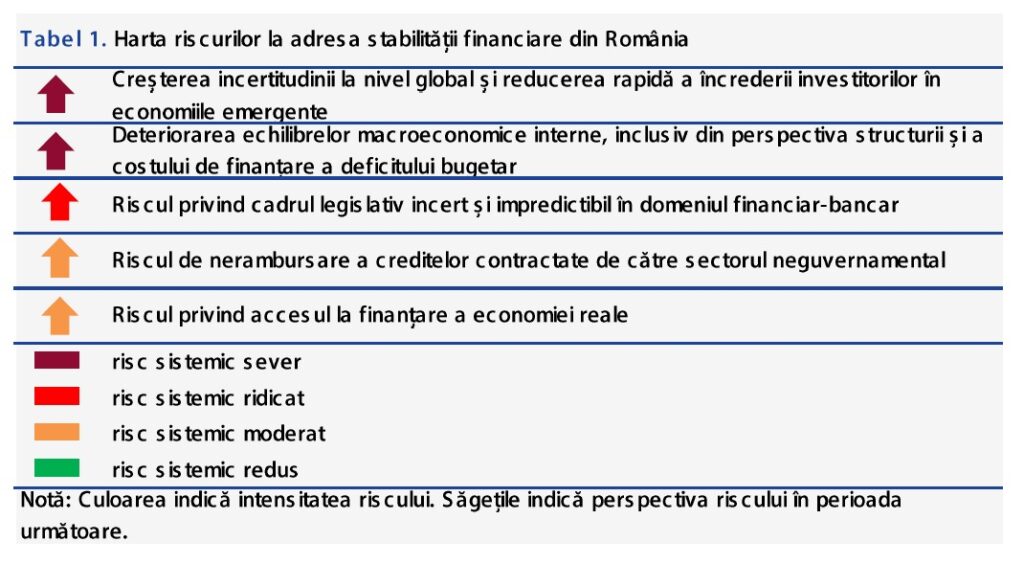

Reducerea rapidă a încrederii investitorilor în economiile emergente și deteriorarea echilibrelor macroeconomice interne, inclusiv din perspectiva structurii și a costului de finanțare a deficitului bugetar reprezintă două riscuri sistemice severe la adresa stabilității financiare din România, reiese din Raportul asupra Stabilității Financiare, publicat luni de Banca Națională a României (BNR). Raportul precedent, din decembrie 2019, nu identifica niciun risc sistemic sever, doar două riscuri ridicate.

Reducerea rapidă a încrederii investitorilor în economiile emergente și deteriorarea echilibrelor macroeconomice interne, inclusiv din perspectiva structurii și a costului de finanțare a deficitului bugetar reprezintă două riscuri sistemice severe la adresa stabilității financiare din România, reiese din Raportul asupra Stabilității Financiare, publicat luni de Banca Națională a României (BNR). Raportul precedent, din decembrie 2019, nu identifica niciun risc sistemic sever, doar două riscuri ridicate.

”Evaluările curente semnalează două riscuri de natură severă asupra stabilității financiare din România: (i) creșterea incertitudinii la nivel global și reducerea rapidă a încrederii investitorilor în economiile emergente, respectiv (ii) deteriorarea echilibrelor macroeconomice interne, inclusiv din perspectiva structurii și a costului de finanțare a deficitului bugetar”, se precizează în documentul citat.

Un al treilea element de impact asupra stabilității financiare se situează la nivel ridicat: riscul privind cadrul legislativ incert și impredictibil în domeniul financiar-bancar. Alte două riscuri sunt de intensitate moderată și privesc (i) nerambursarea creditelor contractate de către sectorul neguvernamental și (ii) accesul la finanțare a economiei reale.

-

Creșterea incertitudinii la nivel global și reducerea rapidă a încrederii investitorilor în economiile emergente

Piețele emergente au fost cele mai afectate și de fenomenele de tip flight to quality. Scăderile de prețuri au fost însoțite de majorarea rapidă a primelor de risc, ieșiri importante de capital și deprecieri ale monedelor.

Conform FMI, ieșirile de capital pentru lunile februarie-martie 2020 s-au ridicat la circa 100 miliarde dolari și sunt de 3 ori peste nivelul înregistrat în perioada similară aferentă Crizei Financiare Globale.

În aceste condiții, presiunile asupra piețelor emergente sunt mai mari, iar spațiul de manevră al politicilor mai limitat, avertizează specialiștii BNR.

-

Deteriorarea echilibrelor macroeconomice interne, inclusiv din perspectiva structurii și a costului de finanțare a deficitului bugetar

Acoperirea necesarului de finanțare privind cheltuielile statului este una dintre cele mai mari provocări ale anului 2020. Acest necesar s-a majorat cu 31 la sută față de anul anterior, ajungând la 119,8 miliarde lei, un maxim istoric în termeni absoluți.

Relativ la PIB, acesta se situează la aproximativ 11 la sută, fiind la cel mai ridicat nivel din ultimii 5 ani, însă sub maximul înregistrat în anul 2009 (16,6 la sută din PIB).

Cu toate acestea, Consiliul Fiscal estimează o potențială majorare a necesarului de finanțare până la 144 miliarde lei, respectiv 14,3 la sută din PIB, având în vedere probabilitatea ridicată a materializării unei contracții a activității economice mai severe față de previziunile bugetare, subestimarea anumitor cheltuieli pentru programele de susținere a economiei, cât și posibilitatea încasării unor venituri fiscale sub nivelul prognozat.

-

Incertitudinea indusă de modificarea cadrului legislativ în care băncile își desfășoară activitatea

Riscurile asociate promovării unor inițiative legislative de completare a moratoriului public (venite în sprijinul debitorilor care se confruntă cu dificultăți cauzate de răspândirea pandemiei), dar fără derularea unor studii de impact asupra sectorului bancar și cu o sferă largă de aplicare, pot majora hazardul moral și pot avea efecte negative majore asupra situației prudențiale și asupra capacității de creditare a instituțiilor de credit, precum și asupra accesului la finanțare al firmelor și populației, se punctează în raport.

Alte inițiative legislative adoptate în prima parte a anului 2020, cu impact asupra sectorului bancar, au vizat modificarea legii nr. 77/2016 privind darea în plată sau reglementarea unor plafoane asupra dobânzii anuale efective (DAE) pentru creditele persoanelor fizice.

-

Pericolul majorării ratei de nerambursare ai împrumuturilor acordate sectorului neguvernamental

Impactul negativ asupra lichidității și solvabilității companiilor se poate translata și asupra sectorului bancar, prin majorarea ratelor de nerambursare, în condițiile în care:

– aproximativ 44 la sută din portofoliul corporativ de credite este reprezentat de firme care au valori subunitare ale lichidității generale,

– iar circa 42 la sută din împrumuturi sunt acordate companiilor care au un nivel mai ridicat de îndatorare (respectiv o pondere a datoriilor în active de peste 75 la sută).

În perioada următoare, este de așteptat ca efectele economice ale pandemiei COVID-19 să se răsfrângă și asupra poziției bilanțiere a sectorului populației, atât pe canalul avuției nete, ca urmare a deteriorării condițiilor de pe piața imobiliară și cea de capital, cât și din perspectiva diminuării veniturilor, avertizează banca centrală.

-

Accesul la finanțare a economiei reale

Este de așteptat ca băncile să își ajusteze planurile de creditare a economiei pentru a acomoda lichiditățile neîncasate la timp, dar și ca urmare a unei posibile diminuări a cererii de finanțare, se precizează în raport.

În primul trimestru al anului 2020, instituțiile de credit au raportat o înăsprire a standardelor de creditare, atât pentru împrumuturile acordate populației, cât și în cazul IMM și corporațiilor. Pentru următoarea perioadă, T2/2020, băncile estimează înăsprirea într-o oarecare măsură a standardelor de creditare pe segmentul populației și companiilor.

Cererea de credite din partea persoanelor fizice s-a diminuat în T1/2020, iar așteptările instituțiilor de credit pentru următorul trimestru semnalează un declin al cererii de împrumuturi atât în cazul creditelor destinate achiziției de locuințe și terenuri, cât și în cazul împrumuturilor de consum.