Prejudiciile directe produse de „ordonanța lăcomiei” se măsoară deocamdată în multe miliarde de euro, potrivit estimărilor companiilor afectate și ale analiștilor independenți.

Pagubele ar fi putut fi evitate simplu: dacă Ministrul de Finanțe și primul ministru ar fi respectat legea. Iar legea prevede două lucruri esențiale:

- – Nicio reglementare (cu atât mai puțin o OUG) fără studiu de impact

- – Nicio măsură fiscală nu poate intra în vigoare cu mai puțin de 6 luni de la când devine oficială

Și mai există două ingrediente necesare care nu sunt legiferate:

- – buna credință a decidentului – adică nu poți veni cu măsuri atât de radicale între Crăciun și Anul Nou

- – gestiunea încrederii atât în economia proprie cât și pe piețele internaționale.

Zeci de industrii – pe verticală și pe orizontală și zeci de legi au fost aruncate timp de 4 luni în haos.

***

Modificările aduse la OUG 114 / 2018, prin OUG 19 / 29 martie 2019, au potenţialul de a aduce noi presiuni pe pieţele afectate şi noi motive de infringement din partea Comisiei Europene în energie.

Volumele activității băncilor, a companiilor din energie şi a celor din telecomunicaţii, respectiv profiturile acestora vor scădea și, ca urmare și încasările din taxe ale statului.

(Citiți și: ”Au suspendat și Legea Responsabilității Fiscal Bugetare”)

Statul a avut deja de suferit, ca urmare a introducerii taxei pe activele bancare, în contextul în care licitațiile din acest an au avut rezultate sub așteptări, situația ameliorându-se fragil pe măsură ce autorităților au anunțat noi amendamente.

Companiile au pierdut și pierd valoare de piaţă

Companiile româneşti listate la Bursa de Valori București (BVB) au pierdut din valoarea lor de piaţă peste 5,9 miliarde de lei (1,716 mld. euro), în cele trei luni și jumătate de când promotorii „ordonanţei lăcomiei” (OUG 114/2018) au anunţat principalele prevederi ale acesteia.

Proporţia pierderii, de 6,1% în lei, s-a amplificat în euro până la -9,7%, din cauza deprecierii substanţiale a monedei naţionale din aceeaşi perioadă, stimulată inclusiv de aceeaşi ordonanţă.

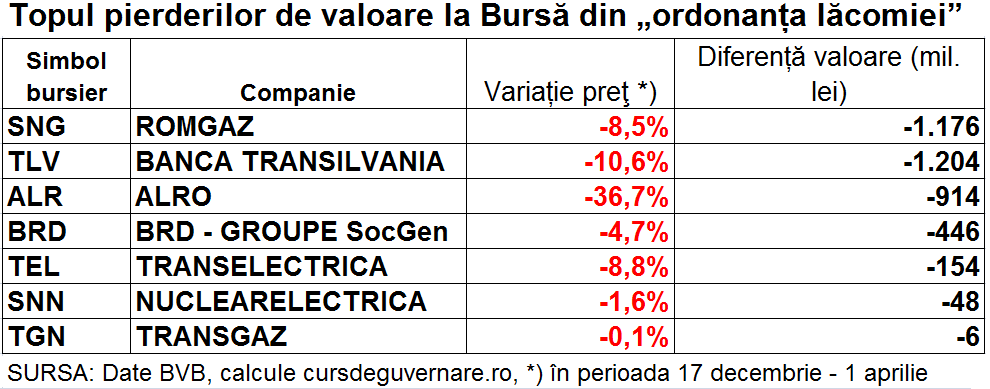

Cele mai mari companii listate au înregistrat şi cele mai mari pierderi de capitalizare bursieră:

Companiile au recuperat, în fapt, începând din februarie, circa două treimi din pierderea înregistrată în prima zi a şocului produs de anunțul oficialilor guvernamentali Vâlcov & Teodorovici.

Recuperările s-au produs pentru că piața a dat mai multă atenție factorilor obișnuiți ai sezonului dividendelor, pe fondul știrilor privind eventualele negocieri privind corectarea OUG 114.

O menţiune specială merită OMV Petrom (SNP), care recuperase intregral pierderea de valoare, săptămâna trecută, sub influenţa atractivităţii dividendelor promise, dar care şi-a reluat scăderea.

Energie: Pierd companiile, pierde şi statul

Includerea termocentralelor producătoare de agent termic pe lista beneficiarilor preţului plafonat la gazele naturale, de 68 lei / MWh, va spori pierderile producătorilor de gaze naturale şi va introduce noi presiuni pe piaţa liberă, respectiv pe importuri.

(Citiți și: ”Cristian Grosu / Granița roșie pe care trebuie să o apere mediul de afaceri. Cele 9 puncte care-o definesc”)

Noi tensiuni sunt introduse prin exceptarea (de facto) de taxa de 2% din cifra de afaceri a companiilor energetice care folosesc cărbune şi a termocentralelor în cogenerare) producătoare de agent termic).

Exceptarea ar putea fi interpretată ca ajutor de stat – un nou motiv pentru Comisia Europeană de începere a procedurii de infringement, pe lângă aceea legată de distorsionarea pieţei libere.

Profitul marilor companii energetice românești ar putea scădea cu până la 50% ca urmare a OUG 114, potrivit bugetelor întocmite cu prevederile actuale ale acesteia şi care urmează să fie supuse aprobării acţionarilor.

- Profitul net pe 2019 al OMV Petrom (SNP, puternic afectată de plafonarea preţului la gazele naturale) va scădea cu peste 17% (-678 mil. lei).

- Profitul net consolidat al grupului Electrica (EL, cel mai mare furnizor de electricitate din România) se va diminua cu peste 47% (- 110 mil. lei).

Incertitudinile privind constrângerile bugetare dictate de modificările OUG 114 au determinat întârzierea bugetelor pe 2019 ale companiilor, deşi se apropie adunările generale ale acţionarilor care trebuie să le aprobe.

Romgaz (SNG), de pildă, încă nu şi-a publicat proiectul de buget pe 2019 pe care îl va propune acţionarilor. Estimările iniţiale ale companiei vorbeau de o scădere cu 20 – 25% a cifrei de afaceri și cu 30% (-420 mil. lei) a profitului față de 2018, potrivit unei declarații din ianuarie a directorului general al companiei, Adrian Volintiru.

Nuclearelectrica (SNN) estima în ianuarie o scădere de 6 ori a profitabilităţii.

Numai plafonarea prețului la gazele naturale va produce pierderi certe de profit net de peste 900 de milioane de lei, companiilor producătoare de gaze naturale, din moment ce impozitul pe profit va scădea cu 145 de milioane de lei, potrivit calculelor Deloitte.

Ca urmare, pierderile totale directe ale statului, din cauza plafonării prețului la gazele naturale, se ridică la 2,26 miliarde de lei în 2019, inluzînd și reducerea redevețelor, a încasărilor din TVA și a dividendelor, spune sursa citată.

Pierderile la bugetul de stat (numai pe sectorul gazelor) „reprezintă 17% din beneficiile sociale plătite de Guvernul României în anul 2017 și ar acoperi 100% din valoarea anumitor beneficii sociale esențiale”, spune un studiu Deloitte din februarie.

Investiții bugetate mult mai mici

OUG 114 va afecta, cu efect întârziat și volumul investițiilor energetice:

- OMV Petrom (SNP), de exemplu, și-a bugetat pe 2019 investiții totale mai mici cu aproape 1,33 de miliarde de lei (-24%), în 2019 față de 2018, ca urmare a restrângerii celor din sectorul upstream cu aproape 25% și cu 40% în downstream.

- De altfel, SNP a amânat decizia de investiție în exploatarea gazelor din Marea Neagră.

- Electrica (EL) și bugetat investiții cu peste 22% mai mici în 2019 față de 2018 (220 mil. lei).

- Nuclearelectrica (SNN) a obiectat încă de la apariția OUG 114 că aceasta pune în pericol investiția de 1,5 miliarde de euro în prelungirea duratei de viață a Reactorului 1.

- Transgaz (TGN) se luptă și în acest an cu Guvernul pentru ca jumătate din profit să fie salvat de lăcomia de dividende a acestuia.

- Transgaz ar trebui să facă progrese în construcția sectorului românesc al gazoductului paneuropean BRUA și în cea a gazoductului care să preia gazele din Marea Neagră.

Mai grav, însă, „de la un rol promițător de furnizor regional de securitate energetică, România ar ajunge să suplimenteze importurile de gaze naturale din afara UE, pentru a putea satisface consumul intern”, spune studiul Deloitte.

5G, în aer

Cei mai mari operatori din telecom susțin că impactul total al măsurilor din OUG 114 va fi de 3,3 miliarde de euro în acest an, sumă ce depășește veniturile anuale ale industriei și reprezintă 60% din investițiile totale ale operatorilor mobili în ultimii 10 ani.

Circa 3,1 miliarde de euro ar urma să reprezinte doar suma încasată de stat în urma licitațiilor 5G din acest an, diferența fiind impactul taxei de 3% pe cifra de afaceri. Unii investitori au dat însă de înțeles că analizează posibilitatea de a nu participa la licitație, situație care ar dăuna bugetului statului, în care au fost prinse 2,1 miliarde de lei încasări din vânzarea licențelor.

Operatorii susțin că măsurile încalcă legislația europeană și ar putea compromite investițiile de care sectorul are nevoie pentru a rămâne competitiv.

Un prim efect al măsurilor a fost majorarea facturilor pentru consumatori, mai multe companii informându-și clienții în legătură cu creșteri ale tarifelor.

Modificările aduse săptămâna trecută nu schimbă cu nimic prevederile OUG 114 în cazul operatorilor telecom, cu excepția introducerii unei noi amenzi, de până la 10% din cifra de afaceri, pentru ”efectuarea de lucrări de acces pe proprietăți de către furnizorii de rețele de comunicații electronice în absența obținerii autorizației de construire”.

Câştigătorii OUG 114

În energie, Autoritatea din domeniu urmează să vină cu reglementările secundare, dar deja noile prevederi din OUG 19 / 2019 au crescut rata de rentabilitate a capitalului investit de la 5,66% la 6,9%, recunoscută în calculul tarifelor de distribuție.

Distribuitorii ar putea fi astfel avantajaţi, dar efectele finale urmează să fie cunoacute abia după sfârşitul anului.

Dintre câștigătorii „ordonanței lăcomiei” se mai remarcă:

- Gazprom, care va exporta, indirect cantități mai mari de gaze, ca și intermediarii colosului rus;

- Complexurile energetice pe cărbune, scutite de taxa de 2% pe cifra de afaceri, ca și termocentralele care furnizează agent termic sistemelor de încălzire centrală;

- furnizorii locali de gaze naturale pentru populație, multinaționale care sunt țintele preferate ale oficialilor guvernamentali;

- companiile de îngrășăminte chimice controlate de omul de afaceri Ioan Niculae.

Cinism și lipsă de responsabilitate: de la ”lăcomie” la ”hărnicie”

- Scăderea profitalibității

Ultimele modificări aduse OUG, respectiv renunțarea la ROBOR (care ar fi afectat capacitatea BNR de a duce o politică monetară eficientă), eliminarea anumitor active (titlurile de stat, programele cu garanții guvernamentale), aplicarea unei cote de impozitare mai reduse și diferențiale în funcție de cota de piață, precum și ”bonusurile” primite de băncile care își mențin marjele mici și ritmul de creștere al creditării de peste 8% ar reduce semnificativ impactul taxei pe active. Ultima estimare prezentată public de Teodorovici este de sub un miliard de lei.

Anterior, efectul fusese estimat de Banca Națională a României (BNR) la circa 5,4 miliarde de lei, în condițiile în care prima formă a OUG, prezentată de ministrul Finanțelor în decembrie, ar fi avut efecte colosale (sectorul bancar ar fi trecut pe pierdere, iar solvabilitatea ar fi fost puternic afectată).

- Deturnarea programului de finanțare a datoriei publice și a deficitului bugetar

Un prim efect pe care l-a avut taxa pe activele bancare s-a resimțit în primele luni ale anului, când statul a reluat licitațiile săptămânale de atragere de capital pentru finanțarea serviciului datoriei publice. Fiind incert dacă titlurile de stat, care figurează la capitolul active în bilanțurile băncilor, ar urma să intre în calculul taxei, sistemul bancar, cel mai important cumpărător de obligațiuni locale, fie nu a participat la licitații, fie a cerut dobânzi considerate prea mari de Ministerul Finanțelor Publice (MFP).

În primele trei luni din 2019 statul a împrumutat circa șapte miliarde de lei, mai puțin decât ar fi trebuit, judecând după diferențele dintre sumele pe care viza să le atragă și sumele adjudecate efectiv.

În cadrul primelor 22 de licitații de până acum, Finanțele nu au reușit să atragă suma dorită (în nouă instanțe), diferența dintre prospecte și sumele adjudecate fiind de -2,1 miliarde de lei. Sumele atrase în plus (sumele adjudecate peste nivelul valorii din prospect, atunci când dobânzile cerute de investitori au fost considerate avantajoase de MFP) au fost de doar 1,3 miliarde de lei (calculele se referă exclusiv la ofertele competitive, pe ofertele necompetitive diferențele fiind relativ nesemnificative).

Pe net, diferența este de aproape un miliard de lei. De altfel, surse din piață au confirmat pentru cursdeguvernare.ro că Finanțele par a fi în urmă în ceea ce privește programul de împrumuturi din acest an. Având în vedere că statul împrumută, în medie (în funcție de oferta băncilor și dobânzile licitate), în jur de patru miliarde de lei pe lună, programul pare a fi întârziat cu cel puțin o lună.

- Inhibarea creditării companiilor

Băncile ar urma să fie încurajate fiscal să crească ritmul de creditare (în afară de creditarea prin programe guvernamentale), nivelul taxei fiind redus pentru băncile care își cresc portofoliile cu 8%.

Bancherii au avertizat însă că orice măsură care le afectează profitabilitatea le afectează capacitatea de a investi în dezvoltarea produselor și a infrastructurii, necesare pentru a credita mai mult și mai eficient, în special atunci când vine vorba despre companiilor.

”Pe măsură ce banca (Banca Transilvania, n.r.) s-a dezvoltat și a făcut profit, din acest profit, banca mereu a alocat o porțiune consistentă în zona de business, în așa fel încât să testăm modele, să avem idei noi, să încercăm abordarea unor segmente diferite. Doar în ultimii trei ani, banca a finanțat peste 50.000 de IMM-uri mici din această bază. (…) Pe baza profitului am putut să ne dezvoltăm și să creăm scheme din ce în ce mai interesante, fix pentru acest acces la finanțare”, a explicat, luna trecută, Tiberiu Moisa, deputy CEO Banca Transilvania

Ultima versiune a taxei pe active pare a favoriza mai degrabă creditarea statului sau axarea pe programe guvernamentale, cum ar fi Prima Casă, aceste active fiind elimitate din baza de calcul a taxei pe active.

- Cresc costurile de finanțare pentru populație

Mai multe bănci au început să își ajusteze veniturile prin creșterea unor costuri suportate de clienți.

Cel puțin opt bănci au apelat până la măsuri de creștere a unor comisioane, de creștere a dobânzilor sau de manipulare a marjelor prin reducerea dobânzilor la depozite.

Aceste majorări se suprapun peste majorarea ROBOR-ului din ultimii doi ani, pe fondul creșterii inflației, o creștere însemnate a costurilor de finanțare fiind de natură să afecteze apetitul populației pentru credite.

2 răspunsuri

Pai… 5,9 mld lei nu fac 2,04 mld euro!!!

Adevărat, mulțumesc pentru corecție, am făcut-o