Companiile românești au ratat fereastra de oportunitate din ultimii ani, de finanțare la dobânzi mici.

Companiile românești au ratat fereastra de oportunitate din ultimii ani, de finanțare la dobânzi mici.

Au luat în considerare oportunitatea abia în a doua jumătate a anului 2016, adică atunci când aceasta a început să se epuizeze.

Revirimentul apetitului pentru credite s-a produs, însă, căci fereastra de oportunitate s-a obturat considerabil din septembrie 2017 încoace, adică de când piaţa a declanşat un nou ciclu monetar, marcat de noua tendință de creștere a dobânzilor.

Ferestrele de oportunitate

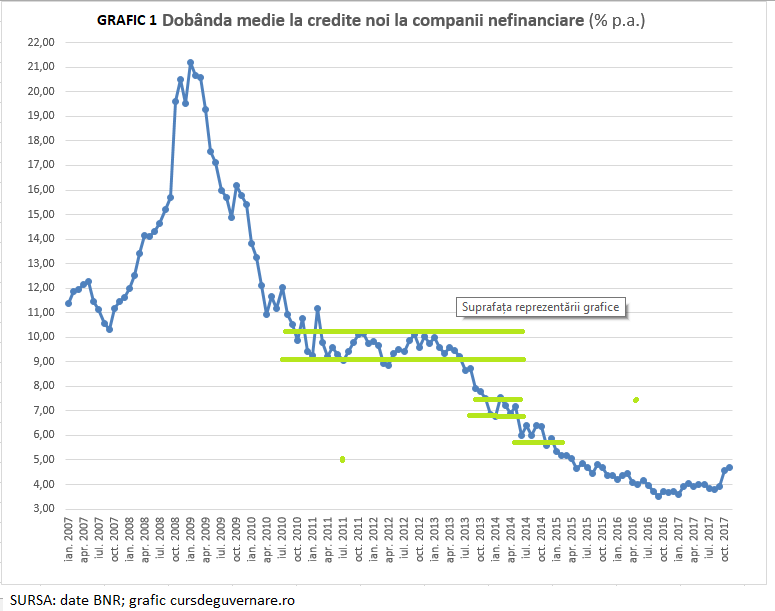

Piața dobânzilor a revenit pe parcursul anului 2010 la valorile de dinainte de criză, și s-a stabilizat în următorii trei ani și jumătate pe un palier între 9 și 10%, dobândă medie la creditele noi, potrivit datelor Băncii Naţionale a României (BNR).

Intervalul de stabilizare a dobânzii, deși relativ larg, confirma scăderea remarcabilă a volatilității acesteia față de primii ani ai crizei.

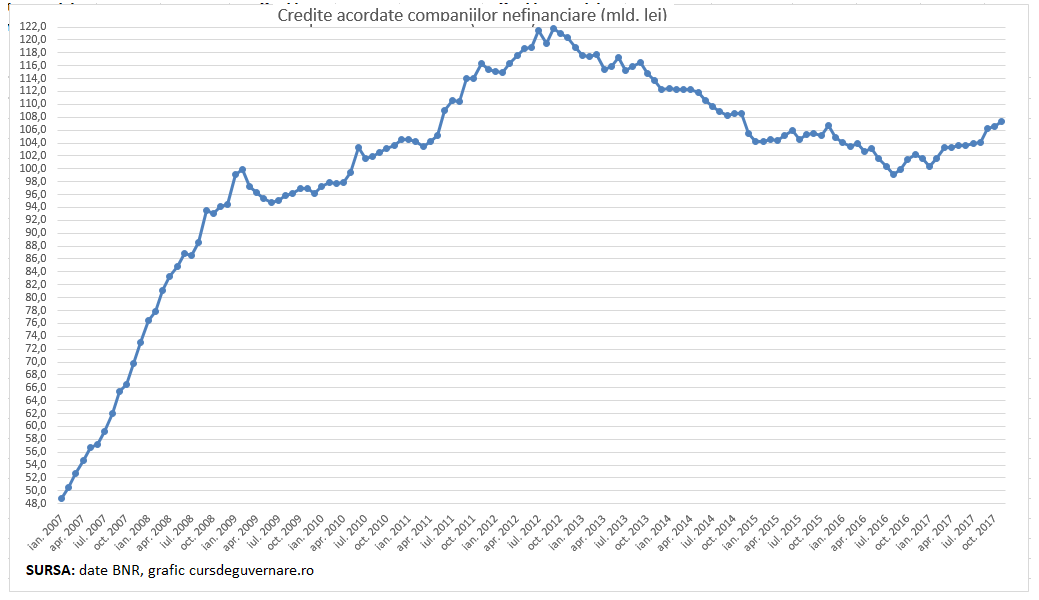

Evoluția dobânzii de piață la creditele noi a și justificat creșterea soldului total al creditelor pentru companii nefinanciare de la 98 de miliarde de lei în martie 2010, până la maximul istoric din septembrie 2012 (121,8 mld. lei, în echivalent).

Oportunitatea din anii 2011-2013 a fost însă doar parțial fructificată. Creșterea volumului creditelor a fost efectul demersurilor de reparație a daunelor crizei, al restructurării și refinanțării unor credite mai vechi, mai degrabă decât al revenirii apetitului pentru finanțarea dezvoltării.

Astfel că, volumul majoritar de credite în lei a fost pe termene scurte de sub un an. Și din totalul creditelor în valută, cam o treime erau pe termen de sub un an.

În plus, o mare parte din soldul record din 2012 a constituit-o și volumul de credite neperformante (inclus în statistica BNR). Curățirea bilanțurilor prin vânzarea acestora a prins viteză abia în anii următori, când volumul creditelor corporatiste acordate a și scăzut până la 99 de miliarde în august 2016.

Șanse ratate

Din iunie 2013, dobânda medie de piață la creditele noi a scăzut vertiginos, de la 9,21%, până la 6,84% în decembrie 2013, la 6,01% în iunie 2014 și la 5,87% în decembrie 2014, cu perioade de stabilitate relativă în acest răstimp, după cum se poate vedea în Graficul 1.

Tendința de scădere a dobânzilor a fost, însă, pe cât de certă, pe atât de puțin fructificată, căci soldul creditelor corporatiste a scăzut, în loc să crească, după cum se poate vedea în Graficul 2.

Când dobânda a ajuns la minimul istoric de 3,51%, în septembrie 2016, soldul creditelor era de 99,9 miliarde de lei, foarte aproape de minimul ultimilor șase ani, înregistrat cu o lună înainte.

Este drept, tot în acea vreme băncile au făcut progrese tot mai remarcabile de curățire a bilanțurilor de credite neperformante.

Soldul creditelor acordate companiilor a început să crească abia din septembrie 2016, luna în care – ironic sau nu, s-a produs explozia dobânzilor pe piața interbancară, ca urmare a faptului că nevoia de bani a guvernului a curățat piața de lichididități.

Tot atunci, BNR a fost nevoită să-și modifice perspectivele de politică monetară, să-și mute atenția de la protecția cursului la cea a dobânzilor și să-și corecteze în sus ținta de inflație. Astfel că băncile se așteaptă acum la majorarea în mai multe tranșe a ratei de dobândă de politică monetară.

Este și o certitudine oficială: epoca dobânzilor mici a apus, iar soldul creditelor corporatiste a ajuns, în noiembrie 2017, abia la 107,3 mld. lei, adică abia la nivelul din iunie 2011 (109 mld. lei).

De ce nu au reușit companiile românești să profite de dobânzile mici?

Potențialul

Saltul de dobândă din ultimul trimestru al anului 2017 s-a produs într-un mod suficient de agresiv încât BNR să simtă nevoia de a evalua rezistența mediului economic la șocuri.

„Estimări preliminare arată că rata creditelor neperformante s-ar majora de la valoarea actuală de 15,8% la 18,7% în ipoteza unui şoc de 200 de puncte de bază pe rata dobânzii”, spune cel mai recent raport al BNR, privind stabilitatea financiară.

Totuși, analizele BNR au identificat un potenţial de creditare de circa 113 miliarde de lei, nefructificat de cele aproximativ 14.300 de companii, care s-ar fi putut califica conform reglementărilor şi ofertelor băncilor, potrivit celor mai recente date, din iunie 2017.

„Peste două treimi din volumul adiţional de finanţare poate fi absorbit de către sectorul privat (69%), în timp ce restul de către sectorul companiilor de stat. Cele mai importante sume ar putea fi direcţionate către domenii de activitate precum industria (26,3%) sau serviciile (14,2%)”, spune raportul privind stabilitatea financiară a României, publicat de BNR în decembrie.

Cauzele ratării

Statistic, foarte multe dintre companiile românești nici nu se califică pentru credite. Adică nu sunt bancabile și, primul dintre argumentele „contra” este că deja au capitaluri proprii negative. Altfel spus, au deja datorii mai mari decât fondurile proprii, inclusiv capitalul.

Pe de altă parte, nici băncile nu se străduie prea mult să câștige prea mulți clienți corporatiști.

Dimpotrivă, băncile se mulțumesc fie cu rulajele marilor multinaționale (care nici nu prea au nevoie de credite de la un punct încolo, pentru că activitatea lor este mare generatoare de cash), fie cu creditarea statului.

BNR spune, în cel mai recent raport al său asupra stabilității financiare, că „principalii factori de risc pentru stabilitatea financiară sunt:

- „(i) subcapitalizarea unui număr semnificativ de companii (peste 276.000 de firme au un nivel al capitalului propriu sub nivelul reglementat, din care peste 268.000 de firme au capital negativ).

Subcapitalizarea este determinată în principal de înregistrarea de pierderi (peste 217.000 de firme au avut pierderi de 33de miliarde lei în anul 2016), respectiv de gradul ridicat de îndatorare în anumite sectoare;

- (ii) creșterea obligațiilor restante față de bugetul de stat (+5,9% în anul 2016);

- (iii) capacitatea redusă de recuperare a creanțelor comerciale, în special la nivelul microîntreprinderilor;

- (iv) numărul important de firme din portofoliul instituțiilor de credit care nu au trecut printr-un ciclu economic complet;

- (v) reintrarea fenomenului de insolvență pe un trend ascendent, atât ca număr de firme nou-intrate în insolvență (6.100 în primele opt luni ale anului 2017), cât și ca volum al neperformanței generate asupra sectorului bancar (volumul creditelor neperformante generate de către firmele în insolvență a crescut cu circa o treime, la 1 miliard lei) și

- (vi) majorarea arieratelor bugetului de stat față de sectorul real (+9 la sută în intervalul septembrie 2016 – septembrie 2017, la 223,1 milioane lei), potrivit raportului citat.

Pe de altă parte, deficitul de preocupare a băncilor pentru atragerea și cultivarea clientelei corportatiste este suficient de mare ca să declanșeze comentarii dedicate din partea guvenratorului BNR.

Mugur Isărescu a îndemnat băncile să dea mai multă atenție chiar educației financiare a clienților lor, de mai multe ori pe parcursul anului trecut.