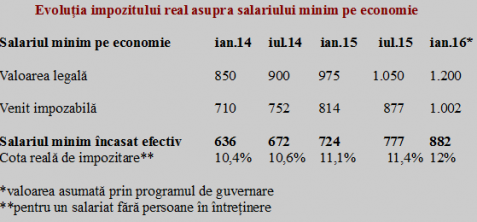

După 11 ani de la introducerea cotei unice de impozitare a veniturilor, cota efectivă de taxare a salariului minim pe economie va ajunge de la 0,45%, cât era inițial la 12%, odată cu majorarea anunțată pentru data de 1 ianuarie 2016.

După 11 ani de la introducerea cotei unice de impozitare a veniturilor, cota efectivă de taxare a salariului minim pe economie va ajunge de la 0,45%, cât era inițial la 12%, odată cu majorarea anunțată pentru data de 1 ianuarie 2016.

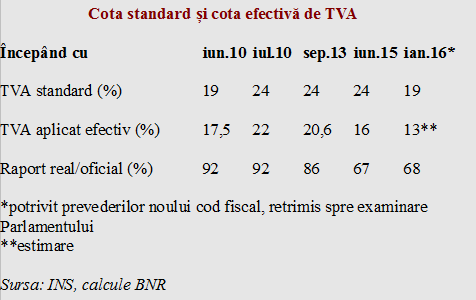

Totodată, în condițiile unei cote standard de TVA care ar urma să fie de 19%, valoarea reală pentru toate produsele și serviciile ar urma să ajungă la 13%.

Sunt două exemple elocvente, unul pe partea impozitării directe iar celălalt pe partea impozitării indirecte a veniturilor, care arată diferența dintre nivelurile standard declarate și vehiculate de factorii de decizie și realitate.

Iată două exemple asupra cărora ar merita să se aplece mai atent toți cei care vor să înțeleagă ce se petrece în economie și să-și manifeste opinia în cunoștință de cauză :

Cazul 1 – impozitarea directă a veniturilor

Atenție, la următoarea majorare a salariului minim pe economie, nimeni nu va mai beneficia integral de deducerea personală de 250 de lei. Deja, valoarea impozabilă prevăzută de la 1 ianuarie 2016 va trece ușor peste pragul de 1.000 lei, prag de la care începe diminuarea deducerii personale spre zero (fapt atins pentru sume peste plafonul de 3.000 lei).

Tot la 1 ianuarie se vor fi adunat 11 ani de când nu a mai fost indexată această deducere personală de 250 lei. Aceasta, în condițiile salariului minim pe economie de 310 lei ducea inițial la o plată simbolică de 1 leu și 17 bani în contul impozitului pe venit și la o cotă efectivă de impozitare a veniturilor de 0,45%, deși cota unică declarată oficial era de 16%.

De altfel, din aceste cifre transpare și intenția legiutorului de atunci ca angajații cu salariul minim pe economie să fie, practic, scutiți de impozitarea venitului obținut. De atunci, cota efectivă de impozitare aplicată venitului impozabil rezultat din salariului minim brut declarat de stat pe economie a urcat continuu spre valoarea de 12% care se conturează pentru anul 2016.

Cazul 2 – impozitarea indirectă a veniturilor

Banii scăpați de impozitarea directă a veniturilor și utilizați în consum sunt taxați cu TVA la nivelul standard (actualmente de 24%) sau cu cote reduse de 9% ( alimente, medicamente etc.) și 5% ( manuale școlare, cărți, reviste, acces la muzee, cinematografe, locuințe – în anumite condiții etc.), pentru anumite produse și servicii.

Inițial, excepțiile de la cota standard erau relativ puține și, de aceea, nu existau diferențe majore între nivelul stabilit ca regulă prin lege și cel regăsit în realitate.

Odată cu expandarea categoriilor de produse la care se aplică TVA redus, proporția s-a dus spre două treimi din valoarea de referință. Astfel, dacă se face media pe tot coșul de consum, se obțin valori mai mici față de cota standard, după cum urmează :

Se poate observa ușor de ce reducerea în continuare a cotei standard de TVA ”sare calul”, în raport cu necesitățile de bani la buget. Pur și simplu, cota reală aplicată în prezent este deja cu aproape zece procente mai mică decât cea existentă la momentul iunie 2010. Un nivel de 13% ar fi bun dacă oferta din economia națională ar putea acoperi cererea suplimentar apărută pe această cale.

Se poate observa ușor de ce reducerea în continuare a cotei standard de TVA ”sare calul”, în raport cu necesitățile de bani la buget. Pur și simplu, cota reală aplicată în prezent este deja cu aproape zece procente mai mică decât cea existentă la momentul iunie 2010. Un nivel de 13% ar fi bun dacă oferta din economia națională ar putea acoperi cererea suplimentar apărută pe această cale.

Din păcate, însă, funcționăm pe o piață unică europeană în care colegele de UE de-abia așteaptă să-și plaseze produsele pe o piață de 20 de milioane de locuitori dintre care numai un sfert lucrează iar potențialul de creștere neinflaționistă a fost deja atins.

Concluzia

În esență, dacă tot se clamează relaxarea fiscală și politicile sociale, atunci ar face sens să se meargă pe relaxarea taxării muncii și nu a consumului, deoarece respectivele impozitări se aplică în cascadă asupra sumei brute care figurează drept salariu și sunt, prin urmare substituibile. În acest scop, ar trebui mărită deducerea personală și eliminată prevederea cu diminuarea ei peste pragul de 1.000 de lei.

Măsură de natură să favorizeze persoanele care obțin din muncă venituri relativ reduse și nu aplicată global reducerea TVA, care ar avantaja în egală măsură ca procente pe toată lumea dar cu mult mai mult în termeni absoluți (a se citi ca ordin de mărime a sumelor de bani care nu vor mai veni la buget) pe cei cu venituri relativ mari.

3 răspunsuri

….ar face sens….! Pe bune?

Nu cumva in limba romana se spune „ar avea sens”?

Sau e mai cool asa?

Articol corect, pe fond, dar trebuie tinut cont ca, pentru veniturile din Romania, TVA de 24% e abuziv de mare, de aceea e indicat sa scada la 19%. E vorba de o ajustare nu de o scadere de taxa. Implicatiile bugetare vor fi neutre in conditiile in care, in consum, se vor regasi sume mai mari generatoare de impozit.

Reducerile de taxe sunt pierderi certe la bugetul de stat in timp ce cresterea incasarilor care sa le compenseze sunt speculatii. Intai strangi bani inainte sa-i cheltui, nu te apuci sa-i cheltui sperand ca o sa-i castigi dupa.

Dar, deh decat sa furi mai putin, mai bine le dai si fraierilor mancare si beutura ieftina inainte de alegeri. Dupa alegeri le dai si nota de plata