Dificultăţile Ministerului Finanţelor (MFP) de a acoperi deficitul bugetar în 2019 îi împing pe strategii bugetari ai guvernului să ridice metodele de completare ale veniturilor la rangul de soluţii fundamentale.

Emisiunile de titluri de stat pentru populație şi programul “gROwth – Contul de economii Junior” sunt metode pentru stimularea educației financiare, mai degrabă decât unele de finanțare a deficitului bugetar.

MFP a trimis la guvern un proiect de buget consolidat cu un deficit de 2,57% (metodologia europeană ESA), întemeiat pe prognoze considerate nerealiste de toţi analiştii neguvernamentali:

creştere economică de 5,5 %, inflație de 2,88% și pe un curs de 4,67 lei / euro.

Necesarul de finanţare a Guvernului se ridică la circa 50 de miliarde de lei în 2019 (deficitul, plus emisiuni de titluri de stat scadente).

Pe hârtie, bugetul se închide graţie unei așteptări de venituri record de 33,4% din PIB, dar şi pe câteva programe de atragere a disponibilităţilor populaţiei, programe considerate atractive de oficiali.

Realitatea va demonstra cât sunt de realiste și unele și altele.

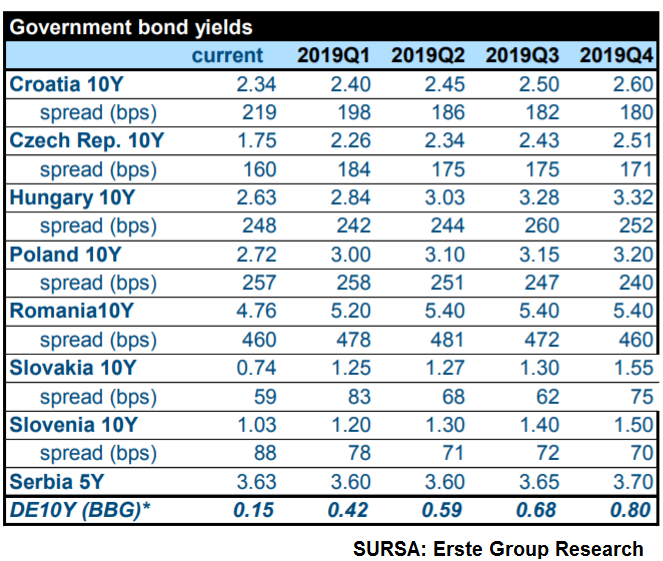

În prezent, România se împrumută la costurile cele mai ridicate (și în creștere) din Europa Centrală și de Est.

Randamentul oferit investitorilor în titlurile sale românești este de 4,76% la scadența de referință de 10 ani, mult peste al doilea cel mai mare randament, de 2,63%, al Ungariei.

Astfel, diferența de cost (spread) față de titlurile de referință ale Germaniei (DE10Y) este cea mai mare, de 460 de puncte de bază (bps, sutimi de procent).

Populația – finanțator principal în locul băncilor

MFP a ridicat la un nivel superior programul Tezaur de emisiuni de titluri de stat de un leu – valoare nominală, destinate exclusiv populației, în ciuda semieșecului de anul trecut, prin care a atras doar puțin peste jumătate din cele 4 miliarde de lei cerute.

Emisiunile sunt acum pe trei scadențe, de 2, 3, și 5 ani, la randamente de 4%, 4,5%, respectiv 5%.

Deși randamentele promise sunt – teoretic – atractive, mai ales în condițiile neimpozitării câștigurilor, titlurile nu sunt tranzacționabile, banii fiind blocați până la scadență. De asemenea, modalitatea de subscriere prin conturi la Trezorerie a fost descurajantă, la emisiunea anterioară.

Lupta guvernului cu Piața

Emisiunile au loc în condițiile în care MFP s-ar fi putut împrumuta avantajos pe piața financiară, după ce, săptămâna trecută, randamentele la 5 ani au scăzut cu 40 de puncte de bază (sutimi de procent).

Scăderea randamentelor a fost generală în Europa Centrală și de Est, ca urmare a relaxării mediului internațional consecutivă declarațiilor „mai pașnice” ale marilor bănci centrale ale SUA și Zonei Euro.

MFP se lansase, însă, deja într-o retorică acuzatoare la adresa băncilor, după ce nu a reușit să le convingă să îi cumpere ieftin titlurile, pe fondul amenințării cu taxa pe activele bancare conținută în „ordonanța lăcomiei”:

„Am dat dispoziţie şi am spus: nu ne împrumutăm în piaţă. (…) Nu putem să cumpărăm la un preţ pe care cineva în piaţă încearcă să îl ducă mai sus decât este necesar sau decât ar trebui să fie”, a declarat ministrul Finanțelor, săptămâna trecută.

Altfel spus: populația nu prea are de ales decât între a accepta dobânzile sub inflație ale băncilor și blocarea banilor la MFP.

MFP nu spus cât dorește să atragă prin emisiuni nici în prospectul de emisiune sumar al emisiunilor pe baza căruia perioada de subscriere a început de luni.

Copiii împrumută, prin plasamentele părinților, Trezoreria

În decembrie anul trecut MFP a lansat și programul “gROwth – Contul de economii Junior”, prin care intenţionează să-i atragă pe părinții care vor să economisească pentru copii cu o rețetă de depozit plus primă:

- Părinții ar trebui să acumuleze cel puțin 1.200 de lei pe an, pentru ca statul să adauge în cont o primă anuală de 600 de lei.

- Contul va fi remunerat cu o dobândă de 3% pe an, iar textul documentului nu precizează dacă aceasta mai poate fi schimbată.

- Economiile acumulate nu vor putea fi retrase decât atunci când copilul va împlini 18 ani, dată la care se va calcula și dobânda.

Atractivitatea programului este însă serios afectată de faptul că banii nu pot fi scoși din conturile copiilor (din nou) de la Trezorerie decât după împlinirea vârstei de 18 ani.

În 18 ani ar putea încăpea două cicluri economice, cu perioade de creştere şi recesiune în care fluctuaţia dobânzilor este suficient de greu de estimat ca să se evalueze o dobândă medie de piață mai mare de 3%.

Acesta este încă o metodă care este bună pentru stimularea educației financiare, mai degrabă decât una de finanțare a deficitului.

De altfel, în prezentarea Bugetului de stat pe 2019, MFP recunoaște că programul „gROwth ” și alte două programe ar asigura resurse de doar „995 milioane lei credite de angajament și 162 milioane lei credite bugetare”.

Alte surse

Bugetul pe 2019 se mai bazează și anul acesta pe resursele companiilor la care este acționar majoritar, din dividendele cărora speră să mai primească 6,83 miliarde de lei, cu peste 4% mai puțin ca anul trecut.

Explicația este simplă, guvernul s-a alimentat deja și cu rezervele companiilor, constituite din profiturile anilor trecuți.

Alte surse bugetare suplimentare mai sunt:

- Taxarea jocurilor de noroc — 500 mil. lei

- Accizele la tutun — 600 mil. lei

- Licenţele 5G — 2,1 mld. lei.

Secretele „bufferului” MFP

Ministrul Finanţelor a mai invocat, ca asigurare că Bugetul are finanţare, şi rezerva financiară în valută a MFP (buffer):

„Ştiţi foarte bine – avem sumele necesare în trezorerie pentru a ne finanţa, (…) pentru foarte mult timp, minim şase luni de zile”, a mai spus Eugen Orlando Teodorovici, săptămâna trecută.

La sfârșitul anului 2017 bufferul a fost de 5,2 miliarde de euro, sau de2,8% din PIB, și acoperea circa 3,9 luni din necesarul brut de finanțare aferent anului 2018, potrivit Strategiei de administrare a datoriei publice guvernamentale pe anii 2018 -2020, publicată astă toamnă.

Păstrând proporţiile, ar însemna că bufferul să se ridice la cel puțin 9,5 miliarde de euro, ca să acopere nevoile de finanțare pe șase luni.

Bufferul ar urma aproape să se dubleze și numai dacă nevoile de finanțare ar crește cu același coeficient cu care PIB-ul crește în 2019 până la 1.022 mld. lei, la un curs de 4,67 lei / euro, conform construcţiei bugetare.

De altfel, „bufferele pe care România le-a construit în criza financiară, cu îmbunătățri pe balanța fiscală, (…) acestea s-au deteriorat. România va fi mai puțin pregătită dacă economia este lovită de un șoc negativ. Va fi mai puțin spațiu fiscal să reacționeze”, avertiza FMI încă din toamna anului trecut.