Este tot mai evident faptul că politicile economice nu au doar valențe anti-ciclice, așa cum ne spune teoria că ar trebui să se întâmple. Foarte adesea, din diverse rațiuni, de regulă politice, deciziile de politică economică ajung mai degrabă să adâncească tensiunile ciclice ale economiei, în loc să le atenueze. În aceste condiții, politicile economice devin puternic pro-ciclice, fapt valabil atât în privința politicilor monetare, cât mai ales în privința cadrului fiscal-bugetar.

Între politicile anti-ciclice și cele pro-ciclice nu regăsim, așadar, diferențe categorice. De fapt, în lipsa oricărei reguli asupra intensității stimulilor, politicile anti-ciclice de stimulare economică ajung să devină cei mai reactivi germeni ai următoarei secvențe de boom-and-bust. Cu alte cuvinte, ca și în alte domenii, mai binele devine dușmanul binelui.

Criza începută în 2008 în SUA constituie un foarte nimerit prilej de reflecție metodo-logică pe tărâmul politicilor economice. Pentru sustenabilitatea cadrului de decizie economică, este deosebit de important să distingem între ceea ce a fost înainte și ceea ce a urmat după criza economico-financiară, atât în materie de performanțe economice, cât mai ales în privința deciziilor de politică economică.

La început a fost politica monetară convențională. Aceasta se distinge, în principal, prin puternica volatilitate pe termen mediu a ratei dobânzii de politică monetară. Altfel spus, întreg deceniul de dinaintea crizei a consemnat jocul “sus-jos” în materie de politică a ratelor dobânzii.

După cum se poate observa în graficul de mai jos, anii 2000 încep cu ample scăderi ale dobânzii de politică monetară, care se împletesc contextual și cu așa-numita criză dot-com. Însă acest joc “sus-jos” al ratei dobânzii de politică monetară nu este doar reactiv, ci și prospectiv. Dobânzile ținute jos vreme de 3-4 ani, drept politici anti-ciclice, au sădit semințele unui boom financiar și imobiliar care a fost, de fapt, cealaltă fațetă a bust-ului din 2008-2009.

În perioada post-criză s-a intrat vertiginos în paradigma “dobânzii zero”, prin reducerea ratei dobânzii de politică monetară la valori foarte apropiate de zero, mai întâi de către Fed, ulterior și de către BCE. Evident, nu poate fi vorba de o rețetă magică ce suspendă legile rarității în economie sau manifestarea implacabilă a preferințelor de timp ale oamenilor, ca surse imuabile ale fenomenului dobânzii.

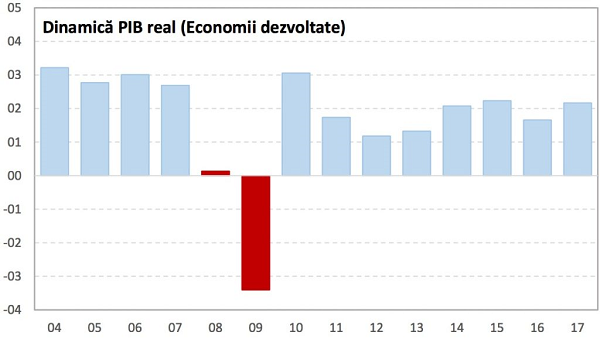

În planul economiei, conform graficului de mai jos, este sugestivă dinamica PIB-ului real în raport cu secvențialitatea mișcărilor ratei dobânzii de politică monetară.

Acest management “sus-jos” al dobânzii de politică monetară se suprapune perfect peste logica politicilor anti-ciclice, prin care se caută stimularea economiei în perioadele de criză și atenuarea supra-încălzirii în condiții de boom economic.

După, a fost politica monetară neconvențională. Dincolo de managementul clasic al ratei dobânzii de politică monetară, perioada post-criză a deschis orizonturile, în mod inovativ, în materie de politici monetare expansioniste. Este vorba de politica numită Quantitative Easing (QE), prin care băncile centrale s-au lansat în achiziții masive de active financiare, ceea ce a sporit, în ritmuri fără precedent, lichiditatea de pe piețele financiare.

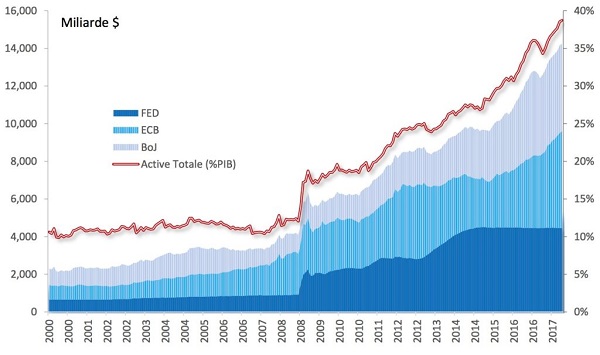

Graficul de mai jos indică amploarea politicii QE derulată de principalele trei bănci centrale odată cu manifestarea crizei, în 2009, precum și ponderea activelor financiare totale în PIB-ul economiilor respective.

În comparație cu anii pre-criză, se poate observa că activele financiare totale aproape că și-au triplat ponderea în PIB. Avem de-a face, deci, cu o expansiune fără precedent în materie de lichidități pe piețele financiare, ceea ce s-ar putea traduce într-o explozie a “economiei nominale”, adică a componentei financiar-monetare din economie.

Important este, însă, gradul în care această expansiune de “easy (quantitative) money” a devenit capital real, adică investiții sustenabile în economia reală, care să susțină o creștere economică sănătoasă.

Dincolo de rezolvarea unei probleme pe termen scurt, de redresare rapidă a piețelor financiare, această politică neconvențională a relaxat în continuare cadrul constrângerilor bugetare și instituționale. Beneficiarii au fost, cu precădere, piețele financiare și guvernele – prin canale easy de susținere a datoriilor publice, și într-o mult mai mică măsură economia reală.

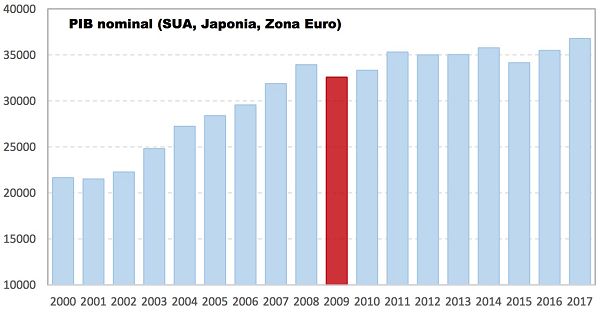

Se poate remarca existența unui decalaj semnificativ între creșterea stocului de active financiare ca pondere în PIB, care tinde exploziv către pragul de 40%, și evoluțiile din economie. De exemplu, PIB-ul nominal a înregistrat evoluții relativ modeste, așa cum arată graficul de mai jos.

Această retenție monetară în sfera piețelor financiare indică o anumită încordare la nivelul sistemului financiar, fapt ce anticipează o nouă bulă pe piețele financiare. Și este evident că aceasta nu se poate sparge fără pagube colaterale în planul performanțelor economice și al ajustărilor structurale din economia reală.

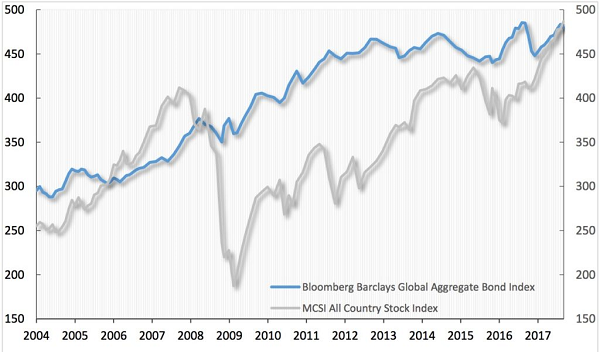

După cum se poate vedea în graficul de mai jos, indicii cotațiilor de pe piețele financiare sunt, în prezent, cu circa 25% deasupra nivelurilor record din anii de boom economic și bule speculative de dinaintea crizei.

Aceste evoluții indică accentuarea decalajului dintre economia nominală și cea reală – ale cărei performanțe se păstrează, în continuare, sub cele de dinaintea crizei. Fluxul exponențial al politicii monetare la nivel global s-a ținut departe de piețele economiei reale. Acesta s-a revărsat, la fel de intens, în bule “inflaționiste” pe piețele financiare, prin creșterea cotațiilor activelor financiare.

De exemplu, în cazul economiilor dezvoltate, care au beneficiat de cele mai înalte ritmuri ale expansiunii monetare și financiare, creșterea economică post-criză este cu circa o treime (1 punct procentual) mai anemică decât creșterea – prociclică – din anii de dinainte.

O asemenea dinamică divergentă între economia nominală și economia reală este de natură să ridice semne de întrebare asupra eficienței soluțiilor recente în materie de politică monetară, dacă nu cumva au existat rezerve încă de la bun început. Faptul că dozajul monetar nu a fost urmat de efectele de acomodare monetară probabil anticipate, arată că încordarea financiară astfel acumulată se va elibera printr-o nouă corecție de tip bust pe piețele financiare.

De aici și imperativul de a reveni pe culoare de rezonabilitate în materie de politică a ratei dobânzii, cunoscută fiind politica Fed de a (re)deschide ciclul de creștere a ratei dobânzii, încă de anul trecut, precum și reducerea deținerilor de active. Totodată, și alte bănci centrale vor decide în curând să abandoneze politica dobânzilor ținute jos.

În același timp, anticipările inflaționiste își fac simțită, treptat, prezența în economie. Odată ce inflația începe să răsară, fie și numai în prognozele macroeconomice, apune și paradigma “dobânzii zero”, una cu totul contradictorie, de altfel, în raport de caracterul natural și real al fenomenului economic al dobânzii.

În ultimă instanță, în ciuda dozajelor financiare de tipul “whatever it takes”, creșterea economică sănătoasă transcede ciclul stop-and-go în materie de injecții monetare, fiscale și bugetare. Riscurile majore sunt pe cale să se materializeze pe măsură ce politicile anti-ciclice au devenit, de fapt, politicile pro-ciclice ale următoarei crize.

***

Cosmin Marinescu este consilier prezidențial pentru probleme economice și mediul de afaceri