În ciuda faptului că populația își menține capacitatea de onorare a datoriilor, volumul ridicat de credite cu dobânzi variabile, impactul creșterii dobânzilor asupra gradului de îndatorare, precum și efectele incerte ale moratoriilor privind amânarea plății ratelor bancare ridică o serie de temeri în rândul analiștilor.

”Ponderea însemnată a împrumuturilor ipotecare cu rată de dobândă variabilă implică un risc considerabil de rată a dobânzii și rămâne un motiv de îngrijorare în perioada următoare”, avertizează specialiștii Băncii Naționale a României (BNR), în cel mai recent Raport asupra stabilității financiare.

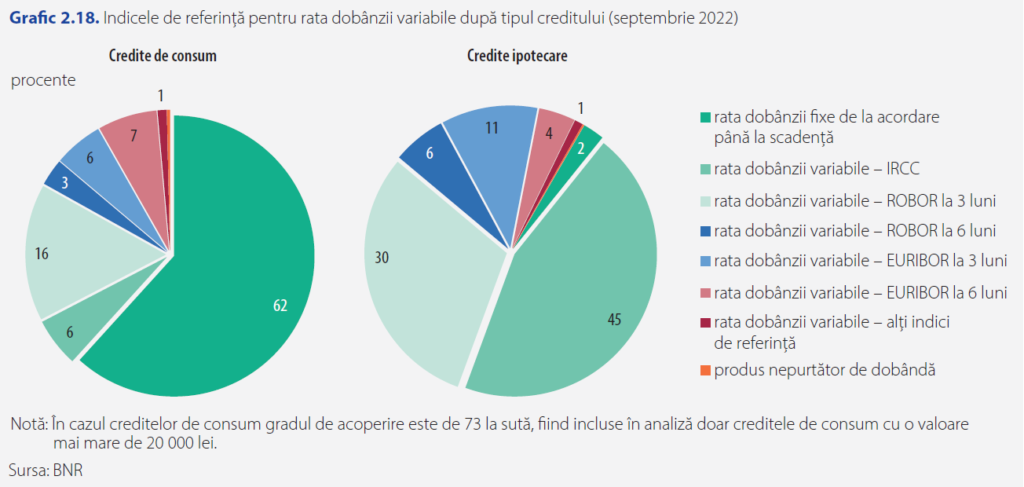

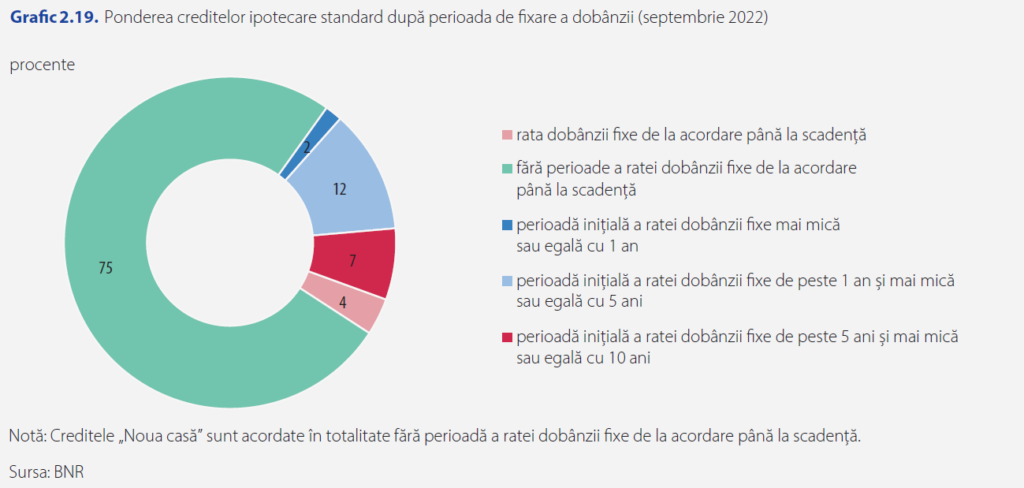

Circa 83% din creditele ipotecare au dobândă variabilă pe toată durata împrumutului. Dintre acestea, 45% sunt ancorate la IRCC, 30% la ROBOR la trei luni și 11% la EURIBOR la trei luni.

Împrumuturile acordate prin programul guvernamental „Noua casă” sunt cu dobândă variabilă, aproape jumătate fiind acordate pe baza indicelui ROBOR la trei luni, 28% cu IRCC și 25% cu EURIBOR la trei luni.

În cazul creditelor de consum, o proporție de 33% din volumul creditelor prezintă dobândă exclusiv variabilă, dintre acestea 15% sunt acordate în baza indicelui ROBOR la 3 luni și 6% a IRCC.

Impactul majorării dobânzilor cu 2 puncte procentuale

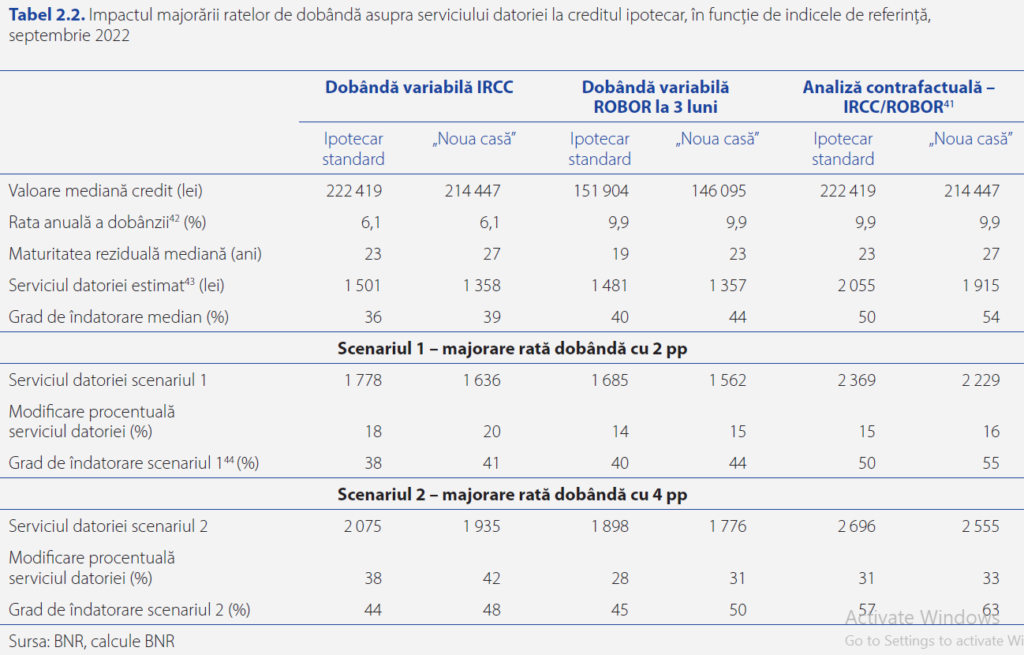

Luând în considerare un credit ipotecar standard median, cu dobândă variabilă cu IRCC, respectiv cu ROBOR la 3 luni, în scenariul creșterii cu 2 puncte procentuale a ratei dobânzii se observă o creștere cu 18% a serviciului datoriei pentru creditele legate de IRCC și cu 14% pentru creditele cu dobândă variabilă legată de ROBOR la 3 luni.

”Majorarea serviciului datoriei conduce la creșterea gradului de îndatorare median cu 2 puncte procentuale în cazul creditelor cu indice al dobânzii IRCC, de la 36% la 38%, și o menținere relativ constantă la nivelul de 40% în cazul creditelor cu indice al dobânzii ROBOR la 3 luni”, reiese din calculele BNR.

În ceea ce privește creditele „Noua casă”, avansul ratei de dobândă se translatează într-o creștere de 20% (IRCC), respectiv 15% (ROBOR la 3 luni a serviciului datoriei. Gradul de îndatorare crește însă doar în cazul debitorilor cu credite „Noua casă” ancorate la ROBOR (de la 39% la 41%), în cazul creditelor legate la IRCC, procentul menținându-se la 44%.

Debitorii cu credite ancorate la ROBOR la 3 luni, cei mai expuși

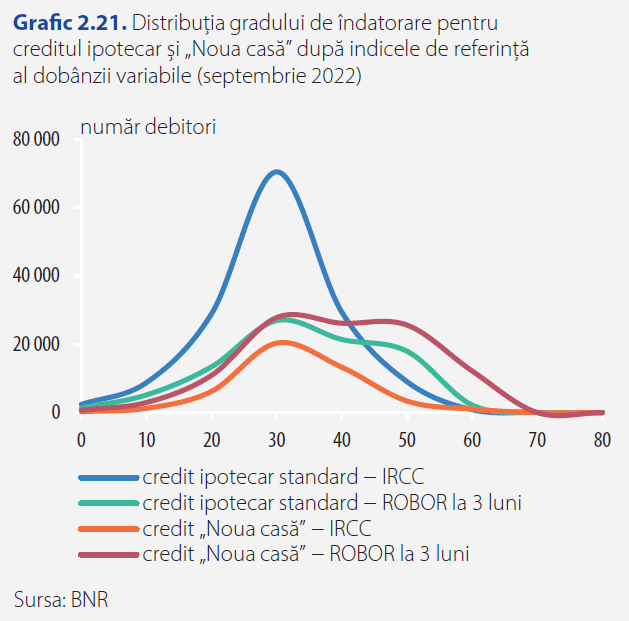

Debitorii ale căror credite au fost acordate cu dobândă variabilă ROBOR la 3 luni sunt mai vulnerabili în fața creșterilor de dobândă, dat fiind faptul că aceștia înregistrează un grad de îndatorare semnificativ crescut față de creditele acordate cu IRCC după implementarea măsurii de limitare a gradului de îndatorare (1 ianuarie 2019), avertizează specialiștii BNR.

Astfel, 23% dintre debitorii cu credite ipotecare standard și 36% în cazul creditelor „Noua casă” cu indice al dobânzii ROBOR la 3 luni înregistrează un grad de îndatorare de peste 45%, de trei, aproape patru ori mai mulți decât în cazul debitorilor cu dobândă variabilă IRCC.

În cazul acestora, proporția debitorilor cu grad de îndatorare peste limita de 45% se situează la 7%, respectiv 10% pentru creditele ipotecar standard și, respectiv, „Noua casă”.

Evoluțiile recente ale indicilor de rată a dobânzii arată o creștere accelerată a indicelui ROBOR la 3 luni de la circa 2% în octombrie 2021 la peste 8 la sută în octombrie 2022.

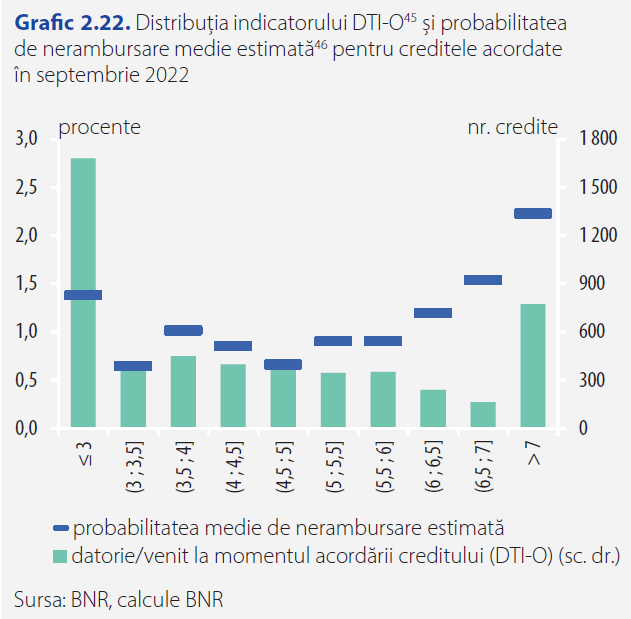

Probabilitatea de nerambursare a creditelor acordate în septembrie 2022

Analiza raportului dintre datoria totală la momentul acordării creditului și venit pune în evidență faptul că cei mai mulți debitori se regăsesc în partea din dreapta a distribuției (după cum reiese din graficul 2.22), cu o probabilitate de nerambursare estimată medie asociată semnificativ mai mare

Acest lucru, „coroborat cu efectele inflației asupra venitului gospodăriilor, ar putea reduce capacitatea de plată a debitorilor dacă venitul se ajustează mai lent relativ la serviciul datoriei”, avertizează BNR.

Circumstanțe atenuante…

Specialiștii BNR remarcă totuși că există o serie de factori care atenuează impactul negativ al majorării dobânzilor asupra capacității de plată a debitorilor.

„În primul rând, creșterea veniturilor este de natură să compenseze, în general, evoluțiile creșterii ratelor bancare”, se arată în raport.

Salariul mediu net din România a crescut în noiembrie 2022 cu 13,6% față de aceeași lună a anului precedent, până la 4.141 de lei. Cum inflația din aceeași perioadă a fost de aproape 17%, reiese că salariul mediu real de la nivel național a înregistrat o dinamică negativă, de -3,2%.

În structură, situația este mai complicată. Din calculele CursdeGuvernare, la nivelul lunii noiembrie, doar 19,5% dintre salariații din România se bucurau de câștiguri salariale reale pozitive, respectiv de creșteri ale veniturilor peste nivelul inflației.

Un alt aspect pozitiv semnalat de raportul BNR se referă la faptul că peste 50% din portofoliul de credite ipotecare denominate în lei au fost acordate după introducerea limitării gradului de îndatorare la 1 ianuarie 2019, ceea ce a dus la reducerea ponderii debitorilor supraîndatorați.

Totodată, din momentul recalibrării acestui instrument, gradul de îndatorare a populației a consemnat o reducere importantă atât pentru creditele ipotecare (-10,7 puncte procentuale în septembrie 2022 față de momentul decembrie 2018), cât și pentru cele de consum (-9,2 puncte procentuale în perioada decembrie 2018 – septembrie 2022).

„Această diminuare a îndatorării debitorilor cu suficient timp înainte de debutul unor eventuale condiții economice adverse a asigurat o mai bună reziliență debitorilor la posibile șocuri, dovedindu-se o măsură utilă pentru această perioadă”, se arată în raport.

…și nu prea

Un alt factor atenuant invocat este moratoriul ce permite amânarea plății ratelor. Efectele acestuia sunt însă mixte. Experiența a arătat că debitorii care și-au amânat ratele în baza moratoriului anterior (cel introdus în contextul pandemiei) au înregistrat o deteriorare semnificativă a capacității de plată.

Rata de neperformanță pentru expunerile totale suspendate la plată se ridică la circa 11%, în timp ce pentru creditele nesuspendate se situează sub nivelul de 3%.

Totodată, 30% din expunerile neperformante provin din creditele pentru care s-a solicitat moratoriu.

„Prin urmare, un risc important rămâne legat de evoluția calității creditelor pentru care s-a apelat la suspendarea ratelor la plată prin OUG nr. 37/2020, la care se adaugă și creditele cu plata ratelor amânată conform OUG nr. 90/2022”, avertizează specialiștii băncii centrale.

***