Asociațiile de clienți ai băncilor care au luat credite în franci elvețieni reclamă acum faptul că au ajuns acum să plătească rate de două – trei ori mai mari față de cele inițiale. Ei fac trimitere la o Directivă Europeană, nr. 17/ 2014, care prevede posiblitatea intervenției statului în condițiile în care cursul de schimb al monedei străine în care au luat creditul crește cu mai mult de 20% în raport cu moneda națională.

Asociațiile de clienți ai băncilor care au luat credite în franci elvețieni reclamă acum faptul că au ajuns acum să plătească rate de două – trei ori mai mari față de cele inițiale. Ei fac trimitere la o Directivă Europeană, nr. 17/ 2014, care prevede posiblitatea intervenției statului în condițiile în care cursul de schimb al monedei străine în care au luat creditul crește cu mai mult de 20% în raport cu moneda națională.

Dincolo de calendarul prevăzut expres pentru eventuala aplicare a unor măsuri de către statul în cauză și de eventualele problemele de constituționalitate pe care le-ar ridica impunerea pe cale administrativă a unui curs fix pentru o anumită monedă străină ( aici discuțiile s-ar putea complica și cu discriminarea între valute străine), mai există un factor de care nu se ține cont în argumentația publică.

Pur și simplu, leul din 2015 nu mai este același cu leul din 2006, 2007 sau 2008, anii de boom economic în care, pe fondul creșterii semnificative a veniturilor și a optimismului privind avansul robust al economiei, s-a luat cea mai mare parte a creditelor în franci elvețieni.

Plafonarea cursului de schimb la care se calculează rata la un plus de 20% ar fi echivalentă, pur și simplu, cu o restituire de bani în termeni reali mai mică decât suma împrumutată.

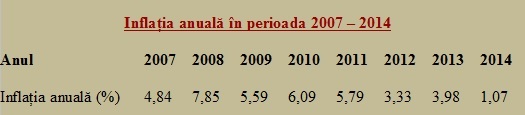

Dacă se ține cont de inflația anuală care a fost consemnată în perioada 2007 – 2014 (vezi tabelul), sumele vehiculate public drept plăți prezintă următoarele echivalențe :

1.000 lei (2006) = 1.048,40 lei (2007) =1.130,70 lei (2008) = 1.193,90 lei (2009) = 1.266,60 lei (2010) = 1.340,00 lei (2011) = 1.384,60 lei (2012) =1.439,70 lei (2013) =1.455,10 lei (2014)

1.000 lei (2007) =1.078,50 lei (2008) = 1.138,79 lei (2009) = 1.208,14 lei (2010) = 1.278,09 lei (2011) = 1.320,65 lei (2012) =1.373,21 lei (2013) =1.387,91 lei (2014)

1.000 lei (2008) =1.055,90 lei (2009) = 1.120,20 lei (2010) = 1.185,06 lei (2011) = 1.224,52 lei (2012) = 1.273,26 lei (2013) =1.286,88 lei (2014)

Se poate observa că nu toată suma mai mare aflată acum pe post de rată constituie, de fapt, o plată suplimentară. Calculul de actualizare a sumelor plătite arată că, de pildă, 1.000 lei din 2006 sunt totuna cu 1.455 lei în 2014 și se va apropia de 1.500 lei în 2015.

În toate cazurile prezentate (pentru anii 2006, 2007 și 2008), cam în trei ani de la luarea creditului, cei 1.000 lei calculați la noul curs de schimb al francului elvețian apreciat în raport cu leul nu mai aduc de fapt nici un câștig real dacă se ține cont de inflație. După care, pe parcursul următorilor ani suma datorată ar fi deveni mai mică în termeni reali iar câștigul băncilor ar trebui să vină numai din dobânda practicată.

(Citiți și: ” Cristian Grosu / Problema creditelor în franci: O soluție care să evite hazardul moral și triumful oportuniștilor”)

De remarcat că, între timp, băncile au trebuit să acorde și ele dobânzi la depozitele constituite care să țină cont de inflație, adică ceva mai mari pentru că altfel nu ar mai depune nimeni bani la bancă.

Dacă, pe de o parte se încasează mai puțin în ternmeni reali și, pe de alta, se plătește corect resursa financiară, încât să rezulte un câștig pentru deponenți, avem rețeta sigură pentru faliment.

Dar marea problemă a ratelor, din perspectiva ponderii în cuantumul total, nici nu sunt sumele achitate în contul datoriei principale, ci dobânzile. Acestea, la momentul acordării creditelor erau cu mult mai mici la francul elvețian decât la leu (din considerente legate de dobânda de referință mai mică și marja practicată mai redusă).

Este și motivul pentru care nu ar fi echitabil în raport cu cei care au luat credite în euro sau în lei să se admită simultan plafonarea cursului de schimb și plata unor dobânzi aferente strict francului elvețian.

Dacă nu s-ar ține cont de criteriile de eligibilitate din momentul acordării creditului ( fără de care nici nu se mai putea lua creditul și nici casa dar se plătea degeaba chirie în altă parte) și s-ar face o recalculare COMPLETĂ a creditului din CHF în EUR sau RON, s-ar putea ca rezultatul, inclusiv plata din urmă a diferențelor dintre variantele de rate plătite în cele trei valute (mai mici la început pentru CHF) să convină sau să nu convină celui care a luat creditul, în funcție de condițiile concrete din contractul banca.