Una din provocările ciclului post-pandemie (identificată inclusiv de raportul macroeconomic de toamnă al FMI) constă în consolidarea fiscal-bugetară, după deteriorarea severă a finanțelor publice în contextul crizei sanitare și a consecințelor acesteia.

Una din provocările ciclului post-pandemie (identificată inclusiv de raportul macroeconomic de toamnă al FMI) constă în consolidarea fiscal-bugetară, după deteriorarea severă a finanțelor publice în contextul crizei sanitare și a consecințelor acesteia.

În noua ediție a documentului AmCham Priorități pentru România 2021- 2024, semnalăm faptul că această consolidare nu se poate realiza doar prin creștere economică, deoarece oricât de mare ar fi aceasta, consolidarea fiscală nu poate avea loc dacă cheltuielile bugetare cresc mai rapid decât PIB sau dacă veniturile bugetare cresc mai încet decât PIB (situație obișnuită în România).

Devine din ce în ce mai probabil că prețul pe care îl vom plăti pentru politicile prociclice din 2015 – 2019 vor fi alte politici prociclice în 2021 – 2024 (corecții fiscale în perioade de creștere sub potențial). Pentru a putea ieși din capcana prociclicității în care ne regăsim ar trebui regândite și întărite regulile fiscale stabilite de Legea responsabilității fiscal-bugetare și identificate mecanisme prin care acestea să nu mai poată fi ocolite.

Subliniem că nivelul ponderii datoriei publice în PIB în România (aproximativ 41% în trimestrul II, conform Eurostat) este inferior celui din țările Europei de vest (în Zona Euro, 95,1% în trimestrul II). De asemenea, România dispune de potențial important pentru reducerea economiei informale.

Pe termen mediu, aceste aspecte coroborate cu proiectele lansate la nivelul UE (după debutul pandemiei) și cu perspectivele ca dinamica anuală a PIB-ului nominal să rămână superioară celei din Zona Euro, facilitează procesul de ajustare fiscal-bugetară din România în ciclul post-pandemie.

Încheiem un an dificil, cu provocări complexe pe toate palierele și ne pregătim pentru un an în care economia României va fi în continuare sub presiunea nevoilor interne pentru combaterea pandemiei și atenuarea impactului asupra populației și afacerilor, pentru reformarea sistemelor critice precum sănătatea, educația, administrația. În perspectiva eforturilor de redresare economică, dar și a repoziționării Românei în plan intern și extern, consolidarea fiscal-bugetară post pandemie va fi determinantă pentru performanța și competitivitatea economică a țării noastre pe termen mediu și lung. În acest context reiterăm recomandarea AmCham pentru menținerea sistemului cotei unice, concomitent cu măsuri de modernizare și eficientizare a administrației fiscale. O parte a măsurilor incluse în documentul Priorități pentru România al AmCham se reflectă deja între modificările Codului Fiscal și ale Codului de Procedură Fiscală, așa cum au fost aprobate de Parlament. Avem convingerea că odată promulgate, cadrul fiscal oferit de România va fi mai atractiv pentru investiții, va aduce legislația în domeniu mai aproape de practica europeană și va face un pas în direcția echilibrării relației dintre contribuabili și autoritățile fiscale”, a declarat Ionuț Simion, Președinte AmCham România, Co-Chair al grupului de lucru pentru fiscalitate din cadrul AmCham.

(Documentul integral ”Priorități pentru România 2021-2024”, realizat de AmCham, poate fi consultat AICI)

Cu toate acestea, subliniem importanța evitării implementării de măsuri care să contribuie la intensificarea componentei structurale a deficitului bugetar, cum ar fi majorarea punctului de pensie cu 40%, aspect care ar determina pierderea imediată a rating-ului investițional, cu implicații nefavorabile pe termen mediu.

De asemenea, considerăm că trebuie evitate modificări ale sistemului de impozitare, pentru a asigura o tranziție rapidă a economiei spre ciclul post-pandemie.

Per ansamblu, noua administrație poate beneficia de perspectivele de relansare economică post-pandemie (FMI previzionează o creștere reală cu peste 4,5% an/an în 2021) și de implementarea programelor Next Generation EU și a cadrului financiar multianual 2021-2027 pentru a adopta măsuri de ajustare a componentei structurale a deficitului bugetar.

În acest context, menționăm următoarele posibile măsuri: ameliorarea procesului de colectare, inclusiv prin intensificarea digitalizării; reforma aparatului bugetar; eficientizarea cheltuielilor cu bunuri și servicii; reforma companiilor de stat, inclusiv prin capitalizarea lor pe bursă.

După cum am subliniat anterior, politica fiscală prociclică a făcut ca România să întâmpine pandemia cu un spațiu fiscal de manevră practic inexistent.

Din perspectiva veniturilor la bugetul de stat, pe termen scurt și mediu este necesară digitalizarea ANAF concomitent cu creșterea gradului de colectare a taxelor și impozitelor și reducerea economiei informale. De asemenea, pentru sustenabilitatea și echitatea sistemului cotei unice este necesară revenirea la principiul “level playing field” pe care se bazează cota unică de impozitare.

Numai o bază largă de impunere poate asigura stabilitate în contextul unor cote de impunere, dar și al unor baze de impunere rezonabile.

Creșterea gradului de colectare a taxelor și impozitelor

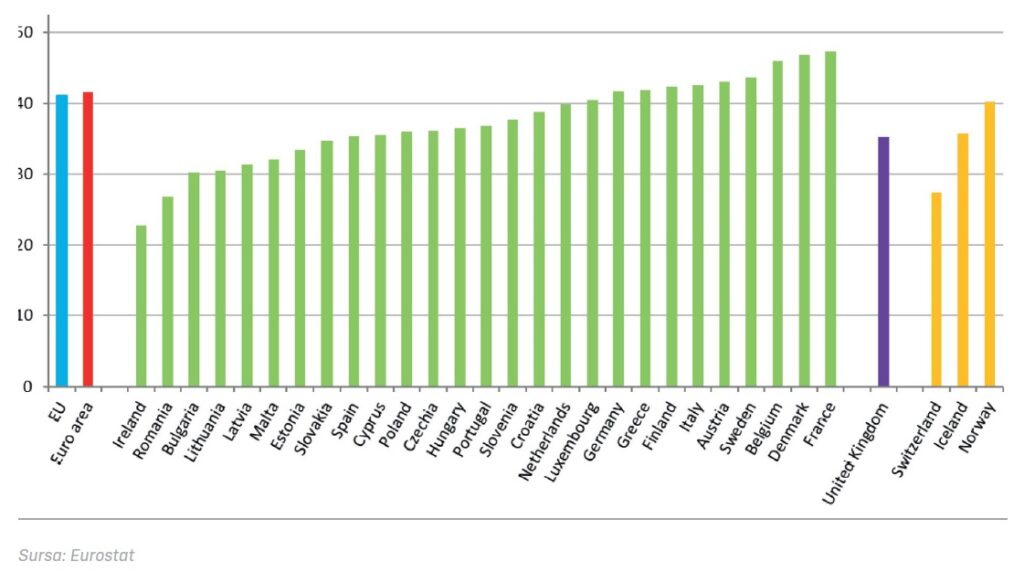

Așa cum arată și graficul de mai sus, România este unul dintre statele membre UE care colectează cele mai puține taxe la buget raportat la PIB, fiind “întrecută” în ultimii ani la acest capitol doar de Irlanda. De asemenea, deficitul de încasare a TVA înregistrată în România este de mulți ani cel mai mare în raport cu celelalte state membre ale UE.

Aceste lucruri pot pune presiune pe cheltuielile publice atât de necesare în anumite domenii-cheie și pot conduce la tentația de a lua în calcul creșteri de impozite sau introducerea unor taxe noi, pentru a putea acoperi cheltuielile bugetare.

Considerăm că vor trebui reanalizate și eliminate o serie de scutiri, deduceri și facilități fiscale, acordate cu generozitate în ultimii ani pe alte considerente decât cele economice. Nivelul taxelor și impozitelor trebuie să fie unul stimulativ, dar în același timp, este nevoie de o bază de impozitare largă, și de asigurarea echității.

Acordarea unor stimulente fiscale ar trebui să fie rezultatul unei analize economice de impact, care să demonstreze efectul benefic pentru România, aliniat cu obiectivele strategice și de competitivitate urmărite și cu sectoarele pe care dorim să le stimulăm.

Măsurile pentru creșterea gradului de colectare a taxelor și impozitelor și o administrare cât mai eficientă a acestora de către autoritățile publice sunt absolut necesare, având în vedere că acesta este principalul motiv pentru nivelul scăzut al taxelor colectate.

Digitalizarea ANAF (SAF-T, relația cu contribuabilii, controale fiscale)

Sistemul de raportare și evidență fiscală trebuie remodelat prin introducerea unor instrumente și proceduri conforme cu standardele internaționale: de colectare de informații, monitorizare și verificare a datelor raportate de contribuabili (de exemplu, SAF-T, un sistem care permite schimbul eficient și constant de informații între contribuabili și autorități, funcțional deja în alte țări). Informațiile astfel raportate permit autorităților fiscale să vizualizeze în mod facil tabloul operațiunilor fiscale și să desfășoare inspecții fiscale online sau să analizeze simultan mai multe impozite. Avantajele majore ale acestei raportări sunt:

- durata mai mică a inspecției fiscale;

- identificarea mai rapidă a neconformităților din declarațiile contribuabilului, reducându-se și timpul de rambursare a sumelor datorate contribuabililor și evitându-se dereglarea fluxurilor de numerar. Un alt beneficiu este reducerea costului suportat de bugetul de stat pentru colectarea creanțelor bugetare;

- de asemenea, relația între ANAF și contribuabili ar trebui să se poată realiza (aproape) exclusiv online, pentru a eficientiza fluxul de documente și informații, atât la nivelul contribuabililor, cât și al autorităților.

Păstrarea cotei unice pentru impozitul pe venit și impozitul pe profit

Cota unică de impozitare reprezintă de mulți ani unul dintre pilonii de bază ai sistemului de impozitare din România. Cu toate că pe parcursul anilor au apărut cote de impozitare diferite (de exemplu pentru impozitarea veniturilor persoanelor fizice) sau sisteme de impozitare alternativă a companiilor (de exemplu, aplicarea la nivel mai larg a impozitului pe veniturile microîntreprinderilor sau impozitul specific unor activități), considerăm că principiul cotei unice ar trebui menținut, cu condiția ca acesta să se regăsească și în practică.

Cota unică reprezintă un sistem de impozitare simplu, facil de înțeles și aplicat de către contribuabili și care, având în vedere cotele aplicabile, încurajează conformarea voluntară a contribuabililor onești.

Echilibrarea relației între contribuabil și ANAF

Relația dintre contribuabili și autoritățile fiscale ar trebui să fie regândită sub forma unui parteneriat care să permită un dialog cât mai frecvent și eficient. Rolul ANAF trebuie să fie din ce în ce mai puțin de control și sancționare și din ce în ce mai mult de îndrumare a contribuabilului.

În situația în care în multe cazuri legislația fiscală nu este atât de clară și detaliată cum ar fi de dorit, sunt cazuri în care contribuabili care vor să-și îndeplinească corect și la timp obligațiile fiscale nu au certitudinea că au reușit acesft lucru. În acest sens, ar fi recomandabil ca ANAF să devină un partener real de dialog în relația cu contribuabilul, având ca principală misiune îndrumarea și sprijinirea contribuabilului pentru determinarea și plata taxelor datorate și, doar în subsidiar, să aibă rolul de a constata și sancționa cazurile în care acest lucru nu se întâmplă. Considerăm că această abordare ar duce la creșterea gradului de conformare voluntară și la eficientizarea activității de inspecție fiscală.

Evidențiem între recomandările AmCham de politică fiscală nevoia sistemului de bugetare multianuală, pentru a oferi predictibilitate, pentru a încuraja investiții publice și private în proiecte complexe de infrastructură, care indiferent de domeniu, au un calendar multianual. De asemenea, logica bugetării multianuale va susține obiectivele de creștere a absorbției finanțării europene programată în exerciții financiare multianuale. Un alt mod prin care economia României se poate distinge la nivel european și își poate crește credibilitatea în rândul investitorilor prezenți și viitori, este prin pregătirea și susținerea unor poziții foarte bine fundamentate cu privire la diverse taxe discutate la nivel european, dar care mai devreme sau mai târziu au un impact semnificativ asupra activităților economice derulate în țara noastră”, a declarat Alex Milcev, Membru al Consiliului Director al AmCham România, Co-Chair al grupului de lucru pentru fiscalitate din cadrul AmCham.

Sistemul de consolidare fiscală în domeniul impozitului pe profit

În prezent, un grup de companii românești (tip holding), în care unele companii înregistrează profituri, iar altele pierderi, nu are posibilitatea să compenseze pierderile și profiturile înregistrate între diversele companii ale grupului, în scopul determinării impozitului pe profit datorat. Acest lucru este însă posibil, de exemplu, pentru diversele sedii permanente din România ale unei societăți străine.

Introducerea unui sistem de consolidare în domeniul impozitului pe profit ar stimula înființarea și dezvoltarea de societăți tip holding în România și ar încuraja investițiile străine în țară, mai ales în contextul în care multe alte state oferă acest regim de consolidare în ceea ce privește impozitul pe profit.

Cu atât mai mult măsura ar fi benefică în condițiile în care, în contextul pandemiei, o serie de companii înregistrează pierderi fiscale, iar grupurile care au în componență astfel de companii ar putea beneficia de o eficientizare a fluxurilor de numerar imediată și nu ar trebui să aștepte recuperarea pierderilor la nivel individual în următorii 7 ani.

Revizuirea tratamentului fiscal pentru provizioane și creanțe neîncasate

În prezent, în afară de unele excepții, cheltuielile generate de ajustări pentru deprecierea creanțelor, provizioane pentru creanțe, pierderi înregistrate la scoaterea din gestiune a creanțelor neîncasate și chiar de pierderile înregistrate în cazul creanțelor cesionate sunt deductibile limitat la calculul impozitului pe profit.

În contextul pandemiei, foarte multe companii se vor afla în dificultate și nu își vor putea onora obligațiile de plată, prin urmare furnizorii lor vor înregistra, din motive obiective, cheltuieli în legătură cu astfel de creanțe.

Pentru a nu pune o presiune suplimentară pe aceste companii, prin neacordarea (parțială a) deducerii pentru cheltuielile respective la calculul impozitului pe profit și astfel majorarea costului cu impozitele datorate într-o perioadă în care este posibil ca aceste companii să înregistreze pierderi contabile, ar fi foarte bine-venită acordarea deductibilității integrale a acestora.

Clarificarea legislației pentru aplicarea facilităților cu privire la activitățile de cercetare-dezvoltare-inovare (CDI)

Cercetarea-dezvoltarea-inovarea sunt domenii cheie pe care România ar trebui să și le asume ca priorități și să le stimuleze corespunzător. Acestea înglobează toate dezideratele subliniate și în acest document, respectiv valoare adăugată mare, capacitate de retenție a specialiștilor și atragere de specialiști înapoi în țară, resurse generatoare și integratoare de creștere economică.

Un sistem viabil pentru stimularea activităților de cercetare-dezvoltare-inovare este esențial pentru atragerea investițiilor cu valoare adăugată mare în România.

Deși facilități fiscale care vizează încurajarea activităților de cercetare-dezvoltare-inovare sunt prevăzute de legislație de foarte mult timp, acestea nu sunt utilizate la scară largă în România, în principal din cauza lipsei unei legislații secundare care să ofere claritate și certitudine contribuabililor.

Este necesară clarificarea cât mai rapidă a cadrului legislativ aferent, astfel încât facilitățile fiscale existente să poată fi aplicate în practică, inclusiv funcționarea Registrului experților pe domenii de cercetare-dezvoltare-inovare, care să valideze eligibilitatea activităților desfășurate și/sau un sistem operațional de soluții fiscale individuale anticipate, care să ofere certitudine contribuabililor că impozitele plătite sunt corecte și nu există un risc inerent de ajustare retroactivă de către autorități.

Introducerea sistemului Patent Box

O măsură complementară facilităților pentru cercetare-dezvoltare ar fi introducerea unui sistem tip Patent Box, care ar încuraja nu doar dezvoltarea de proprietate intelectuală, ci și exploatarea ei din România.

Transformarea economiei României într-una centrată pe tehnologie și inovare este posibilă dacă drepturile de proprietate intelectuală ar beneficia de un regim favorabil. În lipsa acestuia, societățile care cunosc valoarea activelor intangibile, puternice, protejate de drepturi de proprietate intelectuală, transferă aceste drepturi în alte locații, iar acest transfer va duce și la migrarea personalului cu roluri cheie în generarea de valoare adăugată.

Un astfel de sistem se poate inspira din exemplele altor țări care l-au implementat și ar trebui să prevadă o cotă de impozit pe profit/venit mai redusă pentru profiturile/veniturile rezultate din exploatarea drepturilor de proprietate intelectuală.

Poziția României vis-à-vis de noile taxe și impozite discutate la nivel european și global

Există o serie de inițiative la nivel european privind introducerea unor posibile impozite noi sau modificarea modului în care funcționează sistemul de impozitare actual, printre care cele referitoare la Baza fiscală consolidată comună (Common Consolidated Corporate Tax Base-CCCTB), mecanismul de ajustare la frontieră a emisiilor de dioxid de carbon (Carbon Border Adjustment Tax – CBAT), taxa pe deșeurile din plastic nereciclat (Plastic Tax), impozitarea economiei digitale, impozitarea pieței unice (Single Market Tax), impozitarea tranzacțiilor financiare (Financial Transaction Tax) etc.

România trebuie să analizeze fiecare dintre aceste inițiative, să înțeleagă modul în care acestea influențează nivelul taxelor și al impozitelor care îi vor reveni și nivelul de atractivitate pentru investitori și, în consecință, să adopte o poziție fundamentată pe care să o susțină în forurile relevante.

Renegocierea Tratatului de evitare a dublei impuneri dintre România și Regatul Unit al Marii Britanii

În conformitate cu Acordul de retragere a Regatului Unit al Marii Britanii din UE, în perioada de tranziție de până la data de 31 decembrie 2020, Marea Britanie va respecta în continuare politicile UE în domeniul fiscal.

Începând cu anul 2021, în lipsa aplicabilității directivelor europene, investitorii străini pot fi descurajați să plaseze capital din Regatul Unit al Marii Britanii în România din cauza dublei taxări a veniturilor precum dobânzi, dividende și redevențe. România și Regatul Unit al Marii Britanii ar trebui să includă în lista de priorități de cooperare bilaterală renegocierea și modificarea Tratatului de evitare a dublei impuneri dintre acestea, asigurând condiții fiscale favorabile investitorilor, similare cu cele prevăzute anterior de directivele europene.

Implementarea bugetării multianuale

Legislația în vigoare prevede conceptul de planificare bugetară multianuală, însă, în continuare, elaborarea, aprobarea şi execuția bugetelor naționale și ale instituțiilor publice se realizează pe bază anuală.

Bugetul multianual este atât un instrument de management, pentru planificarea, organizarea, coordonarea şi controlul resurselor consumate, dar și un mecanism de atragere a investitorilor, oferind garanția de continuitate a alocărilor bugetare, element la care România nu a excelat până în prezent.

Totodată, planificarea bugetară multianuală a investiţiilor este o urgență, planul multianual de investiţii fiind elementul cheie de coordonare și predictibilitate în contextul multitudinii de proiecte pe care România trebuie să le implementeze.

*********************************************************************************

Camera de Comerț Americană în România (AmCham România) este de peste 25 de ani între cele mai reprezentative asociații ale comunității de afaceri din România, fiind recunoscută drept un promotor al dialogului public-privat pe teme ce privesc mediul de afaceri, politicile publice cu impact asupra economiei, competitivitatea României sau dinamica relațiilor comerciale între SUA și România.

În prezent, cele peste 450 de companii americane, multinaționale și românești membre ale comunității AmCham România, fac posibilă implicarea AmCham în promovarea priorităților economice pentru multe domenii de activitate, prin grupuri de lucru specializate, precum: Piețe de capital și servicii Financiare, Guvernanță Corporatistă, Concurență și Ajutor de Stat, Energie, Educație, Economie Digitală, Fiscalitate, Mediu , Piața Muncii, Sănătate, Fonduri Europene, Achiziții Publice și Partneriat Public-Privat, Real-Estate și Turism.

În prezent, cele peste 450 de companii americane, multinaționale și românești membre ale comunității AmCham România, fac posibilă implicarea AmCham în promovarea priorităților economice pentru multe domenii de activitate, prin grupuri de lucru specializate, precum: Piețe de capital și servicii Financiare, Guvernanță Corporatistă, Concurență și Ajutor de Stat, Energie, Educație, Economie Digitală, Fiscalitate, Mediu , Piața Muncii, Sănătate, Fonduri Europene, Achiziții Publice și Partneriat Public-Privat, Real-Estate și Turism.

AmCham Romania promovează în dialogul cu Guvernul și autoritățile centrale priorități și propuneri de politici și măsuri economice care să contribuie la creșterea sustenabilă a economiei, la consolidarea avantajelor competitive care să facă Romania atractivă pentru investițiile necesare pentru susținerea obiectului final de prosperitate pentru Romania și pentru români.

Asigurarea unui climat investițional atractiv ocupă un loc central între prioritățile strategice ale agendei AmCham, alături de dezvoltarea antreprenoriatului, buna guvernare, transformarea digitală, o piață a muncii flexibilă, adaptătă noilor realități economice și de o politică fiscală modernă și vizionară.

Vă invităm să urmăriți activitatea AmCham Romania la www.amcham.ro și pe platformele de social media @AmCham Romania.