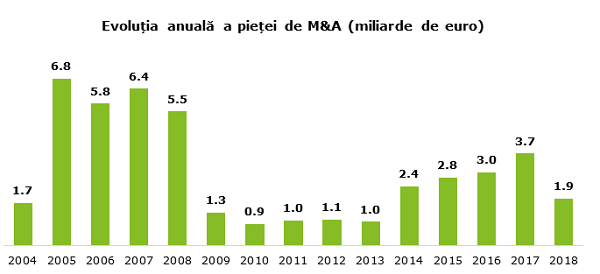

Piața de fuziuni și achiziții din România s-a apropiat de 2 miliarde de euro în 2018, arată o analiză a Deloitte România realizată pe baza surselor publice și a tranzacțiilor cu valoare comunicată. Luând în calcul și tranzacțiile a căror valoare nu a fost comunicată, piața totală a fuziunilor și achizițiilor din România se situează între 3,8 și 4,3 miliarde de euro, potrivit estimărilor Deloitte, puțin sub nivelul anului precedent.

„Am asistat la o ușoară diminuare a activității de M&A în 2018, după ce în 2017 a existat un context particular, cu o valoare record a tranzacțiilor între 100 și 500 de milioane de euro. În pofida acestei evoluții, piața rămâne la un nivel robust, specific unui an de creștere economică. Premiera anului 2018 a fost reprezentată de cele două finanțări prin care startup-ul românesc UiPath a atras puternice fonduri de investiții din lume, devenind primul unicorn din sectorul IT din România”, a spus Ioana Filipescu, Partener Corporate Finance, Deloitte România.

În 2018, au fost anunțate 14 tranzacții cu o valoare comunicată sau estimată de cel puțin 100 de milioane de euro. În total, numărul tranzacțiilor contabilizate de către Deloitte a fost de 96 în 2018. Valoare medie a tranzacțiilor cu valoare comunicată a fost de 50 de milioane de euro.

Cele mai mari tranzacții anunțate în 2018 au fost:

- achiziția de către Vodafone a acțiunilor Liberty Global din Germania, Republica Cehă, Ungaria și România (valoare necomunicată pentru România);

- achiziția de către Advent International a grupului Zentiva, inclusiv Zentiva SA România, fostul Sicomed (valoare calculată la 287 de milioane de euro, aplicând multiplul EBITDA al tranzacției la rezultatele Zentiva SA din 2017);

- vânzarea Agricost către grupul Al Dahra, cea mai mare tranzacție din agricultură în România (valoare: 200 de milioane de euro);

- achiziția de către frații Pavăl a proiectului de birouri The Bridge de la Forte Partners (valoare necomunicată);

- achiziția unui pachet de 7,5% din startup-ul românesc UiPath, specializat în dezvoltarea de soluții pentru automatizarea proceselor interne cu ajutorul roboticii, de către un consorțiu de investitori condus de Sequoia Capital, care a dus compania la o evaluare de 2,6 miliarde de euro (valoare: 194 de milioane de euro). Aceasta a reprezentat a doua finanțare atrasă în 2018 de către UiPath, la șase luni de la prima rundă;

- preluarea proiectului de birouri Oregon Park din zona Barbu Văcărescu din Pipera de către Lion’s Head Investment, care realizează prima achiziție în România (valoare necomunicată);

- achiziția de către grupul german Phoenix a distribuitorului Farmexim și a rețelei Help Net (valoare necomunicată);

- vânzarea de către SIF Oltenia a participației de 6,3% pe care o avea la BCR către Erste Group Bank (valoare: 140 de milioane de euro);

- prima finanțare atrasă de către UiPath, acordată de către Accel, capital G și Kleiner Perkins Caufield & Byers (124 de milioane de euro). În urma acestei tranzacții, UiPath a devenit primul unicorn românesc – un startup a cărui evaluare a depășit un miliard de dolari;

- vânzarea de către fondul de investiții Abris a firmei de curierat Urgent Cargus către fondul de investiții Mid Europa, cea mai mare tranzacție din acest domeniu de până acum (valoare necomunicată);

- preluarea de către Liberty House a combinatului ArcelorMittal Galați, alături de combinatele din Macedonia, Italia și Cehia (valoare necomunicată);

- achiziția unui pachet de 23% din producătorul de aluminiu Alro din Slatina de către Pavăl Holding, un vehicul deținut de către frații Pavăl (valoare: 108 milioane de euro);

- achiziția de către Unilever a producătorului de înghețată Betty Ice, la finalul unei proceduri competitive de vânzare (valoare necomunicată);

- preluarea de către dezvoltatorul imobiliar Immofinanz a centrului comercial Sun Plaza, a hotelului Novotel şi a birourilor Sun Offices (valoare necomunicată).

Activitatea fondurilor de private equity s-a menținut la un nivel ridicat în 2018, cu 12 tranzacții anunțate, la vârful clasamentului fiind preluarea Zentiva (inclusiv producătorul local Zentiva SA) de către Advent International. Valoarea totală a achizițiilor realizate de fonduri a fost de peste 1,1 miliarde de euro, potrivit estimărilor Deloitte.

„Interesul investitorilor financiari pentru România s-a păstrat, în condițiile în care companiile românești au continuat să crească, iar fundamentul macroeconomic nu s-a schimbat semnificativ față de anul precedent”, a adăugat Ioana Filipescu.

În 2018, echipa de Corporate Finance a Deloitte România a asistat acționarii Farmexim/Help Net în vânzarea către Phoenix, a acordat asistență Oresa Ventures la vânzarea producătorului de vopsele Fabryo către AkzoNobel, a asistat de asemenea acționarii Animax în vânzarea către TRG, precum și acționarii IKB în vânzarea către BNP Paribas.

Alături de experți ai Deloitte Marea Britanie și Reff & Asociații, echipa de Corporate Finance a oferit consultanță companiei Chimcomplex SA Borzești în demersul de obținere de finanțare pentru a susține preluarea activelor Oltchim SA, aflată în insolvență. În urma acestei tranzacții, va rezulta cel mai mare producător de produse chimice din România.

Piața de M&A din România, în 2018:

- valoare piață (tranzacții cu valoare comunicată): 1,9 miliarde de euro;

- valoarea medie (tranzacții cu valoare comunicată): 50 de milioane de euro;

- valoare piață (inclusiv tranzacții cu valoare necomunicată – estimare Deloitte): între 3,8 și 4,3 miliarde de euro;

- număr tranzacții (inclusiv cele a căror valoare nu a fost comunicată oficial): 96;

- număr tranzacții cu o valoare comunicată sau estimată de cel puțin 100 de milioane de euro: 14

Deloitte România coordonează o practică M&A multidisciplinară, cu o abordare holistică, ce include linii de business precum Consultanță M&A, servicii Suport Tranzacții, Consultanță Fiscală și Consultanță Juridică. Astfel, echipele de profesioniști Deloitte pot acoperi toate aspectele relevante ale unei tranzacții.

Deloitte furnizează la nivel global servicii de audit, consultanță, servicii juridice, consultanță financiară și managementul riscului, servicii de consultanță fiscală și alte servicii adiacente către clienți din sectorul public și privat provenind din industrii variate.

Patru din cinci companii prezente în topul Fortune Global 500® sunt clienți Deloitte, prin intermediul rețelei sale globale de firme membre care activează în peste 150 de țări și teritorii, oferind resurse internaționale, perspective locale și servicii de cea mai înaltă calitate pentru a aborda provocări de business complexe.

Deloitte România este una dintre cele mai mari companii de servicii profesionale din țara noastră și oferă, în cooperare cu Reff & Asociații SCA, servicii de audit, de consultanță fiscală, servicii juridice, de consultanță în management și consultanță financiară, servicii de managementul riscului, soluții de servicii și consultanță în tehnologie, precum și alte servicii adiacente, prin intermediul a peste 1.200 de profesioniști.