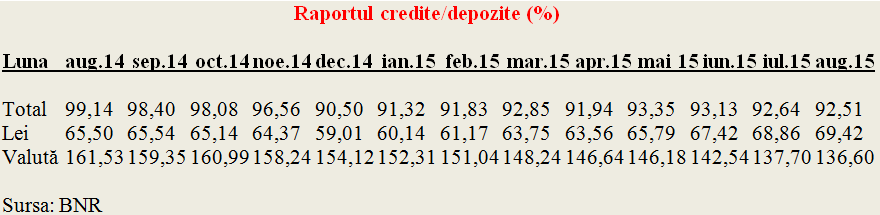

Raportul dintre creditele în lei acordate de bănci și depozitele în lei a revenit la finele lunii august 2015 aproape de pragul de 70% și a urcat peste valoarea înregistrată în anul 2010.

Raportul dintre creditele în lei acordate de bănci și depozitele în lei a revenit la finele lunii august 2015 aproape de pragul de 70% și a urcat peste valoarea înregistrată în anul 2010.

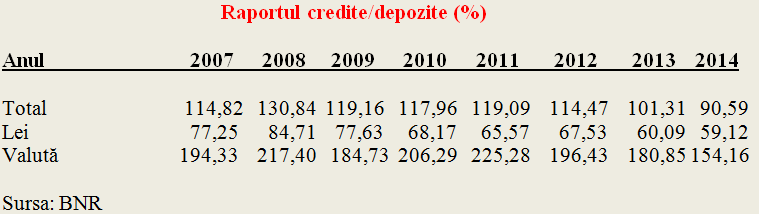

În schimb, raportul dintre creditele în valută și depozitele în valută a scăzut la minimul ultimilor opt ani, respectiv 136,6%.

În premieră absolută după mulți ani, ponderea finanțărilor în moneda națională acordate mediului privat a depășit-o pe cea a creditului în valută, ajungand la 50,2%. Evoluția este benefică din perspectiva mecanismului de transmisie a politicii monetare și a atenuării riscurilor la adresa stabilității financiare.

Deși depozitele constituite acoperă lejer oferta băncilor de creditare în lei, ar fi, însă, de remarcat, avansul continuu al ponderii împrumuturilor în resursele constituite prin depozitele bancare. După ce a trecut printr-un punct de minim la finele anului trecut, când a coborât sub pragul de 60%, în numai opt luni a recuperat declinul din cei patru ani anteriori.

La valută, reducerea raportului dintre credite și depozite a fost continuă, de la 225,28% în 2011 până la 154,16% la finele lui 2014 și doar 136,6% înaintea ultimei treimi din 2015. Iar asta în pofida faptului că decalajul de dobândă s-a menținut la un nivel semnificativ (o medie de 8,3% la lei creditele în lei pentru populație pe 2014 în loc de 5,3% la creditele în valută) iar rata dobânzii la depozitele constituite în valută a cobirât la un nivel foarte puțin stimulativ (în medie, doar 1,5%/an).

La valută, reducerea raportului dintre credite și depozite a fost continuă, de la 225,28% în 2011 până la 154,16% la finele lui 2014 și doar 136,6% înaintea ultimei treimi din 2015. Iar asta în pofida faptului că decalajul de dobândă s-a menținut la un nivel semnificativ (o medie de 8,3% la lei creditele în lei pentru populație pe 2014 în loc de 5,3% la creditele în valută) iar rata dobânzii la depozitele constituite în valută a cobirât la un nivel foarte puțin stimulativ (în medie, doar 1,5%/an).

Practic, aceste cifre arată cum se face tot mai clar trecerea de la finanțarea din surse externe, asigurată de liniile puse la dispoziție de băncile-mamă, la finanțarea creditării din surse interne, pe baza depozitelor constituite de cei care economisesc.

Practic, aceste cifre arată cum se face tot mai clar trecerea de la finanțarea din surse externe, asigurată de liniile puse la dispoziție de băncile-mamă, la finanțarea creditării din surse interne, pe baza depozitelor constituite de cei care economisesc.

Deși în prezent sumele împrumutate sunt acoperite din economisirea internă, trebuie observat că această acopeire este una ”încrucișată”, în care ”excedentul” la sume economisite în lei asigură banii pentru împrumuturile acordate în valută, ”deficitare” dacă se face comparația cu plasamentele în valută din băncile ce operează în România.

Ceea ce păstrează în discuție la nivelul sistemului bancar (cu variații de destul de mari de la o bancă alata, în funcție de modul în care are asigurat propriul echilibrul dintre lei și valută) expunerea la o variație semnificativă a cursului de schimb. Și constituie motivația păstrării stabilității cursului de schimb în limite rezonabile și suportabile din perspectiva posibilelor șocuri induse de piața valutară.

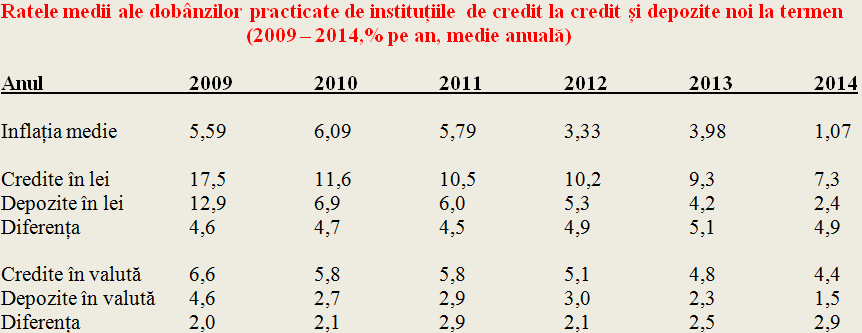

În context, merită urmărită și evoluția diferențialului dintre rata medie a dobânzilor încasate la credite și rata medie a dobânzilor plătite la depozite. Indiferent de evoluția inflației, diferențele s-au păstrat și la lei și la valută, fiind chiar mai mari în intervalul 2012 – 2014 decât în perioada 2009 – 2011. Și distanța dintre dobânda la creditele în lei și inflația anuală apare cam mare față de progresele economiei.

Una peste alta, transpare o tendință a băncilor de a recupera din pierderile consemnate la clienții mai vechi pe seama clienților mai noi și o reticență în apropierea comportamentului în lei față de comportamentul în valută. Fapt oarecum surprinzător dacă se face trimitere la riscul de țară în scădere și convergența inflației din România cu cea din Zona Euro.

Una peste alta, transpare o tendință a băncilor de a recupera din pierderile consemnate la clienții mai vechi pe seama clienților mai noi și o reticență în apropierea comportamentului în lei față de comportamentul în valută. Fapt oarecum surprinzător dacă se face trimitere la riscul de țară în scădere și convergența inflației din România cu cea din Zona Euro.

Poate că în procesul de asigurare a unei convergențe reale ar trebui să fi atenți și la modul în care se face finanțarea acestei convergențe. La restructurarea nu doar a companiilor din industrie dar și din industria bancară. Dacă suntem cetățeni europeni cu firme europene ar trebui să fim tratați tot mai european și la noi acasă, nu doar în străinătate. Alminteri, s-ar contura un argument foarte serios pentru a trece mai rapid la moneda unică.