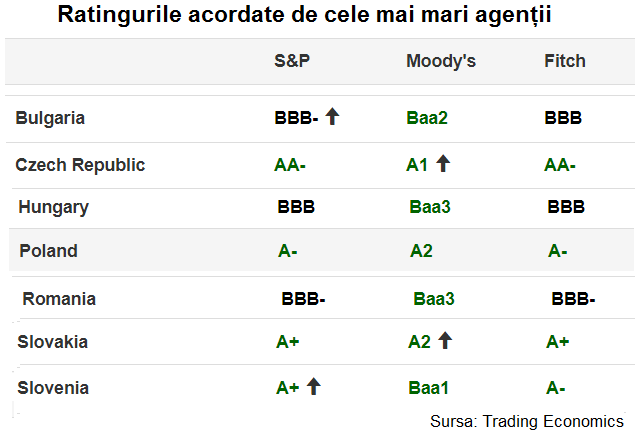

Ratingurile acordate României de cele trei mari agenții de specialitate sunt cele mai slabe din regiune.

Ratingurile acordate României de cele trei mari agenții de specialitate sunt cele mai slabe din regiune.

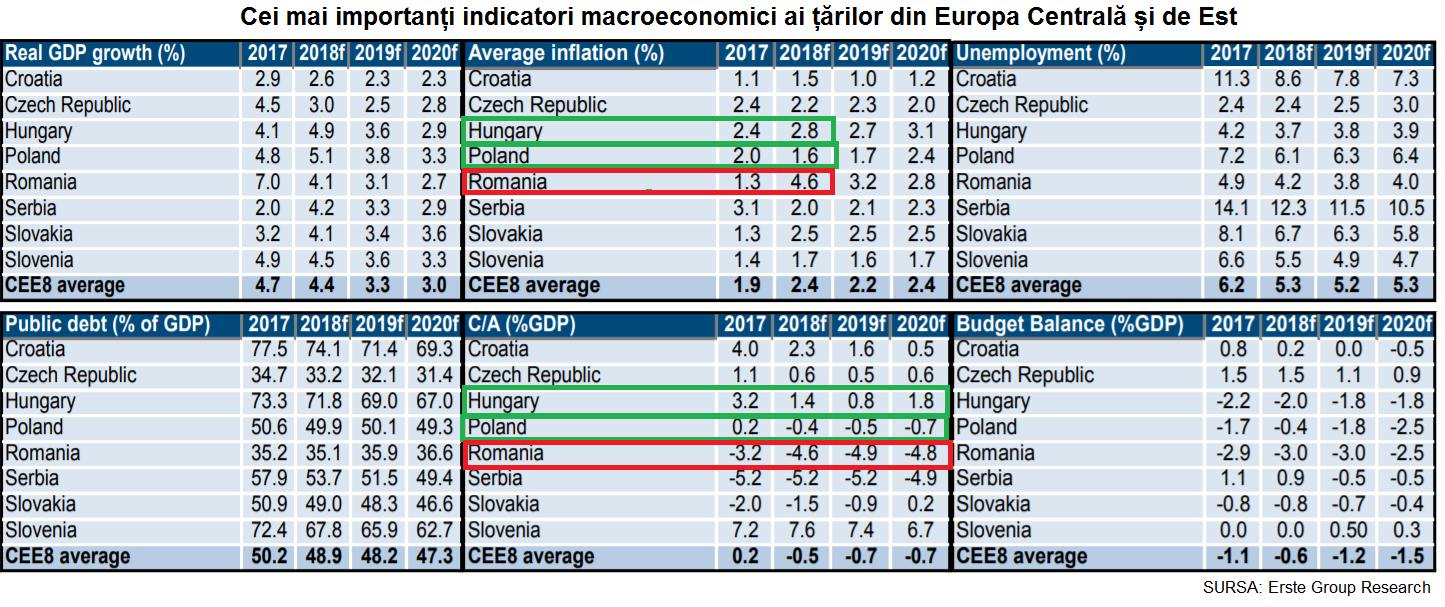

Cauza constă în dezechilibrele macroeconomice mari ale României, dar și în perspectivele de deterioarare suplimentară a acestora.

Ratingurile evaluează, în fond, capacitatea unei țări de a-și plăti datoriile și, în vreme ce țările din regiune au de partea lor indicatori macroeconomici mai buni, aceștia s-au deteriorat în cazul României.

Cele mai flagrante evoluții divergente, în România față de țările din regiune, sunt cea a deficitului de cont curent și cea a deficitului bugetar, care pun sub semnul întrebării sănătatea creșterii economice.

Iată indicatorii:

Iată și ratingurile celor trei mari agenții de specialitate:

Ultimele trepte recomandabile investițiilor (investment grade) la fiecare dintre cele trei agenții sunt:

- S&P: ultimul „investment grade” este BBB, fie el și cu minus în față, ca la România. Treapta BB+ este deja prea jos, este „junk” (gunoi – cum zic operatorii din piață).

- Moody’s: ultimul „investment grade” este Baa (are doar „anumite caracteristici speculative”). Treapta Ba este deja speculativă.

- Fitch: ultimul „investment grade” este BBB. Treapta BB este „non-investment”.

Cu cât clasificările numite „speculative” (sau „junk”) sunt mai jos în alfabet, cu atât riscurile de plasament în respectivele țări sunt mai mari.

(Citiți și: ”Cum a ajuns România ţara din UE care plătește cele mai mari dobânzi la împrumuturile pe termen lung”)

În context, perspectiva ratingurilor S&P pentru România a devenit mai importantă decât menținerea acestora la nivelurile anterioare (BBB- / A-3).

De ce au ceilalți ratinguri mai bune, deși România are cea mai mare creștere economică

Compararea argumentelor cu care S&P și-a susținut cele mai recente clasificări exprimă situaţiile economiilor şi ale guvernanţei financiare, diferite pentru ţările respective.

Ungaria

Astfel, la jumătatea lunii februarie, S&P a ridicat cu o treaptă mai sus ratingurile datoriei suverane a Ungariei pe termen lung și scurt de la BBB-, cât are (încă) România și A-3, la BBB / A-2, cu perspectivă stabilă.

Argumente S&P favorabile Ungariei:

- A raportat pentru al șaselea an consecutiv „o creștere a PIB echilibrată solid” ;

- Poziția externă a Ungariei rămâne puternică, chiar dacă excedentul de cont curent a început să se îngusteze.

- Rata de schimb valutar și costurile forței de muncă încă reduse urmează să susțină competitivitatea externă a Ungariei cel puțin pe termen mediu.

Polonia

S& P a promovat astă vară și Polonia la o categorie superioară a retingurlui datoriei suverane în valută A- (care certifică o „capacitate puternică de a-și respecta angajamentele financiare, deși cumva susceptibilă la condiții economice adverse și schimbări de circumstanțe), de la BBB+. Perspectiva este stabilă

Ratingul datoriei în moneda locală a fost, de asemenea ridicat de la A- la A.

Argumente S&P favorabile Poloniei:

- Economia a înregistrat o creștere puternică și echilibrată cu rezultate bugetare mai bune decât cele așteptate.

- Promovarea Poloniei reflectă și „prudența fiscală” ca și „diversitatea și competitivitatea economiei sale”.

- Nu și-a mărit datoria externă datorită „transferurilor recurente și de amploare din fondurile structurale și de coeziune ale UE, care ar putea ajunge la 2,1% din PIB pe an în 2018 – 2020”.

- Sectorul serviciilor a înregistrat un excedent extern de 4%, ceea ce este motivul principal pentru care contul curent a fost în ușor surplus în 2017”

România

Ratingurile S&P acordate România au fost menținute neschimbate (BBB- / A-3), dar raportul încă urmează să fie completat cu consacrarea perspectivei.

Guvernul a reușit în ultimă instanță să evite o perspectivă negativă, folosindu-se de prerogativa cererii de revizuire a acesteia și argumentând că va modifica OUG 114, printr-o scrisoare a ministrului de finanțe trimisă în ultima zi a lunii trecute.

Argumente S&P (de)favorabile României:

- Perspectivele de creștere economic sunt „încă solide”, iar ratingurile continuă să fie sprijinite de nivelul moderat al datoriei sale private externe şi publice.

- Eficacitatea instituţională a României rămâne slabă, ceea ce constrânge ratingurile.

- Adâncirea semnificativă a deficitelor fiscale şi externe ar putea în timp afecta aceste buffere (rezerva financiară), iar economia României ar deveni mai vulnerabilă la încetinirea creşterii.

La un pas de „junk”. Consecinţe

Amânarea pronunțării privind calitatea perspectivei alocată de S&P nu aduce linişteşte motivele de neîncredere ale investitorilor pieței în titlurile de împrumut pe care guvernul român urmeayă să le emită.

Cauza stă tocmai în faptul că treapta BBB- este ultima care mai separă credibilitatea României față de creditori, față de treapta speculativă (BB, junk ), la care investitorii în titlurile de stat respective sunt avertizați privind riscurile de neplată.

Or, persistenţa neîncrederii va crește costul finanțării guvernului, mai ales dacă perspectiva ratingului, pe care o va anunța S&P peste două săptămâni, va fi negativă.