Volumul creditului guvernamental a crescut de circa 10 ori în ultimii 10 ani, iar ponderea în totalul plasamentelor bancare din România a sporit de aproape 5 ori, potrivit datelor Băncii Naţionale a României (BNR).

Volumul creditului guvernamental a crescut de circa 10 ori în ultimii 10 ani, iar ponderea în totalul plasamentelor bancare din România a sporit de aproape 5 ori, potrivit datelor Băncii Naţionale a României (BNR).

În schimb, ponderea creditelor pentru companii s-a diminuat de la 48% în 2007, până la 33% în aprilie 2018, în totalul activelor bancare interne.

Băncile au o „expunere suverană semnificativă” și potrivit raportului Băncii Naționale a României din iunie 2018, care plasează expunerea printre cele mai ridicate cinci din Uniunea Europeană.

La rândul său, Fondul Monetar Internațional (FMI) consideră că „deținerile băncilor de titluri suverane ale României au crescut foarte mult, expunându-le la pierderi de evaluare în cazul unei creșteri a dobânzilor sau a riscului suveran”, potrivit raportului FSAP de evaluare a sistemului financiar, publicat în mai.

Cifrele

Soldul creditului guvernamental era de 100,8 miliarde de lei în aprilie 2018, în vreme ce în decembrie 2007 abia se ridica la 9,6 miliarde de lei, „inclusiv titlurile de valoare negociabile” emise de administraţia publică centrală şi locală.

Ponderea creditului guvernamental (inclusiv titluri de valoare) în totalul activelor interne ale băncilor a crescut de circa 10 ori, de la 6% în 2007 la peste 29% în aprilie 2018. Sunt incluse și creanțele față de administrațiile publice locale.

În schimb, creditul neguvernamental a crescut de numai 1,6 ori în aceeași perioadă, până la 238,4 miliarde de lei, mai mult pentru populație (de 1,8 ori, până la 125,7 mld. lei), decât pentru companii (de 1,5 ori, până la 112,7 mld. lei).

Expunerea băncilor față de guvern este estimată de BNR „în jurul valorii de 22% din activul agregat în ultimii aproape doi ani”, cu datele din septembrie 2017 privind titlurile de stat și garanțiile guvernamentale, potrivit raportului BNR de stabilitate financiară din decembrie.

Sectorul bancar deține aproximativ jumătate din datoria publică emisă pe piața internă, potrivit raportului din iunie 2018, care nu modifică proporţia de mai sus.

Explicațiile

Informațiile din mai multe rapoarte ale BNR și ale analiștilor independenți identifică, în principal, trei tipuri de cauze ale creșterii ponderii creditului guvernamental, respectiv a scăderii celui acordat companiilor:

- Puține companii sunt bancabile (fie că au capitaluri proprii negative, fie că nu corespund standardelor de creditare ale băncilor.

- Apetitul redus al companiilor pentru credite bancare. Sunt preferate creditele comerciale, cele din partea acționarilor și cele fiscale. Această cauză este amplificată de cea anterioară.

- Creditarea guvernului şi a administrațiilor locale este mai puțin riscantă decât cea a companiilor, necesită un efort mult mai mic şi asigură un grad de lichiditate mult mai mare în cazul titlurilor de stat şi al obligaţiunilor municipale.

Pe de altă parte, Guvernul nu ar avea motive de îngrijorare privind stabilitatea finanţării cheltuielilor sale.

„Deţinerile importante de titluri suverane de către instituţiile de credit asigură pe de o parte, un grad crescut de stabilitate finanţării sectorului public, în special în contextul unor evoluţii adverse pe pieţele financiare internaţionale şi/sau macroeconomice, şi, pe de altă parte, constituie o sursă importantă de lichiditate pentru bănci, acestea putând apela la resursele băncii centrale în caz de nevoie utilizând aceste titluri drept colateral”, spune raportul BNR.

Totuşi, BNR recomandă intensificarea eforturilor de diversificare a bazei investitorilor, inclusiv prin creșterea participației populației la finanțarea datoriei publice”.

Lipsurile

Capacitatea de îndatorare scăzută a firmelor româneşti face ca acestea să recurgă la creditele bancare doar în ultimă instanţă, fenomen pe cale de acutizare din cauza creșterii dobânzilor.

„Firmele recurg îndeosebi la finanțare de la partenerii comerciali (23 % din pasivul agregat), de la acţionari (8,7 la sută) sau de la creditori externi (6 %), acestea apelând într-o manieră mai redusă la împrumuturi din partea instituțiilor financiare rezidente (circa 8% din pasivul bilanțier), potrivit raportului BNR pe 2017, cu date din 2016.

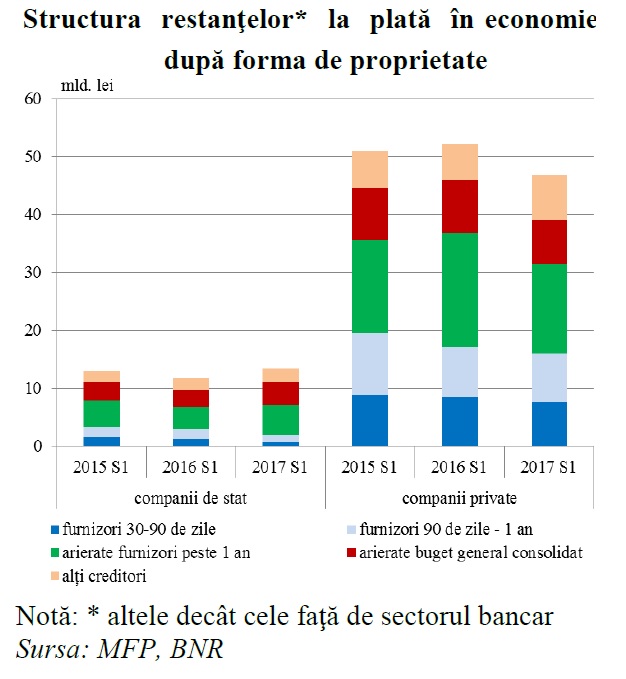

Raportul BNR din iunie 2018 remarcă scăderea cu 6% a plăţilor restante în economie până la 60,3 miliarde de lei, în iunie 2017 față de aceeași dată a anului anterior.

„Această dinamică a fost determinată în principal de efortul firmelor din sectorul privat de reducere a restanţelor atât faţă de partenerii comerciali, cât şi faţă de bugetul general consolidat. Spre deosebire de sectorul privat, sectorul companiilor de stat a continuat să îşi majoreze sumele restante”.

Totuși, „restanţele faţă de furnizori rămân în continuare generate majoritar de către firmele private (81 %), chiar dacă restanţele totale din economie faţă de furnizori s-au diminuat la 38,7 miliarde lei (cu 5 miliarde lei faţă de primul semestrul din anul 2016), în timp ce cele cu întârzieri de peste un an au scăzut la 20,6 miliarde lei (cu 2,9 miliarde lei mai mici faţă de aceeaşi perioadă).

Companiile din sectorul public au continuat să acumuleze plăţi restante de peste un an de zile față de furnizori (+39%, până la 5,2 miliarde lei), chiar dacă și le-au redus pe cele sub un an.

BNR remarcă „evoluțiile inegale ale intermedierii financiare la nivel sectorial” şi găseşte cauzele în:

- nivelul redus de capitalizare în cazul unui număr important de firme,

- disciplina laxă la plată și deficienţele procedurii insolvenței persoanelor juridice), dar și în

- lipsa unor produse de finanțare care să se adreseze nevoilor specifice ale firmelor de latura ofertei, sau

- pregătirea personalului bancar implicat în activitatea de creditare.

Circa 42% din firme aveau capital propriu negativ în 2016 şi peste 276.000 de firme (44% din totalul anului 2016) aveau un nivel al capitalului propriu mai mic de 50% din capitalul social, sub pragul stabilit de Legea 31 / 199 actualizată.

Pe de altă parte, 64% dintre cele care se puteau împrumuta atrag capitaluri mai scumpe decât randamentele obținute prin investițiile finanțe cu aceste capitaluri. Pe scurt, efortul este mai mare decât efectul”, spune Iancu Guda, președintele Asociației Analiștilor Financiar-Bancari, într-un studiu pe perioada 2008-2016.

Vulnerabilități în caz de criză

Băncile înseși ar avea de suferit din cauza expuneri prea mari pe titlurile de stat, „în cazul unei creșteri abrupte a dobânzilor, combinată cu un șoc de creștere (economică) comparabil cu cel din criza din 2008”, potrivit raportului FSAP al FMI.

Raportul FMI semnalează că „o parte din cele 12 bănci supuse testelor de stress nu ar putea respecta pragul minim pentru rata de adecvare de rang 1 a capitalului (CET1).

Capitalul băncilor ar fi afectat „semnificativ”. „Testele de stress indică o pierdere de capital de 9 puncte procentuale pe o perioadă de trei ani, ca urmare a pierderilor de tranzaționare a portofoliului de titluri de stat și a celor ale portofoliului de credite”.

Rata CET1 pentru cele 12 bănci analizate ar scădea de la 17,1% la finele lui 2017 până la 8,2% la finele lui 2020, potrivit scenariului negativ. De asemenea, raportul dintre capital şi totalul activelor ar scădea de la 9,3% la 4,8% în acelaşi interval.

Și, desigur, dificultățile băncilor ar atrage și dificultățile de acces la creditare a companiilor.