Digitalizarea și modernizarea administrației fiscale, o preocupare care generează investiții tot mai semnificative la nivel global, ar putea fi soluția salvatoare a consolidării fiscale din România:

Digitalizarea și modernizarea administrației fiscale, o preocupare care generează investiții tot mai semnificative la nivel global, ar putea fi soluția salvatoare a consolidării fiscale din România:

Guvernul va trebui să găsească soluții pentru reducerea treptată a deficitului de la 9% din PIB către ținta de 3% din PIB, fără a ”brusca” economia, sunt de părere specialiștii.

”Dacă ne uităm și facem un calcul simplu la nivel global, eforturile de digitalizare a crescut de mai bine de patru ori din 2014 până în 2020.

Timpul mediu de conformare a scăzut cu aproximativ 50 de ore, iar numărul mediu de plăți cu un procent de 4,4% datorită tehnologiei”, a declarat Daniel Anghel, partener PwC România, în cadrul conferinței ”Bugetul de stat și bugetele economiei reale: Fiscalitatea 2021”, organizată joi de cursdeguvernare.ro.

Sisteme precum SAF-T, raportarea datelor în timp real sau monitorizarea tranzacțiilor intracomunitare au permis statelor din regiune să își diminueze simțitor GAP-ul de TVA, respectiv să optimizeze încasările bugetare, eliminând astfel nevoia de a majora taxe și impozite pentru a echilibra finanțele publice.

Sursă: Daniel Anghel, PWC România

Sursă: Daniel Anghel, PWC România

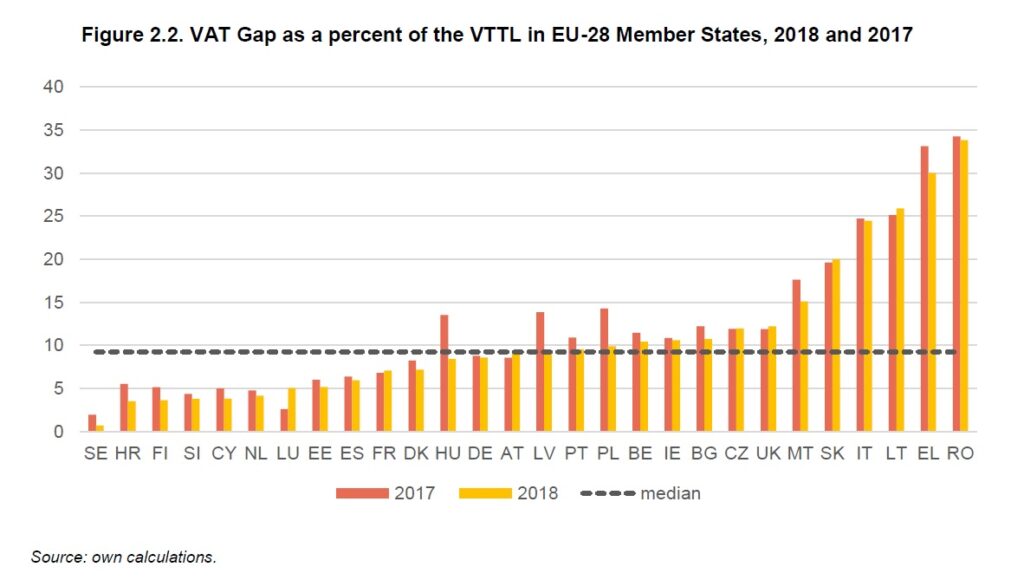

Gap-ul de TVA al României, respectiv diferența dintre ce încasează statul din TVA și ce ar putea să încaseze raportat la dimensiunea economiei, a scăzut marginal în 2019, la 33,4%, față de 33,8% cu un an înainte, potrivit celor mai recente date ale Comisiei Europene.

Gap-ul de 33,8% din 2018 plasează România pe primul loc la nivel european, pentru 2019 nefiind colectate încă datele din toate statele membre. TVA reprezintă a doua cea mai importantă sursă de venit a bugetului general consolidat, după contribuțiile de asigurări sociale.

Din bugetul din 2018 au lipsit, conform calculelor Comisiei, 6,6 miliarde de lei. Datele pentru 2019 nu sunt încă disponibile.

Modele de succes: soluții implementate și impact

Dacă ne uităm la țările din regiune, state precum Slovenia, Letonia, Lituania, Croația, Cehia, Polonia și Ungaria au introdus fie parțial, fie total sisteme precum SAF-T, raportarea datelor în sistem real sau alte forme digitale prin care contribuabilii să poată interacționa mai eficient cu administrația fiscală.

Ungaria – scădere a Gap-ului de TVA de la 16 la 9% în 4 ani:

a introdus în 2018 obligativitatea raportării în sistem real a facturilor cu TVA mai mare de 100.000 de forinți. Tot în Ungaria a fost introdus deja sistemul de trafic control și sistemul informatic de monitorizare a tranzacțiilor intracomunitare. Toate acestea au avut ca rezultat diminuarea decalajului de TVA de la 15,9% în 2015 la 8,5% în 2019.

Polonia: scădere a Gap TVA de la 25 la 10% în 3 ani:

a introdus SAF-T începând cu 2016. SAF-T este un fișier standard de raportare pentru taxe a fost creat de către OECD ca un standard minim de informații pe care administrațiile fiscale îl pot implementa în legislația lor pentru a ușura procesul de identificare a comportamentelor abuzive și a crește rapiditatea inspecțiilor fiscale.

Reforma administrației fiscale din Polonia s-a bazat pe trei piloni: legislație modernă, administrare fiscală eficientă și o colaborare strânsă cu mediul de afaceri. Polonia a implementat șapte structuri de date care trebuie transmise de către contribuabili în format SAF-T: înregistrări contabile, extras de cont, inventar, jurnale de TVA, facturi, cont de profit și pierdere și evidența veniturilor. Doar jurnalele TVA trebuie depuse lunar, în timp ce celelalte sunt transmise doar la solicitarea expresă a autorităților fiscale. Obligația de conformare cu fișierul standard le revine tuturor companiilor înregistrate în scopuri de TVA.

GAP-ul de TVA din Polonia a scăzut de la 24,7% în 2015 la 9,9% în 2018.

Cehia: GAP TVA, scădere cu 35% în 3 ani:

Cehia, care a implementat la rândul său SAF-T, a reușit să reducă acest decalaj de la 17,6% în 2015 la 12% în 2018.

România – consum în creștere, progrese mici la colectare

ANAF s-a angajat să implementeze acest sistem în 2021, primele consultări cu mediul de afaceri pe tema SAF-T urmând să aibă loc în ianuarie și februarie

Rezultatele slabe în ceea ce privește colectarea TVA-ului din România sunt cu atât mai îngrijorătoare cu cât, spre deosebire de alte state din regiune, consumul, principalul factor care influențează nivelul acestor venituri, a fost într-o continuă creștere în ultimii ani, ca urmare a numeroaselor stimulente fiscale și creșteri de venituri.  În 2018, spre exemplu, consumul final a înregistrat o creștere nominală de 13,2%. Cu toate acestea, gap-ul de TVA a scăzut cu doar 0,5 puncte procentuale în 2018.

În 2018, spre exemplu, consumul final a înregistrat o creștere nominală de 13,2%. Cu toate acestea, gap-ul de TVA a scăzut cu doar 0,5 puncte procentuale în 2018.

VTTL, respectiv veniturile totale pe care România le-ar putea colecta din TVA au înregistrat o creștere de 11,9% în 2018, în vreme ce veniturile din TVA au consemnat un avans de 12,7%, ceea ce a permis reducerea gap-ului de TVA de la 34,3% la 33,8%.

Estimările Comisiei indică o îmbunătățire marginală, de 0,4 puncte procentuale în 2019, an în care veniturile totale ce puteau fi colectate din TVA au consemnat un avans de 8,4%, iar cele din TVA de 9,1%.