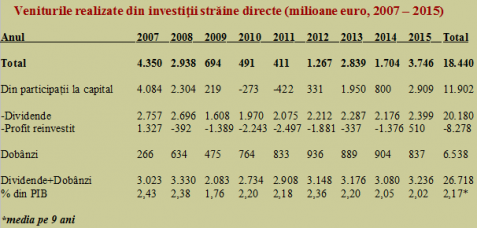

În perioada scursă de la aderarea la Uniunea Europeană, dividendele distribuite investitorilor străini au depășit 20 de miliarde de euro iar dobânzile achitate la creditele acordate întreprinderilor lor din România le-au mai adus alte aproximativ 6,5 miliarde de euro.

În perioada scursă de la aderarea la Uniunea Europeană, dividendele distribuite investitorilor străini au depășit 20 de miliarde de euro iar dobânzile achitate la creditele acordate întreprinderilor lor din România le-au mai adus alte aproximativ 6,5 miliarde de euro.

În aproape toți cei nouă ani analizați, sumele extrase în baza investițiilor făcute aici au depășit 2% din PIB.

Cum e cu profitul reinvestit

Pe partea de profit reinvestit, pierderea cumulată în intervalul 2007 – 2015 a fost de circa 8,3 miliarde de euro, după ce numai în cei doi ani din captele intervalului acest indicator s-a poziționat pe plus.

Explicația este că, în rest, dividendele acordate au fost mai mari decât veniturile nete declarate pe baza participaţiilor la capitalurile firmelor înființate aici.

Veniturile realizate din investiţii străine directe

Veniturile nete obţinute de către investitorii străini direcţi sunt constituite din:

– veniturile din participaţii la capital

– veniturile nete din dobânzi.

Veniturile din participaţii la capital reprezintă profiturile obţinute de întreprinderile ISD, diminuate cu pierderile înregistrate de întreprinderile ISD.

Prin diminuarea veniturilor din participaţii la capital cu valoarea dividendelor repartizate

investitorilor străini direcţi se obţine valoarea profitului reinvestit, calculată conform metodologiei internaţionale de determinare a acestuia.

Veniturile nete din dobânzi sunt sumele primite de către investitorii străini direcţi în urma creditelor acordate întreprinderilor lor din România, atât direct, cât şi prin alte companii nerezidente din cadrul grupului.

Profiturile reinvestite negative apar atunci când sumele repartizate drept dividende sunt mai mari decât profiturile nete obținute de întreprinderile ISD diminuate cu pierderile înregistrate de întreprinderile

ISD, în conformitate cu declarațiile fiscale depuse.

De remarcat și faptul că partea care a revenit rezultatelor din împrumuturi acordate firmelor ISD a crescut de la numai 6% din totalul veniturilor consemnate de statistica oficială în 2007 până la 53% în 2014, pentru a se replia la 22% în 2015.

Cu alte cuvinte, datele spun că investitorii străini au câștigat în 2014 mai mulți bani din împrumuturile acordate întreprinderilor decât din activitatea desfășurată de acestea, ceea ce este cu totul remarcabil.

(Citiți și: ”Tabloul investițiilor străine: Pe sectoare economice, pe regiuni, pe state de origine a capitalului”)

Când facem raportarea la dimensiunea economiei românești a sumelor de mai sus, pentru a ne forma o idee asupra a ceea ce se poate scoate de pe urma unor plasamente făcute aici, se pleacă de la un 2,43% ”promoțional” din 2007, se coboară în maxim de criză până la 1,76% ( mulțumim pentru înțelegere) și apoi se stabilizează cota datoriei eterne ( nu externe) undeva la peste 2% din PIB pe an (media 2,17%).

Câtă bătaie de cap pentru mai puțin de un miliard de euro pe an

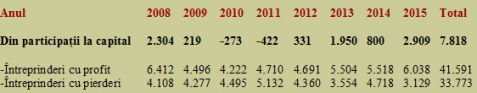

Dacă se iau datele disponibile din 2008 încoace referitoare la întreprinderile ISD cu profit și întreprinderile ISD care au declarat pierderi se ajunge la concluzia uimitoare că rezultatul net obținut de investitorii străini în România din activitatea desfășurată ar fi fost mai slab de 1 miliard de euro pe an ( vezi tabelul).

Per total, statistica arată că profiturile au însumat 41,6 miliarde de euro dar, în același timp, s-au produs și pierderi cumulate de aproape 34 de miliarde de euro. Culmea, în anii 2011 și 2012, întreprinderile ISD au ieșit, în ansamblu, chiar pe minus. Motiv pentru care nu pot fi decât compătimite pentru lipsa lor de inspirație și dedicația de a rămâne într-o țară atât de puțin profitabilă.

Interesant este și faptul că, deși economia României per total a traversat criza și a revenit încă din 2014 la nivelul din 2008, profiturile întreprinderilor ISD nu au reușit să facă același lucru. Deși, ce-i drept, anul trecut au reușit un record în reducerea pierderilor declarate până la doar 3,13 miliarde de euro. Așteptăm în continuare cu interes noi investiții și le mulțumim pentru stoicismul cu care suportă asemenea pierderi.

2 răspunsuri

Aproape sa-mi dea lacrimile cand am citit cum ies ei mereu in pierdere (nu mereu, mai mereu).

Ar fi bine sa nu uitam ca o companie straina care vine sa investeasca in, de exemplu, distributia de energie electrica, nu vine doar cu banii si ‘know-how” pentru privatizarea companiei romanesti ci vine si cu puzderie de alte firme proprii care furnizeaza echipamente si componente (printre altele). Ar fi interesant sa ne uitam pe costurile cu echipamentele ale (de exemplu) distribuitorilor de energie, sa vedem de unde se aprovizioneaza, la ce preturi, apoi sa vedem la ce preturi se vand in vest echipamentele cumparate de ei.

S-ar putea sa avvem surpriza sa aflam ca le cumpara la preturi mai mari, umflandu-si costurile pentru a-si diminua artificial profiturile si a nu plati impozite statului roman.

Dar, ca sa nu vorbim cu pacat, ar trebui cineva sa se uite pe costurile astea inainte de a le plange de mila.

Preturile de Transfer pot fi o explicatie, ca si puzderia de firme furnizor de care vorbeste dl Cristian mai sus.

Totusi, sa spunem ca ISD ca stoc ar fi fost de 40 mld euro ca medie (nu calculez exact – acum stocul e de 65 mld. dar a pornit de la mult mai putin acum 9-10 ani).

20 mld euro dividende / 40 mld euro Equity investit da cam 50% / 9 ani analizati = 5,5% pe dividende (profit net minus impozitare) adica vreo 7% ROE.

NU E RAU DELOC, mai ales ca in acesti 9 ani vreo 4 au fost de RECESIUNE ! => se poate creste la 15% in anii buni.

Asadar, ironiile autorului – si ale asa-ziselor Patronate cu capital romanesc – impotrva ISD-FDI nu se sustin !