Un studiu recent al firmei de consultanţă McKinsey & Company, “Debt and (not much) deleveraging” face o analiză a modului în care a crescut/a scăzut datoria totală într-un număr de 47 de ţări (22 dezvoltate şi 25 emergente) în perioada post-criză, 2007-2014.

Un studiu recent al firmei de consultanţă McKinsey & Company, “Debt and (not much) deleveraging” face o analiză a modului în care a crescut/a scăzut datoria totală într-un număr de 47 de ţări (22 dezvoltate şi 25 emergente) în perioada post-criză, 2007-2014.

Prin datoria totală se înţelege suma datoriilor contractate de cele trei sectoare reale ale economiei (guvern, firme, gospodării), exprimate ca procent din PIB.

1-Descrierea problemei

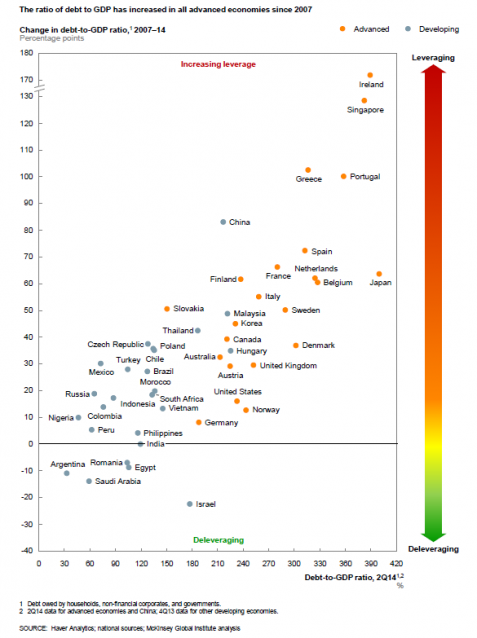

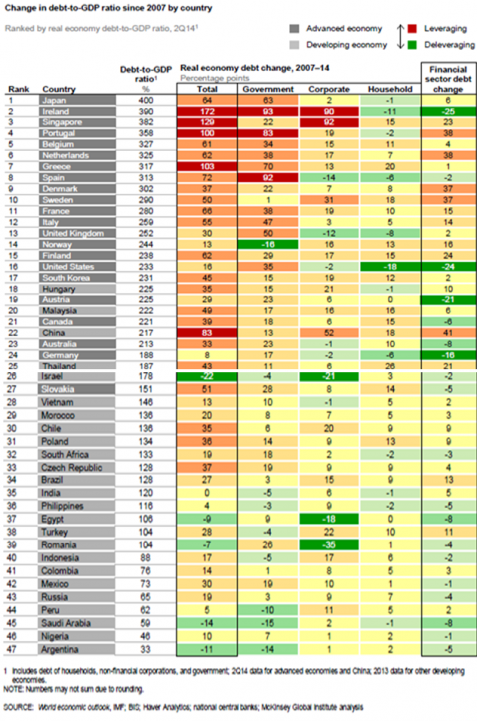

Sintetic, rezultatele studiului sunt prezentate în Fig.1 şi în Tabelul 1. Pe axa orizontală este figurat nivelul datoriei totale ca procent din PIB, Japonia deţinând recordul cu 400% în anul 2014. Pe axa verticală se arată creşterea în ultimii şapte ani a raportului datorie totală/ PIB, „recordul” fiind deţinut de Irlanda, cu o creştere de 172% din PIB. România are o datorie totală rezonabilă (104% din PIB în 2014) şi in scădere (cu 7% din PIB) faţă de anul 2007. Se remarcă că numai 5 ţări (toate emergente), printre care şi România, au reuşit (sau au fost forţate) să-şi reducă nivelul datoriei totale în perioada menţionată. Toate cele 22 de ţări dezvoltate şi 20 de ţări emergente şi-au crescut datoria totală, în sectoarele reale chiar dacă unele au înregistrat, pe ansamblul perioadei, creştere economică.

Astfel, o criză de supraîndatorare s-a rezolvat….prin creşterea supraîndatorării.

Din Tabelul 1 mai rezultă o trăsatură interesantă: datoria sectorului financiar poate, în unele cazuri, să diveargă de cea a sectorului real al economiei. De exemplu, în Irlanda, SUA, Austria sau Germania, datoria sectorului financiar s-a diminuat chiar dacă datoria sectorului real a crescut în intervalul respectiv.

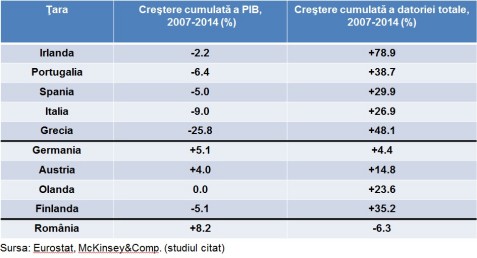

Pentru a ilustra ideea că o creştere a datoriei a avut loc indiferent dacă ţările au cunoscut contracţie sau creştere economică, vom compara (Tabelul 2) rezultatele obţinute de grupul ţărilor cu probleme (aşa-numitele PIIGS) cu cele ale unui grup de control, din centrul şi nordul Europei, precum şi cu România.

Se observă că nici măcar statele „virtuoase” din nordul Europei nu au utilizat creşterea economică pentru reducerea datoriei (aşa cum a facut-o, spre lauda ei, România). Aceasta demonstrează că „drogul” datoriei este atât de înrădăcinat în societatea occidentală, încât renunţarea la el este foarte dificilă.

2- Originile problemei

Supraîndatorarea s-a constituit ca un mod de viaţă ca urmare a unui cumul de factori:

- Politica externă: pe durata războiului rece, pentru a menţine coeziunea socială şi politică în faţa ameninţării comuniste, democraţiile occidentale şi-au “mituit” cetăţenii stimulând traiul pe datorie şi crescând deficitele bugetare.

- Politica internă: după ce thacherismul şi reaganomics-ul au crescut disparităţile de avuţie din cadrul ţărilor unde s-au aplicat, s-a acordat o compensaţie păturilor celor mai sărace, prin stimularea consumului pe datorie şi a creditului imobiliar, chiar şi pentru cei care nu se calificau (NINJA= No Income, No Jobs or Assets).

- Cadrul ideatic: dacă până în anii ‘30 ai secolului trecut gândirea era dominată de economiştii clasici, după marea criză a apărut keynesismul, rapid îmbrăţişat de politicieni şi de publicul larg, deoarece promite câştiguri uşoare cu sacrificii minime, prin creşterea îndatorării.

- Slăbirea restricţiilor aplicabile băncilor: creditarea sub orice formă a fost încurajată, prin diluarea standardelor prudenţiale, prin creşterea efectului de pârghie (leverage), prin permiterea ca fiecare bancă să-şi folosească propriul său model de estimare a riscurilor.

- Optimismul tehnologic: în ultimii 50 de ani s-a creat iluzia că geniul tehnic şi tehnologic va găsi soluţii pentru toate problemele omenirii, astfel încât creşterea economică perpetuă este garantată. Aşadar, traiul pe datorie crescândă era justificat de proiecţia unor venituri tot mai mari datorate progresului tehnologic.

- Optimismul financiar: oamenii au ajuns să-şi extrapoleze câştigurile din cei mai buni ani (şi să le consume, ba chiar să se îndatoreze pe baza lor), fără a lua în calcul posibilitatea unor ani mai slabi.

- Politici populiste: de regulă, debitorii au fost/sunt salvaţi de către guverne, astfel încât hazardul moral se răspândeşte rapid.

3- De ce este nocivă supraîndatorarea?

Aşa cum arată Carmen Reinhart şi Ken Rogoff (“This time is different”, 2009), există un punct-limită începând de la care pieţele vor penaliza acumularea de datorie excedentară. Cu cât o ţară are politici mai puţin credibile, cu atât acest punct (exprimat ca procent din PIB) este mai redus.

Pieţele (investitorii) nici măcar nu trebuie să fie bine informaţi cu privire la o ţară: este suficient ca părerile lor subiective să conveargă în sensul neîncrederii (justificate sau nu) pentru a nu mai împrumuta bani ţării respective. Astfel, este suficient un zvon, pentru a crea o panică şi o vânzare precipitată a obligaţiunilor unei ţări supraîndatorate.

Radu Vrânceanu (“The Eurozone Crisis and the future of Europe”, 2014) arată cum suspiciunea privind incapacitatea de plată a unei ţări în viitor (în anul n) poate afecta deciziile investitorilor chiar din primul an (aceştia nu aşteaptă declanşarea crizei înainte de a-şi retrage banii). Investitorii raţionali intrapolează dinspre viitor spre prezent riscul de default şi îşi „scurtează” poziţiile pe statele considerate a fi vulnerabile.

4- Cum de mai primesc credit ţările supraîndatorate?

Toate ţările lumii au datorii, dar unele sunt creditori neţi (activele pe care le au în străinătate depăşesc pasivele pe care le au faţă de străinătate), în timp cel altele sunt debitori neţi (au datorii mai mari decât sumele de încasat).

Investitorii judecă ţările după poziţia netă a acestora (active minus pasive). Cel mai bun exemplu este Marea Britanie, care are datorii totale de circa 250 la sută din PIB, dar are creanţe asupra străinătăţii de circa 560 la sută din PIB britanic(!!!) (Sursa: “The Economist”, 10-16 ian.2015).

Majoritatea economiilor din OECD au creanţe foarte mari, care le diminuează sau le anulează datoriile foarte mari. Chiar şi Grecia are active în străinătate reprezentând circa 90 la sută din PIB elen.

Dintre ţările emergente, cele care şi-au creat fonduri suverane pe baza economisirii interne (China) sau pe baza veniturilor din hidrocarburi (Arabia Saudită) pot fi creditori neţi, astfel încât capacitatea lor de a se îndatora suplimentar este foarte mare.

Cu totul diferită este situaţia României, care aproape că nu are active externe. Ca atare, extravaganţele de supraîndatorare care îi sunt permise unei mari puteri economice nu îi sunt permise unei ţări emergente obişnuite.

5- Consideraţii privind România

Având foarte puţine creanţe asupra străinătăţii, România nu se poate bucura de nivelul relativ mic al îndatorării externe (104 la sută din PIB), în sensul că nu îşi poate creşte semnificativ gradul de îndatorare.

Este interesant modul în care s-a făcut diminuarea îndatorării în România în perioada 2007-2014, foarte diferenţiat pe sectoare:

- sectorul guvernamental şi-a crescut datoria externă (cu 26 la sută din PIB), pentru a compensa scăderea sau stagnarea datoriei externe din celelalte trei sectoare;

- sectorul gospodăriilor şi-a menţinut nivelul datoriei externe (plus 1 la sută din PIB), reflectând faptul că, în prezent, creditul bancar merge în special către populaţie. Rezultă că impresia generală (amplificată de mass-media) cum că populaţia nu ar mai fi creditată, nu se susţine în realitate, ponderea acestei creditări în PIB crescând marginal.

- sectorul firmelor a cunoscut cea mai mare scădere de datorie dintre toate cele 47 de ţări analizate (minus 35 procente din PIB).

Cum se explică deleveraging-ul uriaş făcut de firme?

- în perioada pre-criză, majoritatea firmelor au luat credit în exces, extrapolând în viitor creşterile cu două cifre ale anilor de boom economic

- o parte semnificativă a acestui credit a fost investită în capital fix (rezultând o supracapacitate de producţie în condiţii de creştere normală) sau în domeniul imobiliar (pierzând valoare de piaţă)

- partea rămasă, investită în capital circulant, pare a fi suficientă pentru nivelurile noi, mai modeste, de producţie.

Într-un cuvânt, deleveraging-ul uriaş al firmelor din România pare a fi un efect al supraîndatorării cu totul exagerate din trecut.

În prezent, firmele se finanţează prin surse mai ieftine decât creditul bancar, precum reţinerea profitului (nedistribuirea de dividende acţionarilor), credit comercial, arierate.

Important este faptul că economia poate creşte şi în absenţa creditării (creditless growth). Subliniem că este vorba de creştere (growth) şi nu doar de revenire (recovery), întrucât nivelul PIB din 2008 a fost depăşit în 2013.

6- Care sunt modalităţile de a scăpa de supraîndatorare?

De-a lungul istoriei, omenirea a experimentat patru modalităţi prin care ţările pot scăpa de supraîndatorare: războiul, hiperinflaţia, ştergerea datoriilor şi represiunea financiară.

Războiul a fost, probabil, cea mai utilizată metodă de a scăpa de datorii. Chiar şi al Treilea Reich avea, în 1939, acumulată o datorie externă uriaşă.

Hiperinflaţia a fost o altă metodă, prin care a fost erodată valoarea nominală a datoriilor. Ea s-a realizat prin tipărire în exces a banilor (după Primul Război Mondial).

Ştergerea datoriilor este metoda cea mai veche, aşa cum rezultă din Biblie (Leviticul, 25). Vechii evrei sărbătoreau, la fiecare 50 de ani, aşa-numitul “an al veseliei”, când toate datoriile se ştergeau.

Represiunea financiară (la care asistăm astăzi) este penalizarea pe ascuns a deponenţilor (prin dobânzi real-negative), cu un transfer de bogăţie către datornici

Într-o lume ideală, nici una din cele patru modalităţi de reducere a îndatorării nu ar trebui sa fie permisă, deoarece generează hazard moral (cei îndatoraţi nu învaţă lecţia cumpătării).

În lumea reală, dintre cele patru modalităţi, unde fiecare reduce valoarea activelor (războiul prin distrugere, hiperinflaţia prin devalorizare, ştergerea datoriilor prin falimentarea băncilor, represiunea financiară prin transferuri netransparente de bogăţie), trebuie ales cel mai mic rău. Acesta pare a fi varianta represiunii financiare, pe care o practică asiduu toate marile bănci centrale ale lumii (Fed, BCE, BoE şi BoJ).

***

Valentin Lazea este economist-șef al Băncii naționale a României. Opiniile prezentate sunt personale şi nu reprezintă poziţia oficială a BNR

Un răspuns

Ii invocati pe Reinhart şi Ken Rogoff, desi studiul lor este criticat „for combining data across centuries, exchange rate regimes, public and private debt, and debt denominated in foreign currency as well as domestic currency, in addition to „statistical errors,” and for lacking a „theory of sovereign currency”: Wray, L. Randall (April 20, 2013). „Why Reinhart and Rogoff Results are Crap”. EconoMonitor. Roubini Global Economics; Goldstein, Steve (April 16, 2013),

si multi altii.

Aveti si alte surse, mai putin disputate?