Anunțul lui Traian Băsescu potrivit căruia România renunță oficial la ținta 2015 ca an în care se face trecerea la euro readuce în discuție problemele pe care le presupune adoptarea monedei unice: avantajele, dezavantajele și riscurile pentru o economie lipsită de competitivitate cum ca a noastră.

Avantajele adoptării euro au fost sumarizate pe scurt într-o formă accesibilă publicului larg de Miroslav Singer, viceguvernator la Banca Națională a Cehiei:

Beneficiile macroeconomice ale trecerii la euro

1. Reducerea riscului de turbulențe monetare și financiare

2.Efect de disciplinare asupra politicilor economice întreprinse

3.Reducerea primei de risc la împrumuturi pentru economiile mai puțin dezvoltate

4.Posibila stabilizare a nivelului dobânzilor pe termen lung.

Trecerea la euro. Beneficiile microeconomice

1.Eliminarea riscului de evoluție a ratei de schimb în raport cu Zona Euro

2.Reducerea costului tranzacțiilor

3.Creșterea transparenței internaționale a prețurilor

4.Creșterea volumului schimburilor externe

Aceste avantaje în ceea ce privește trecerea la euro ar urma să se concretizeze într-o dezvoltare economică mai rapidă, alocarea mai eficientă a resurselor, câștiguri de bunăstare și stabilitate crescută. Și atunci, de ce nu se înfăptuiește mai repede adoptarea monedei unice europene ? Există patru probleme principale, dintre care vom insista numai asupra primelor două.

Costuri și riscuri asociate cu intrarea în Zona Euro

1.Dificultatea de a stabili corect paritatea cu care se face trecerea la euro

2.Pierderea posibilității de a utiliza politica monetară și rata de schimb pentru ajustare în cazul unor șocuri

3.O anumită poziție în politica monetară nu va putea mulțumi toate țările din Zona Euro

4.Posibile asimetrii în transmiterea politicii monetare

Aceste efecte cu potențial negativ pot fi atenuate prin progrese în ceea ce privește sincronizarea cât mai bună cu economiile din Zona Euro ( așa-numita convergență reală, structurală, financiară și ciclică). Trebuie subliniat că îndeplinirea criteriilor de la Maastricht constituie o condiție necesară dar nu și suficientă.

Trecerea la euro. Exemplul Greciei versus exemplul țărilor baltice

Simpla parcurgere a unei perioade de control de doi ani ( mecanismul ERM II), nu ajunge, ideea fiind de a respecta spiritul restricțiilor economice impuse și nu doar litera lor. Ajustarea pentru a corespunde pentru moment poate avea consecințe nefaste pe termen mediu și lung. Cel mai bun exemplu îl constituie Grecia, care a intrat pe ultima sută de metri în formula inițială a Zonei Euro.

Stabilită inițial la o valoare de conversie în euro mai rezonabilă în raport cu forța economică și productivitatea economiei elene ( după cum avea să se demonstreze ulterior) , drahma a avut în ”perioada de carantină” ERM II, o deviație mai mare de șase procente peste paritatea centrală în jurul căreia trebuia să-și demonstreze stabilitatea, cu un maxim de 9%.

Urmare a acestui fapt, drahma a fost reevaluată cu puțin timp înainte de a fixa paritatea de trecere la euro cu 3,5%. Și a rămas la acel nivel, indiferent de tensiunile induse în economie, ceea ce ar fi reclamat o politică bugetară mai prudentă plus o flexibilitate mai mare în restructurarea economiei. Sub presiunea crizei mondiale și pe fondul incapacității de adaptare rapidă, datoria publică a scăpat de sub control.

Trecerea la euro cu o rată de schimb inadecvată forței reale a economiei poate conduce la supraîncălzirea economiei și inflație în cazul subevaluării sau la stagnare economică și deficite persistente de cont curent, cazul Greciei. De reținut, costurile de ajustare rezultate dintr-o rată de schimb supraevaluată sunt semnificativ mai mari decât cele aferente unei rate de schimb subevaluate.

În ce privește pierderea posibilității de a utiliza politica monetară și rata de schimb pentru ajustare în cazul unor șocuri nici nu este nevoie să ne uităm în Zona Euro. Putem vedea evoluția pe care au avut-o țările baltice și Bulgaria, a căror valută națională este legată ( deși nu la o paritate ireversibilă) prin curs fix de euro ( Estonia a și adoptat euro în 2011).

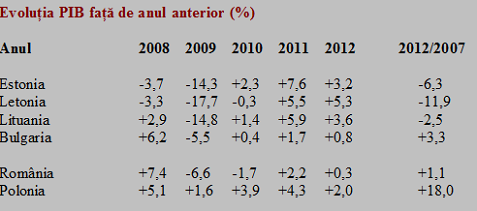

Se poate observa impactul puternic pe care l-a avut criza în țările baltice, puse în imposibilitatea de a contracara reducerea bruscă a fluxurilor străine de capital prin măsuri combinate de politică monetară și de devalorizare a monedei naționale. Ele nu și-au revenit nici acum la nivelul PIB din 2007, în pofida cifrelor de creștere ce par foarte bune pentru 2012.

Se poate observa impactul puternic pe care l-a avut criza în țările baltice, puse în imposibilitatea de a contracara reducerea bruscă a fluxurilor străine de capital prin măsuri combinate de politică monetară și de devalorizare a monedei naționale. Ele nu și-au revenit nici acum la nivelul PIB din 2007, în pofida cifrelor de creștere ce par foarte bune pentru 2012.

Faptul că susținerea populară excepțională a măsurilor de austeritate și consensul politic au propulsat Estonia în Zona Euro ține de mentalitate și de un specific național diferit de al nostru. Asta dincolo de faptul că economia ei este cu un ordin de mărime mai mică decât cea românească și nu avea cum să creeze probleme suplimentare Eurozonei.

Și România

Aflată în poziția de a ajusta brusc deficitul extern cu circa zece procente din PIB, România a reușit să evite un recul mai important, având beneficiul politicii monetare proprii și a cursului de schimb cu flotare controlată. Iar asta în condițiile în care restructurarea a mers destul de lent în economie și administrație. Pentru comparație, am prezentat și situațiile din Polonia și Bulgaria.

Deși sub consiliu monetar, Bulgaria a reușit să se poziționeze similar cu noi și chiar ceva mai bine. Ceea ce spune multe despre realizările noastre față de posibilități. Polonia a păstrat o creștere ceva mai mică decât noi anterior lui 2008, dar sustenabilă prin măsurile de reformă luate. Ea a beneficiat din plin de poziția favorabilă dată de trecerea la euro ( ocupă locul șase în comerțul Zonei Euro).

În condițiile aplicării unor politici monetare și fluctuație a cursului de schimb ( care s-a dus la un moment dat chiar spre 5 zloți spre euro, dar a revenit sub paritatea leu/euro), ea a fost singura țară UE care a evitat recesiunea. În plus, a luat un avans relativ la țările din regiune și recuperat din distanța ce o separă de economiile Occidentale, rezultatul de 18% creștere a PIB în intervalul 2007 – 2012 fiind remarcabil.

Din motive evidente, cel mai clar fiind că deja trebuia să fi intrat în ERM II, anul 2015 nu mai reprezintă o țintă pentru România. Totuși, intervalul de timp urmărit nu poate fi reașezat dincolo de orizontul mediu (2019), pentru că altminteri nu mai reușește să impună eforturile necesare. Nu doar din perspectivă convergenței economice, dar și în ceea ce privește convergența calității instituțiilor publice și a mediului de afaceri.