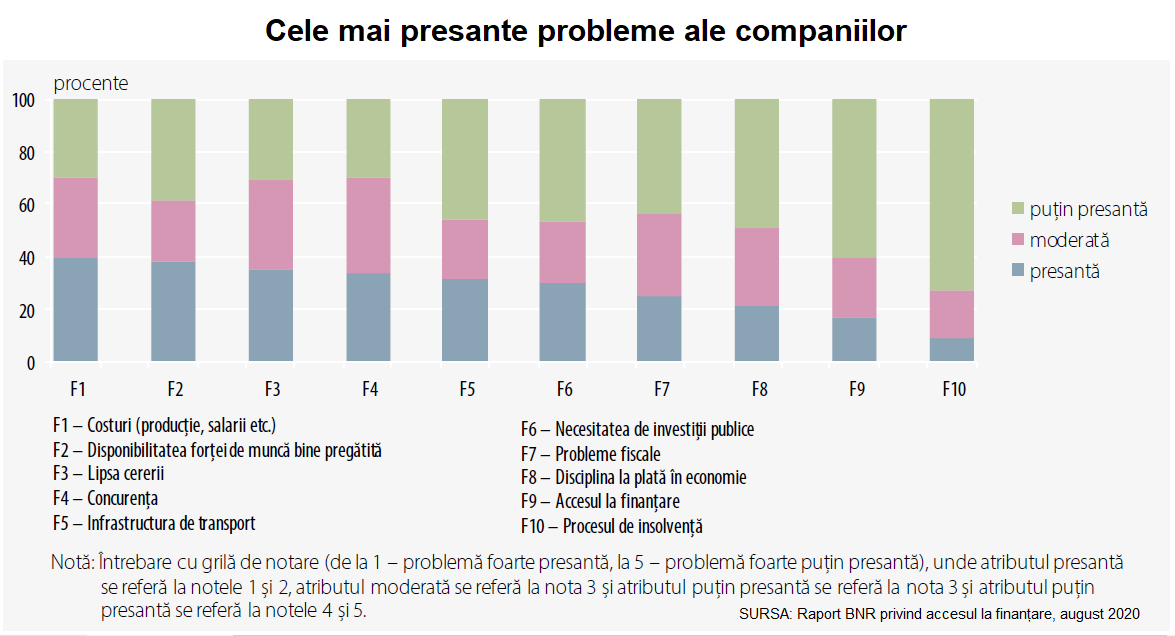

Problemele pe care firmele le-au resimțit cel mai presant în ultimele șase luni sunt costurile de producție și cele cu forța de muncă, disponibilitatea forței de muncă bine pregătite și lipsa cererii, potrivit raportului Băncii Naționale a României (BNR) referitor la sondajul privind accesul la finanțare al firmelor din România.

Problemele pe care firmele le-au resimțit cel mai presant în ultimele șase luni sunt costurile de producție și cele cu forța de muncă, disponibilitatea forței de muncă bine pregătite și lipsa cererii, potrivit raportului Băncii Naționale a României (BNR) referitor la sondajul privind accesul la finanțare al firmelor din România.

În schimb, accesul la finanțare nu reprezintă una din problemele presante ale companiilor. „Acest factor are un impact scăzut sau nici un impact” asupra majorității firmelor (60 %) participante la sondaj.

Sondajul a fost efectuat în luna mai (cu două luni întârziere din cauza epidemiei COVID-19), pe un eșantion de circa 11 000 de companii nefinanciare, reprezentativ la nivel național și regional, potrivit precizărilor BNR.

Cele mai mari griji

Și în septembrie 2019 (când a avut loc sondajul anterior), accesul la finanțare a fost una dintre cel mai puțin presante griji ale antreprenorilor: acum ca și atunci a fost a doua cea mai puțin presantă problemă, în urma infrastructurii de trasport sau a disciplinei de plată în economie.

Cele mai presante probleme ale companiilor sunt, în ordine:

- Costurile (de producție, salarii etc.);

- Disponibilitatea forței de muncă bine pregătite:

- „Rezultatele sondajului indică faptul că tensiunile de pe piața muncii persistă, ca urmare a unei necorelări parțiale între cererea și oferta de muncă, pe fondul decalajului dintre calificarea salariaților și nevoile angajatorilor”, spune BNR.

- Lipsa cererii:

- „Lipsa cererii este o problemă în creștere față de sondajul anterior, ca urmare a temperării semnificative a cererii de consum pe fondul măsurilor necesare de restricție impuse de autorități în rândul populației, pentru a preveni răspândirea epidemiei”

- Concurența

- Infrastructura de transport

- Necesitatea de investiții publice

- Probleme fiscale

- Disciplina la plată în economie:

- deși doar 51% o consideră o problemă presantă, „disciplina laxă la plată reprezintă o vulnerabilitate structurală a economiei românești, având în vedere sumele cu întârzieri la plată față de partenerii comerciali nebancari” (9% din PIB în 2018”, potrivit BNR.

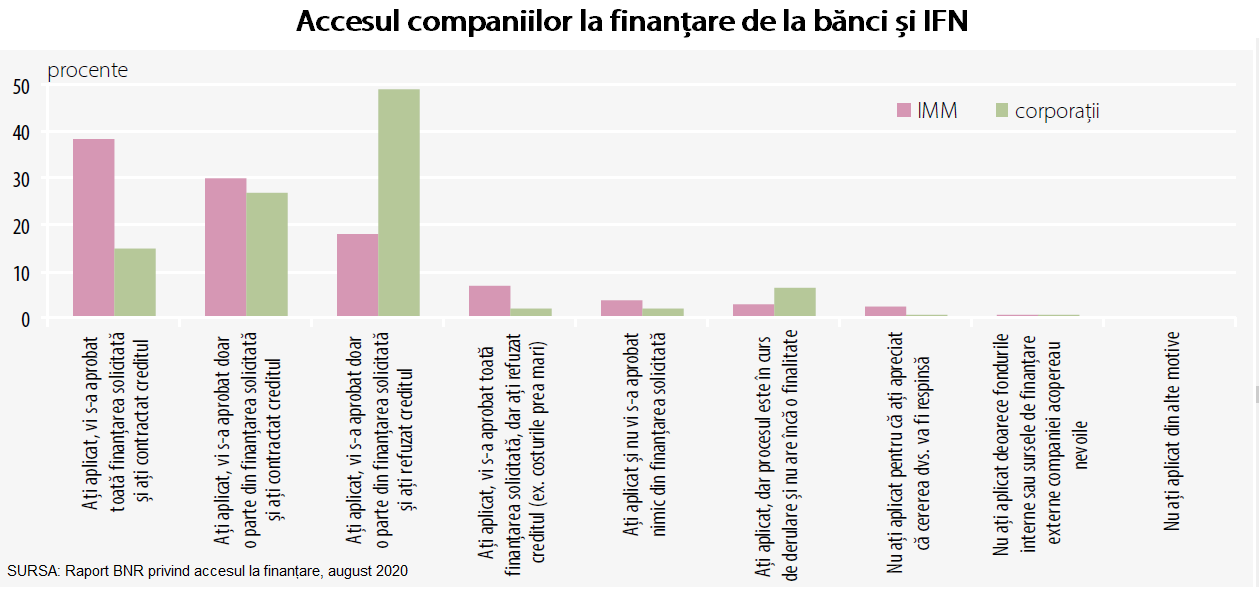

Apetit la fel de redus pentru credite / creditare

„Ponderea companiilor care nu au apelat la creditare de la bănci și la IFN se menține la un nivel ridicat, de 75%, totuși în ușoară scădere față de exercițiul precedent. Doar 18% din companii au apelat la astfel de finanțare și au primit aprobarea pentru toată suma solicitată, acceptând condițiile și costurile creditului”, spune raportul BNR aferent sondajului.

Acum, ca și acum un an, rezultatele sondajului indică inadecvarea reciprocă dintre cererea companiilor și oferta băncilor și unele și celelalte arătându-se mai degrabă resemnate cu această situație.

Doar pentru 39% din IMM-uri a fost aprobată întreaga sumă solicitată, fiind acceptate condițiile și costurile creditului, respectiv pentru 15% dintre corporații.

În schimb, a fost refuzată oferta bancară de a se aproba doar o parte din suma cerută în cazul a 18% din IMM-uri și pentru 48% din corporații.

BNR spune că faptul că firmele consideră că impactul asupra lor al accesului la finanțare este scăzut sau zero „este datorat nivelului scăzut de intermediere financiară în cazul companiilor”.

Criza găsit accesul la finanțare prea dificil, ca să-l mai înrăutățească prea mult

Sondajul nu arată o modificare relevantă a apetitului pentru credite din cauza pandemiei. Cu ocazia sondajului efectuat în septembrie 2019, circa 72% nu ar fi luat credite.

Problemele crizei coronavirus doar s-au adăugat problemelor mai mari, fundamentale, ale accesului la finanțare, dintre care cea mai mare este teama de incapacitatea de plată a datoriei.

În sondajul realizat în septembrie 2019 (și publicat în decembrie), era citată explicația majorității companiilor care spuneau că nu ar lua credite bancare „indiferent de costul acestora, deoarece intenționează să își reducă gradul de îndatorare”și, de altfel, nici nu ar avea nevoie de finanțare.

În sondajul din mai (publicat acum) principala sursă de finanțare declarată de companii este reinvestirea profitului/vânzarea de active, ceea ce înseamnă tot fugă de credit bancar.

Altfel că este aproape neschimbată percepția companiilor nefinanciare asupra termenilor și condițiilor aplicate de bănci și IFN.

Companiile preferă creditul comercial, sau să-și vândă din active

Sursele principale de finanțare utilizate de companii au rămas cele interne, „acestea devenind mai importante în acest interval decât resursele externe, în principal datorită avansului substanțial înregistrat de reinvestirea profitului și vânzarea de active”.

„Analiza surselor de finanțare ale companiilor afectate de pandemie arată faptul că atât sectoarele puternic afectate (de criza coronavirus, n.r.), cât și cele afectate moderat, nu se bazează într-o proporție foarte mare pe creditele interne, de la bănci și IFN.

Valoarea acestora reprezintă 8 % din pasiv (asemănător mediei la nivelul ansamblului companiilor nefinanciare), similar sectoarelor cu impact mediu (9 la sută)”, spune raportul citat.