Banca Națională a României (BNR) „nu poate susţine” completarea Ordonanței Guvernului 13/2011 privind dobânda legală remuneratorie penalizatoare și plafonarea dobânzii la credite, potrivit unei scrisori adresate președintelui Comisiei economice din Camera Deputaților, de Mugur Isărescu, guvernatorul băncii centrale.

Banca Națională a României (BNR) „nu poate susţine” completarea Ordonanței Guvernului 13/2011 privind dobânda legală remuneratorie penalizatoare și plafonarea dobânzii la credite, potrivit unei scrisori adresate președintelui Comisiei economice din Camera Deputaților, de Mugur Isărescu, guvernatorul băncii centrale.

Totodată, BNR propune o „metodologie pentru determinarea plafoanelor ce ar putea fi aplicate ratei DAE, elaborată la nivelul Băncii Naţionale a României pornind de modele aplicate de alte state europene şi adaptate specificului sectorului financiar-bancar românesc.

„Considerând faptul că în anumite situaţii bine definite pot apărea distorsiuni ale funcţionării mecanismelor de piaţă, fiind necesară instituirea unor măsuri excepţionale, BNR își manifestă disponibilitatea de a colabora cu structurile parlamentare și cu autoriățile relevante pentru reglementarea judicioasă a problematicii în discuţie, prin introducerea unor praguri de dobândă stabilite pe baza unor criterii funcţionale, care să nu creeze efecte disruptive asupra pieţei financiare”, spune documentul citat.

Pe de altă parte, BNR consideră că se pot „crea confuzii în aplicarea proiectului de modificare a OUG 50/2010 în sensul limitării sumei pe care o poate percepe cesionarul unei datorii „de la debitorul care are calitatea de consumator la dublul sumei plătite cedentului”.

Plafonarea DAE

Metodologia propusă de BNR de stabilire a unor limite maxime aale ratelor de dobândă pentru instituțiile de credit este fundamentată pe principiile:

I. Stabilirea unui nivel maxim al ratelor de dobândă se va face o singură dată, la momentul acordării creditului.

„Ca urmare a faptului că ulterior acordării unui credit, rata dobânzii rămâne fixă pe toată durata rambursării acestuia (în cazul creditelor cu dobândă fixă) sau poate suferi modificări exclusiv ca urmare a variației indicelui de referință (în cazul creditelor cu o rată a dobânzii variabilă), instituția de credit nu va putea, în mod unilateral, modifica marja în sensul creșterii acesteia”, spune metodologia citată.

Nivelul marjei stabilite contractual la momentul acordării unui credit nu poate fi majorat. O eventuală creștere a indicelui de referință, cu efecte asupra costului de finanțare, este consecința directă a modificării condițiilor de piață dictate de cadrul macroeconomic și constituie o reflecție a politicii monetare.

II. Restricțiile privind un nivel maxim al ratelor de dobândă ar trebui făcută prin reglementarea unui plafon al DAE

Această abordare „permite limitarea nivelului costurilor totale inițiale ale creditului”. DAE este un indicator care permite compararea la momentul acordării unui credit a costurilor totale inițiale suportate de consumator.

III. Plafoanele trebuie implementate diferențiat pe monede și tipuri de credite.

„Nivelul de segmentare a creditelor în tipologia consum și locuințe (similar ratelor DAE pentru creditele noi publicate de BNR) este insuficient pentru gruparea omogenă din punct de vedere al riscului.

Plafoanele trebuie implementate diferențiat pe monede (lei, valută), iar „subcategoriile vizate de metodologie sunt:

- i) credite pentru locuințe;

- ii) credite de consum negarantate (inclusiv credite de tip descoperit de cont);

- iii) credite de consum de tip card de credit (pentru care nu se impune amortizarea principalului într-un interval de timp stabilit contractual sau pentru care amortizarea principalului este prevăzută după un interval de timp, supunând instituția de credit la un risc de credit considerabil mai ridicat decât cel specific creditului de consum negarantat);

- iv) credite de consum garantate.

Astfel, rezultatul metodologiei ar determina folosirea unor praguri maxime al DAE aplicabile în cel de-al doilea trimestru al anului 2018:

- între 8,69% (credite pentru locuințe) și 40,96% (credite de tip card de credit) pentru denominarea în lei,

- între 6,57% (credite de consum garantate) și 17,52% (credite de tip card de credit), pentru creditele denominate în valută.

Este nevoie să se aibă în vedere și următoarele:

- Aplicarea unui plafon asupra ratei DAE este posibilă doar în cazul creditelor noi, întrucât indicatorul DAE se determină exclusiv la acordare pentru evidenţierea diferenţelor de costuri între credite şi pentru compararea produselor de creditare.

- Diferenţierea plafoanelor impuse asupra ratelor DAE trebuie realizată în funcţie de caracteristicile şi riscurile specifice produselor de creditare, ce nu se limitează doar la separarea între credite ipotecare şi credite de consum.

- Tipologia creditelor de consum încorporează o plajă extrem de variată în funcţie probabilitatea de nerambursare specifică produsului sau de pierderea care ar fi consemnată de instituția de credit în eventualitatea nerambursării, pierdere ce depinde de modul de garantare a creditelor. Diversele scheme de rambursare induc și riscuri diferenţiate din perspectiva lichidităţii.

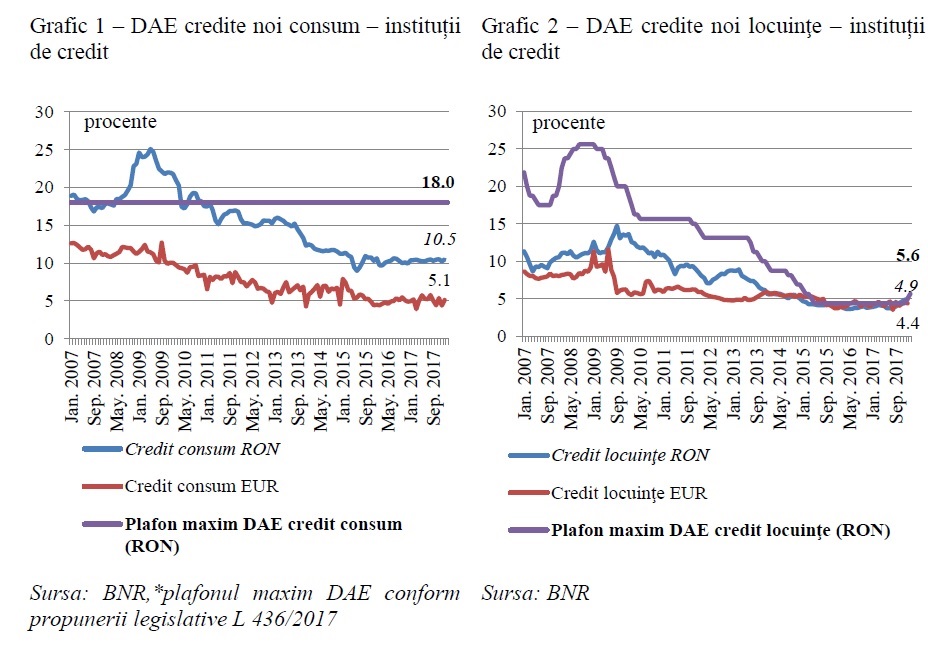

Metodologia include și grafice conținând „informaţii oferă o imagine a costurilor curente la nivelul sectorului bancar românesc şi sunt asociate indirect politicii monetare a BNR”.

IV. „Stabilirea periodică (trimestrială) a plafoanelor DAE foloseşte o formulă de calcul clară”

Formula de calcul „presupune aplicarea unor multiplicatori asupra ratelor medii ale DAE publicate de BNR pentru ultima lună a trimestrului anterior, diferențiați în funcţie de moneda de denominare a creditului şi tipul creditului”.

Plafoanele determinate presupun aplicarea unor coeficienți asupra nivelului dobânzii anuale efective medii publicate de BNR pentru creditele de consum și creditele pentru locuinţe. Coeficienții aplicați au fost selectați prin observarea valorii maxime a raportului dintre percentila 95 a distribuţiei ratei DAE pentru creditele nou acordate trimestrial şi rata medie a DAE publicată de BNR pentru ultima lună a trimestrului anterior observației.

BNR cere neapărat o analiza de impact

Potrivit analizei de impact realizate de BNR, efectul potențial al aplicării pragurilor propuse prin această metodologie BNR în cazul creditelor acordate în perioada 2016-2017 asupra solvabilității este unul marginal, pierderea înregistrată de bănci echivalând cu 0,02% din fondurile proprii în anul 2016 și 0,03% din fondurile proprii în anul 2017.

Plafonarea ratelor de dobândă la creditele bancare sau non-bancare este întâlnită în 14 state1 ale Uniunii Europene, scopul fiind, în special, protejarea consumatorilor din perspectiva solicitării unor dobânzi excesive.

Între aceste 14 state ale Uniunii Europene, 11 stabilesc plafoane asupra DAE. Astfel:

- i) 9 ţări prezintă plafoane asupra ratei DAE în cazul creditelor acordate de sectorul bancar (Belgia, Estonia, Franţa, Germania, Italia, Olanda, Portugalia, Spania, Slovacia),

- ii) 2 țări prezintă plafoane referitoare la rata DAE aplicabilă creditelor acordate sectorului nebancar sau entităţilor moneylenders (Slovenia, Irlanda),

- iii) o ţară prezintă plafoane asupra ratei maxime de dobândă pentru capital (Polonia),

- iv) 2 ţări prezintă plafoane absolute asupra ratei de dobândă la creditele nebancare, fie sub formă absolută, fie guvernate de diverse excepţii (Grecia, Malta).