Băncile consideră că riscul nerambursării creditelor companiilor și ale persoanelor fizice a crescut în primul trimestru direct la nivelul maxim, „sever”, de la nivelul „moderat ”.

Băncile consideră că riscul nerambursării creditelor companiilor și ale persoanelor fizice a crescut în primul trimestru direct la nivelul maxim, „sever”, de la nivelul „moderat ”.

Evoluţia riscului de nerambursare a sărit peste treapta „ridicat”, potrivit sondajului Băncii Naționale a României (BNR), la care au participat cele mai mari 10 bănci din sistem după valoarea activelor.

Băncile participante dețin circa 86% din activele totale ale sectorului bancar înregistrate la sfârşitul lunii martie 2020, potrivit raportului BNR.

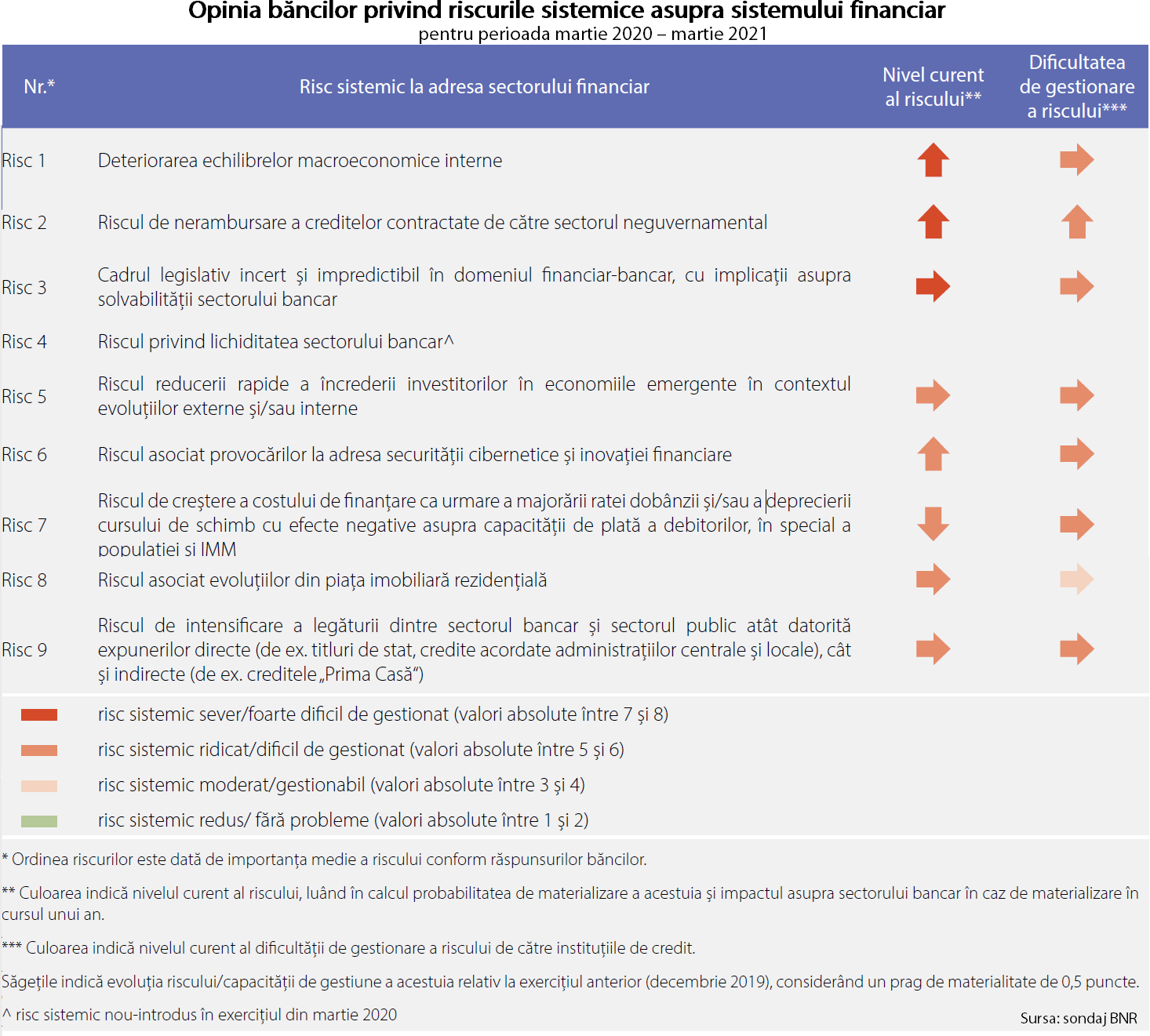

Alte două riscuri severe au mai fost identificate:

- deteriorarea echilibrelor macroeconomice interne , de asemenea în creştere, și, pe locul 3,

- cadrul legislativ incert și impredictibil în domeniul fi nanciar-bancar, în stagnare faţă de trimestrul anterior.

Acestor riscuri li se alocă o probabilitate de apariție foarte ridicată și sunt considerate dificil de gestionat.

Riscul de „deteriorare a echilibrelor macroeconomice interne” „ își consolidează poziția de cel mai semnifi cativ element generator de risc sistemic, acesta antrenând efecte și asupra celorlalte vulnerabilități”, spune BNR.

Percepția băncilor asupra diferitelor riscuri este similară cu cea a BNR , prezentată în cea mai recentă ediţie a raportului privind stabilitatea sistemului financiar.

(Citiţi şi: „Raport asupra stabilității financiare: Două noi riscuri sistemice severe văzute de BNR”)

BNR ridica de asemeni două riscuri la gradul maxim, „sever”, ptrintre care şi „deteriorarea echilibrelor macroeconomice”, după ce, în decembrie nu identifica decât riscuri „ridicate”.

BNR nu consideră că este sever riscul de nerambursare ci „doar” ridicat.

Pe de altă parte, în evaluarea băncilor, riscul privind lichiditatea sectorului bancar este nou-introdus și ocupă locul 4 în harta riscurilor, după importanță, fiind încadrat în aceeași categorie cu riscul asociat reducerii încrederii investitorilor în economiile emergente.

„Din punct de vedere al nivelului, se observă o ușoară înăsprire în cazul riscului asociat inovației financiare, atât din perspectiva probabilității de apariție, cât și a impactului asupra sectorului bancar, coroborată cu o reducere marginală a nivelului riscului asociat creșterii costului de fi nanțare”, spune raportul BNR.

Capacitatea de gestionare a riscurilor de nivel ridicat se menține relativ neschimbată față de exercițiul anterior.

Efect de scurtă durată al amânării ratelor la credite

Băncile consideră că ratele de neperformanță vor înregistra o creștere ca urmare a pandemiei, după încheierea perioadei în care debitorii au posibilitatea de amânare a plații ratelor scadente. Magnitudinea aestei creșteri va depinde de repornirea activității economice.

Altfel, efectul pozitiv al OUG nr. 37/2020 de amânare a ratelor la crdite asupra capacității de plată a debitorilor este „așteptat să fie de scurtă durată”.

Suplimentar față de riscurile incluse în Chestionarul privind riscurile sistemice, au fost identifi cate următoarele trei elemente:

- riscul de menținere a unei evoluții modeste a activității de creditare a sectorului companiilor nefi nanciare – probabilitate ridicată;

- riscul de pierderi provocate de interpretări excesive ale cadrului normativ aplicabil activitățiii bancare de către autoritățile publice cu atribuții de control – probabilitate ridicată;

- riscul provenind din creșterea accelerată a creditării populației – probabilitate foarte redusă.

Așteptările băncilor legate de creșterea economică în România indică o contracție de până la 6% în anul 2020, urmată de „o revenire în teritoriul pozitiv în 2021”.