Cei care monitorizeaza atent piata titlurilor de stat din Romania si in primul rand piata primara, adica licitatiile desfasurate prin BNR, au constatat o tendinta interesanta, poate chiar ingrijoratoare. Emisiunile de titluri de stat romanesti denominate in lei se bucura de un interes in scadere din partea investitorilor si bancilor la preturile actuale.

Cei care monitorizeaza atent piata titlurilor de stat din Romania si in primul rand piata primara, adica licitatiile desfasurate prin BNR, au constatat o tendinta interesanta, poate chiar ingrijoratoare. Emisiunile de titluri de stat romanesti denominate in lei se bucura de un interes in scadere din partea investitorilor si bancilor la preturile actuale.

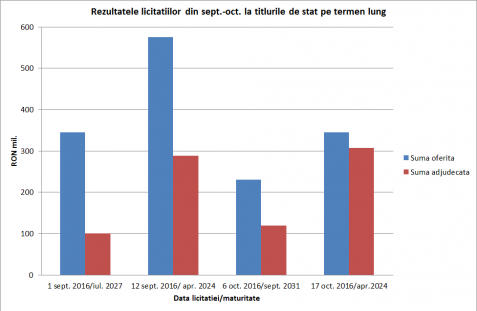

Licitatii desfasurate pe 1 si 12 septembrie sau 6 si 17 octombrie au facut ca statul roman sa obtina sume semnificativ mai mici decat cele planificate. Mai mult, raportul dintre totalul sumei oferite in raport cu suma propusa spre finantare (bid to cover ratio) a fost si el relativ modest, raportat la valorile istorice. Toate aceste emisiuni au avut un lucru in comun: maturitatile lungi. Avand termene de rambursare de 11 ani, 7 ani si 7 luni, 15 ani si, respectiv, 7 ani si 6 luni, ar fi trebuit sa ajute la diversificarea orizontului de finantare a bugetului Romaniei.

Concluziile sunt doua: interesul investitorilor pentru titluri de stat cu maturitati lungi este in scadere, iar cei care totusi liciteaza, solicita dobanzi in crestere, pe care statul roman nu este inca dornic sa le plateasca. Din ce cauza?

Ca de obicei, motivatia nu este unica, existand mai multe explicatii. In primul rand, contextul international. Pe pietele obligatiunilor guvernamentale asistam la o schimbare de tendinta, randamentele cerute fiind in crestere. Motivatiile difera.

Pe de o parte, devalorizarea accelerata a lirei sterline face ca expectatiile inflationiste sa fie in crestere in Marea Britanie, in timp ce Fed-ul din S.U.A. semnaleaza intentia de a intra intr-un ciclu de crestere a dobanzilor.

Pe de alta parte, Banca Centrala din Japonia si Banca Centrala Europeana par sa se apropie de sfarsitul programelor de relaxare cantitativa (tiparirea de bani), in conditiile in care balanta dintre riscurile si beneficiile unor astfel de programe pare sa fie din ce in ce mai discutabila.

Sa adaugam la aceasta riscul in crestere adus de politicile populiste care isi fac loc in tot mai multe tari dezvoltate sau impredictibilitatea tabloului politic in tari precum S.U.A., Marea Britanie, Italia, Germania si Franta.

In aceste conditii, nervozitatea investitorilor este in crestere, fiindu-le teama sa nu fie printre ultimii care parasesc corabia obligatiunilor guvernamentale. Astfel, unul dintre consultantii economici ai PIMCO, cel mai mare fond de obligatiuni din lume, spunea, citat de Reuters, ca “pietele au fost sedate de mediul dobanzilor mici si de bancile centrale pesimiste. Aceasta paradigma va fi testata in curand”.

Dar dincolo de elementele de context, care fac ca interesul investitorilor pentru titlurile de stat romanesti cu maturitati lungi sa fie in scadere, exista si specificitati locale, care conduc in acesta directie. Trebuie explicat faptul ca impactul corelatiei negative intre randamentul si pretul obligatiunilor (daca randamentul scade, pretul creste si invers) este cu atat mai mare intr-un portofoliu cu cat maturitatile sunt mai lungi. Cu alte cuvinte, daca ai dubii in ce priveste evolutiile viitoare ale dobanzilor/preturilor obligatiunilor, nu iti doresti sa ai un portofoliu cu o maturitate lunga, ci, dimpotriva, incerci sa ti-o reduci.

Asta inseamna ca vinzi sau nu mai cumperi obligatiuni cu maturitati lungi si le cumperi pe cele cu maturitati scurte sau cel mult medii. Este o abordare pe care o au si multi investitori romani, care prefera o pozitie mai putin riscanta/volatila prin micsorarea maturitatii.

La urma urmei, contextul economic si politic intern are un profil de risc in crestere. Apropierea alegerilor duce la decizii care, din punct de vedere economic, produc ingrijorare chiar daca economia creste cu cele mai inalte rate din Europa.

Un prim set de ingrijorari este legat de evolutia deficitului bugetar, in conditiile in care tavalugul deciziilor populiste risca sa duca la depasirea limitei de 3% prevazuta in tratatul de la Maastricht, ca sa nu mai vorbim de deja depasitul deficit structural limita de 1% la care Romania s-a angajat prin compactul fiscal european.

Mai mult, Cutia Pandorei pare sa fi fost deschisa pentru legiferari arbitrare, care ignora fundamentele de functionare ale pietelor financiare. In aceste conditii orice pare posibil, iar investitorii reflecta in dobanzile cerute perceptiile lor de risc in crestere. Pana la urma daca conversia CHF a fost doar o uvertura ?

Iar daca numarul privilegiatilor care au avut CHF si ii vor schimba la curs istoric este mic, in cazul celor care s-au imprumutat in euro situatia se schimba fundamental, iar impactul unei eventuale conversii va fi in mod cert scaderea rezervelor de valuta ale BNR.

Explicatia este simpla si ignorata de avocatii conversiilor. Schimbarea monedei creditelor de la valuta la RON va obliga bancile comerciale sa faca o schimbare de structura similara si pe partea de pasive, de unde isi obtinusera finantarea pentru creditele in valuta. Avand in vedere ca clientii le vor plati doar lei si nu valuta, bancile se vor trezi dintr-odata cu un risc valutar care va trebui limitat prin achizitionarea de valuta pentru rambursarea liniilor de credit si micsorarea in oglinda a expunerii valutare si pe partea de pasive.

Aceasta inseamna ca toate bancile se vor indrepta, cu mic cu mare, spre piata valutara, pentru a-si ajusta riscul valutar, iar acolo BNR va trebui sa ofere valuta pentru a impiedica o devalorizare a leului. Aceasta va insemna ca BNR va vinde din rezerve si, probabil, va stimula dobanzi interbancare mai mari. Niciuna dintre aceste evolutii nu sunt de bun augur pentru dobanzile titlurilor de stat. Dupa cum pot reprezenta si o sursa a devalorizarii leului, motiv pentru care investitorii straini prefera sa isi reduca pozitiile inca de pe acum.

***

Radu Crăciun este președinte și director general al BCR Pensii – mai multe analize pot fi citite pe blogul personal