Intr-o discutie avuta inainte de emiterea Ordonantei de urgenta (OUG) care aduce o serie de taxe si impozite noi, o persoana importanta imi spunea: „Sa presupui ca o decizie politica va fi anulata total in urma unor argumente tehnice este de neconceput. Asa ceva nu s-a mai intamplat”.

Intr-o discutie avuta inainte de emiterea Ordonantei de urgenta (OUG) care aduce o serie de taxe si impozite noi, o persoana importanta imi spunea: „Sa presupui ca o decizie politica va fi anulata total in urma unor argumente tehnice este de neconceput. Asa ceva nu s-a mai intamplat”.

Exista o singura problema. Economia functioneaza totusi pe baza unor legitati economice, a unor reguli carora nu prea le pasa de politica, ci mai mult de legea cererii si ofertei, randamentul utilizarii capitalurilor, profitabilitate si alte cateva „nimicuri”.

Evolutia bursei a demonstrat-o cu prisosinta, cred.

Sa incepem cu bancile. Si nu cu cele comerciale, ci cu Banca Centrala, BNR. Stabilirea de catre guvern a unei rate ROBOR de 2%, considerata a fi „normala”, reprezinta o imixtiune grava in politica monetara teoretic independenta a BNR. Confruntata cu o inflatie in crestere, reactia logica, de manual, a BNR va fi sa creasca dobanda de politica monetara, cu atat mai mult cu cat astazi este mai mica decat rata inflatiei, deci este real negativa.

O astfel de masura insa va duce si la o realiniere a dobanzilor de pe piata interbancara ROBID (dobanda la care bancile plaseaza depozite) si ROBOR (dobanda la care bancile crediteaza alte banci). Regula jocului este ca acestea sa ramana ancorate in preajma dobanzii de politica monetara, incadrand-o pe aceasta. Problema este ca OUG face ca, pe masura ce ROBOR creste urmand dobanda de politica monetara, gradul de impozitare in crestere sa diminueze substantial profitabilitatea bancilor comerciale.

Cu alte cuvinte, deciziile de politica monetara ale BNR vor duce la micsorarea profitabilitatii sistemului bancar din Romania si, la limita, la disparitia unor banci. Cat de independenta si eficienta in lupta impotriva inflatiei va mai putea fi politica monetara a BNR, stiind ca, in calitate de Banca Centrala, va contribui la slabirea sistemului a carui stabilitate este chemata sa o vegheze?

Dar aici mai merita adaugat un element. Ce se intampla acum este si consecinta abordarilor „neortodoxe” cu care BNR ocazional s-a mandrit in trecut. Ani de zile ROBOR a fost intr-adevar decuplat de dobanda de politica monetara in mod voit de catre BNR. Si ROBID si ROBOR au fost multa vreme semnificativ mai scazute decat dobanda de politica monetara, reducand-o pe aceasta din urma la un rol simbolic.

Scandalul cresterii ROBOR in acest an, dar si decizia din OUG, arata, in opinia mea, ca politicul a considerat aceasta anomalie o stare de normalitate. Iar decuplarea dobanzilor interbancare de dobanda de politica monetara si crearea asteptarilor nerealiste asociate este o decizie a BNR ale carei consecinte, iata, le vedem reflectate astazi.

In ce priveste bancile comerciale, sa remarcam un lucru care este de fapt o concluzie a celor explicate mai sus. Taxa pe care bancile comerciale o vor plati este o taxa pe inflatie. Un fenomen produs tocmai de politicile economice ale guvernului. Explicatia rezida in faptul ca, pe masura ce inflatia va creste, dobanzile ar trebui sa o urmeze, departandu-se de rata de 2% stabilita arbitrar de OUG. Astfel, impozitele platite de banci vor fi in crestere.

Dar vor exista presiuni inflationiste? Dupa cum stim, ele exista deja. In plus, daca ne uitam la masurile fiscale similare luate in tari precum Ungaria sau Polonia, majorarile de taxe pentru companii au sfarsit prin a fi reflectate in 1-2 ani in preturi. Adica, in inflatie.

In ce priveste schimbarile de strategie ale bancilor, consecintele nu sunt greu de anticipat, cuvantul de ordine fiind logic: limitarea impactului asupra profitabilitatii. Iar acest obiectiv va fi atins in primul rand prin managementul costurilor. In cazul nostru, prima atentie se va da taxei in sine, care, pentru a fi micsorata, va presupune reducerea bazei de raportare, adica a valorii activelor. Ma astept deci ca bancile sa evalueze solutiile pe care le au in directia micsorarii activelor din bilantul lor.

Asta va insemna scaderea interesului in directia atragerii de economii ale populatiei, mai ales avand in vedere ca valoarea depozitelor este substantial mai ridicata decat cea a creditelor acordate. In aceste conditii, ne putem astepta la dobanzi in scadere oferite pentru atragerea de economii, ceea ce inseamna ca inflatia in crestere va musca si mai mult din valoarea reala a economiilor populatiei. Prin urmare, probabil ca va exista un numar in crestere de romani care vor prefera sa isi tina banii „la saltea”.

Pe partea de active ale bancilor, ma astept ca o prima analiza sa se refere la titlurile de stat aflate in portofoliu, bancile comerciale din Romania avand printre cele mai mari expuneri din Europa la aceste instrumente. Reducerea expunerii ar fi o cale rapida de micsorare a valorii activelor, consecintele fiind insa suportate de bugetul de stat. O scadere a expunerii bancilor la finantarea bugetului prin titluri va face bugetul mult mai dependent de finantarea externa, expunand in paralel si piata valutara la volatilitatea sentimentului investitorilor straini. In plus, scaderea cererii va face ca dobanzile platite de statul roman sa fie in crestere.

In acelasi timp, bancile isi vor reanaliza costurile operationale si de profitabilitate a canalelor de distributie plecand de la noua stacheta, mai inalta, stabilita de taxa pe active. Aceasta inseamna ca retelele de distributie vor fi reduse, ducand la o accesibilitate mai scazuta a serviciilor bancare. In acelasi timp, profitabilitatea produselor bancare va fi analizata si ea in noile conditii, ceea ce va insemna ca anumite categorii de clienti si de produse vor fi filtrate. Per ansamblu, gradul de intermediere bancara (active/PIB) probabil se va plafona sau chiar va scadea, de la valori deja inferioare regiunii, ca sa nu mai vorbim de UE, ingreunand accesul economiei si al persoanelor la finantare. Prin ricoseu, ma astept ca cresterea economica sa aiba in final de suferit, cu o mentiune speciala pentru piata imobiliara, principala beneficiara a creditelor ipotecare.

In paralel, confruntate deja cu concurenta fintech-urilor, a digitalizarii serviciilor bancare, probabil ca o serie de banci vor accelera acest proces, care va aduce cresteri de eficienta importante. In contextul creat de ordonanta, ma astept ca bancile mari sa fie intr-o pozitie mai buna pentru a naviga in aceste ape tulburi si involburate decat bancile mici, pentru care supravietuirea se anunta a fi mai dificila.

In ce priveste administratorii fondurilor de pensii private, acestora tocmai le-a fost montata o „bomba atomica” cu ceas. Aceasta provine dintr-un paragraf care s-a bucurat de mult mai putina atentie decat ar fi meritat si care specifica faptul ca marimea capitalului trebuie sa reprezinte 10% din valoarea contributiilor intrate in fondul aflat in administrare.

Este o prevedere-bomba pentru ca de ea va depinde existenta in viitor a pilonului 2. De data aceasta, amenintarea nemaifiind de a fi desfiintat explicit, ci de a fi desfiintat implicit, prin modificarea conditiilor de afaceri intr-o asemenea masura incat actionarii ar putea decide ca este mai rezonabil economic sa paraseasca Romania, chiar daca nu si-au recuperat investitiile initiale facute.

Acest context este produs de noile conditii de capitalizare cerute administratorilor, care, dincolo de faptul ca sunt absurde, sunt foarte greu de inteles ca motivatie economica. In timp ce toate celelalte masuri fiscale prevazute de ordonanta sunt destinate cresterii veniturilor bugetare, cerintele excesive de capital pentru administratori nu au o astfel de motivatie. Si nici nu e clar ce alta motivatie pot sa aiba.

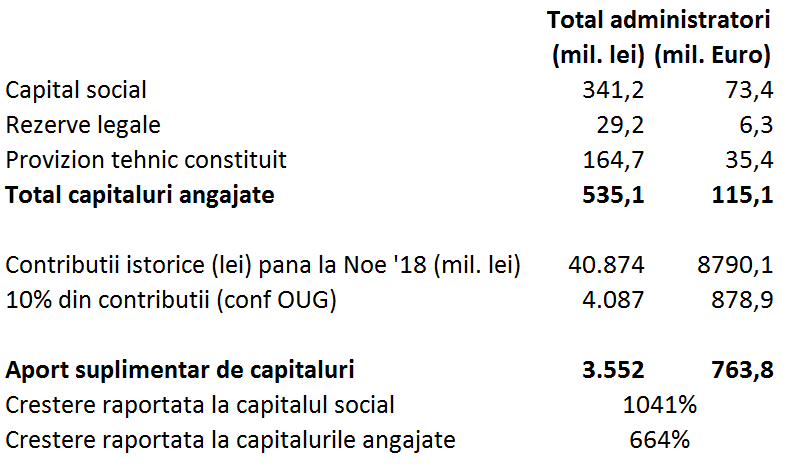

Pentru a intelege despre ce vorbim, prezint mai jos un tabel cu niste date orientative plecand de la situatiile financiare raportate de administratorii fondurilor de pilon 2 la sfarsitul lui 2017.

Pentru a pune lucrurile in perspectiva, conform datelor APAPR, de la venirea in Romania, in 10 ani, administratorii au realizat profituri cumulate de mai putin de 400 de milioane de euro, iar acum ar trebui sa aduca majorari de capitaluri de aproape 800 de milioane .

Un indicator cheie al deciziei de a investi intr-o tara este randamentul capitalului investit (Return on Equity) care este comparat cu riscul investirii in tara respectiva. In contextul dat de OUG, ROE al actionarilor care au investit in sectorul pensiilor private din Romania se va prabusi. Pe de o parte din cauza multiplicarii cu pana la 10 ori a capitalului impus de lege, iar, pe de alta parte, din cauza profitabilitatii mai mici ca urmare a micsorarii comisioanelor.

Vreau sa fiu foarte clar. Modificarea este atat de dramatica, incat este posibil ca multi actionari ai firmelor de administrare sa isi puna extrem de serios intrebarea daca se mai justifica prezenta lor in Romania. Asta va duce la situatia, cu siguranta nedorita de guvernanti, in care sistemul de pensii private obligatorii din Romania ar putea fi afectat de lipsa de apetit a administratorilor pentru a continua un business case fara logica economica.

In timpul campaniei din 1965 pentru functia de Guvernator al statului California, Ronald Reagan a facut una dintre remarcile sale memorabile: „Guvernul este ca un bebelus. La un capat cu un canal alimentar si un mare apetit, dar nicio responsabilitate la capatul celalalt„. („Government is like a baby. An alimentary canal with a big appetite at one end and no responsibility at the other”.)