Doar 45% din băncile lumii au afaceri suficient de mari și capacitatea de a mobiliza resurse pentru a-și dezvolta afacerile, ca să facă față cu success provocărilor viitorului, inclusiv recesiunii previzibile, potrivit unui studiu McKinsey.

Doar 45% din băncile lumii au afaceri suficient de mari și capacitatea de a mobiliza resurse pentru a-și dezvolta afacerile, ca să facă față cu success provocărilor viitorului, inclusiv recesiunii previzibile, potrivit unui studiu McKinsey.

Alte 35% din bănci nu ar supraviețui recesiunii decât prin fuziuni cu altele care, ca și ele, nu sunt destul de mari, operează pe piețe „nefavorabile” și au modele de afaceri deficitare.

Liderii domeniului (20% din total) „concentrează aproape toată valoarea economică adăugată a întregii industrii”, dar și în cazul acestora „imperativul clar este de a investi inteligent capital și (alte) resurse în inovare și în creșterea afacerilor pentru următorul ciclu economic”, potrivit studiului citat.

Băncile „rezistente” (alte 25%), multe de pe piețe „cu provocări”, inclusiv în Europa, au nevoie să atragă noi clienți, să promoveze noi produse și să facă diferența prin inovare.

Alte 20% din bănci ar trebui să-și reducă repede și „radical” costurile pentru avea șanse de a face față riscurilor recesiunii.

Distrugătoarele de valoare – sortite dispariției

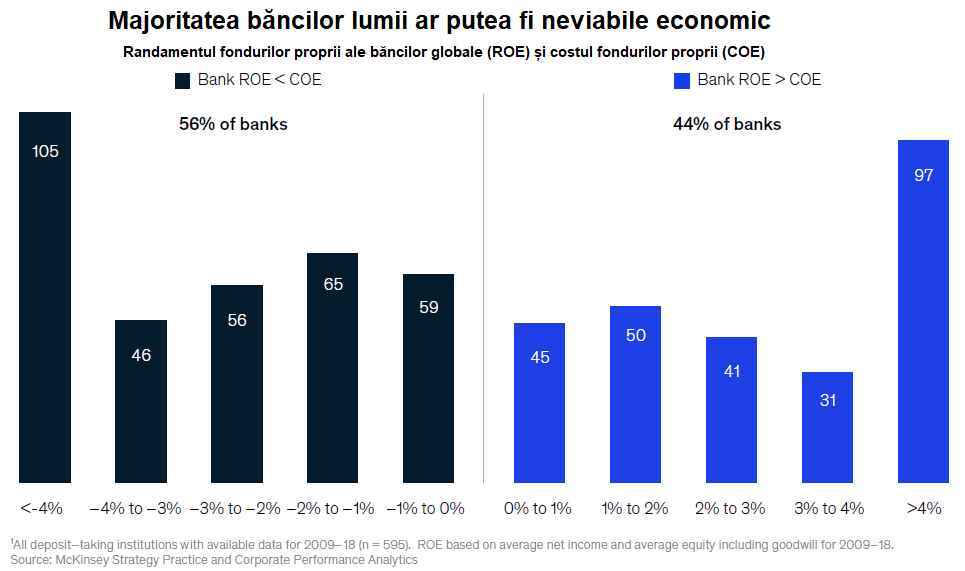

O parte din ultimele categorii se adaugă proporției de 35% de bănci sortite fuziunilor și achizițiilor, cu care formează eșalonul celor 60% care nu produc ci „distrug valoare”, din perspectiva raportului randamente / costuri ale fondurilor proprii.

„Aceasta este o stare nefericită pentru a intra în ultima fază a cliclului economic și reclamă acțiuni curajoase. Acum este probabil ultima șansă pentru bănci (last pit stop) din acest ciclu economic de a-și reinventa rapid modelul de afaceri. Entitățile inovatoare vor deveni liderii noului ciclu. Celelalte riscă să devină notele de subsol în paginile istoriei”, este una dintre concluziile stutiului McKinsey.

56% dintre băncile au randamente ale capitalurilor proprii (ROE, return on equity) sub costurile aferente acestor capitaluri (COE, cost of equity).

Provocarea fintech și răspunsul necesar

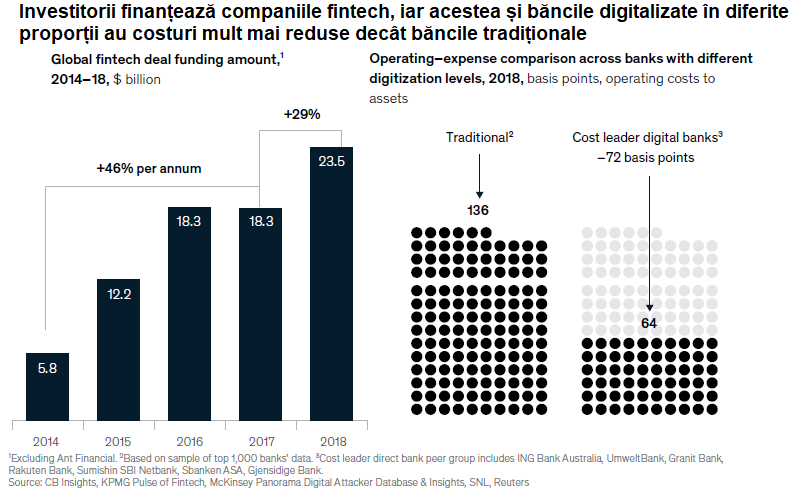

Jucătorii noi de pe piața serviciilor financiare schimbă comportamentul consumatorilor și, deși au făcut progrese, băncile alocă pentru inovare doar aproximativ 35% din bugetele IT, în timp ce în cazul fintech-urilor procentul depășește 70%, potrivit McKinsey.

Consumatorii de produse financiare preferă tot mai mult canalele digitale, iar investitorii preferă țintele fintech.

„Timpul măsurilor critice curajoase a venit și pentru băncile lider (care sunt în primele 20%), care vor să-și protejeze veniturile, ca și pentru cele subperformante, care caută să-și revitalizeze afacerea și să-și crească veniturile peste costurile fondurilor proprii”, este concluzia finală a studiului McKinsey.

Măsurile por fi defensive (îmbunătățirea managementului riscului prin procede analitice avansate și prin inteligență artificială – de exemplu), sau offensive (precum reducerea dramatică a costurilor prin externalizarea factorilor de cost).

„Dacă oricare din aceste măsuri se dovedesc a fi provocări prea mari, mediul este fertil pentru fuziuni, achiziții și parteneriate”, conchide studiul citat.