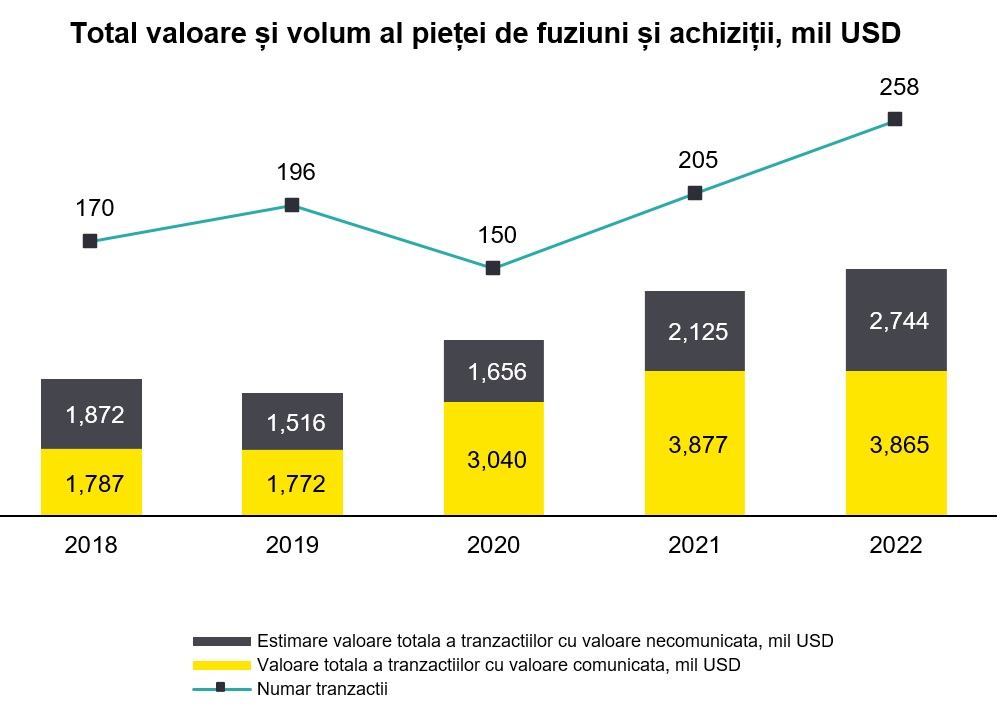

Piaţa românească de fuziuni şi achiziţii (M&A) a înregistrat 258 de tranzacţii, în cursul anului 2022, cu 52 mai multe faţă de 2021, în timp ce valoarea totală estimată a fost de 6,6 miliarde de dolari, în creştere cu 10%, conform unei analize realizată de compania de consultanță EY.

Cea mai mare tranzacţie a anului trecut a fost cea a producătorului de gaze naturale Romgaz, care a achiziţionat ExxonMobil Exploration and Production Romania Limited şi participaţia sa de 50% în proiectul offshore Neptun Deep pentru 1,06 miliarde de dolari, arată analiză realizată de EY România.

(Citiți și: „Romgaz preia oficial participația ExxonMobil la zăcământul de gaze offshore Neptun Deep”)

Pe durata anului trecut, investitorii strategici au continuat să fie actorii dominanţi pe piaţa locală de fuziuni şi achiziţii, reprezentând 88% din total.

Tranzacţiile interne au înregistrat o uşoară creştere, cu 119 tranzacţii înregistrate (faţă de 112, în 2021), în timp ce numărul tranzacţiilor realizate de investitori străini (inbound) a crescut cu 38% de la an la an, până la un total de 119.

În special, numărul tranzacţiilor outbound a crescut de peste două ori de la an la an, reflectând dorinţa sporită a investitorilor români de a efectua tranzacţii transfrontaliere.

„Deși datele din piață sugerează o dinamică pozitivă pentru întregul an 2022, notăm o încetinire a activității de fuziuni și achiziții remarcată în a doua jumătate a anului. În special, mărirea decalajelor în ceea ce privește așteptările de preț între buyside și sellside au devenit treptat un factor proeminent. Deși mediul este încă volatil, ne așteptăm ca activitatea din 2023 să reflecte faptul că elementele fundamentale care au stat la baza nivelurilor record de tranzacții din ultimii ani sunt în mare parte încă valabile. În plus, considerăm că actualul context al pieței reprezintă o oportunitate unică pentru jucătorii strategici, cu bilanțuri puternice de a se repoziționa strategic pe termen lung”, a declarat Iulia Bratu, Head of Lead Advisory, EY România.

La nivel global, piața a scăzut cu mai bine de o treime

După unul dintre cei mai de succes ani înregistraţi pentru activitatea de fuziuni şi achiziţii în 2021, anul trecut, pe plan global, s-a înregistrat o încetinire semnificativă din cauza incertitudinii ridicate, a creşterii costurilor de finanţare, a creşterii preţurilor la energie şi a perturbărilor lanţurilor de aprovizionare.

Multiplele perturbări au dus la scăderea valorii fuziunilor şi achiziţiilor la nivel global cu 37% de la an la an, în timp ce valoarea fuziunilor şi achiziţiilor europene a scăzut cu 28%.

„În acest context, activitatea de fuziuni şi achiziţii din România a fost în contradicţie cu tendinţele globale şi regionale şi a avut o performanţă net superioară”, notează sursa citată.

Sectoarele vedetă

Cele mai active sectoare în funcţie de volumul tranzacţiilor au fost tehnologia (19,4% din tranzacţii) şi sectorul imobiliar (16,3%), urmate de sănătate (11,2%), energie şi utilităţi (8,1%) şi produse industriale diversificate (7,8%).

Potrivit sursei citate, poziţia de top a fost inversată între tehnologie şi sectorul imobiliar faţă de anul 2021, ceea ce arată importanţa tot mai mare a abordării nevoilor de transformare digitală, precum şi încetinirea adusă sectorului imobiliar de ratele mai mari ale dobânzilor.

În plus, activitatea de fuziuni şi achiziţii în domeniul sănătăţii a fost stimulată de corporaţiile bine capitalizate care au ieşit mai puternice din criza COVID, în timp ce companiile din domeniul energiei şi al utilităţilor au beneficiat de accelerarea tranziţiei energetice la nivel european.

Analiza EY România arată că, în 2022, cele mai mari tranzacţii au fost:

- achiziţionarea participaţiei de 50% în proiectul offshore Neptun Deep a ExxonMobil Exploration and Production Romania Limited de către producătorul român de gaze naturale Romgaz,

- achiziţionarea producătorului auto Ford România de către Ford Otosan Olanda pentru 785 milioane de dolari,

- portofoliul de birouri din România al CA Immo – care a fost achiziţionat de Paval holding pentru 389 milioane de dolari,

- GlobalLogic, o companie a grupului Hitachi, a achiziţionat Fortech, una dintre cele mai importante firme independente de inginerie digitală din România, pentru o sumă estimată la 255 milioane de dolari,

- portofoliul NPL al Bank of Cyprus din România a fost achiziţionat de APS Holdings Corporation pentru 158 milioane de dolari.

Tot anul trecut, dimensiunea medie a tranzacţiilor a rămas stabilă, la 45 de milioane de dolari, dar sub nivelul maxim înregistrat în 2020. Cei mai activi investitori în funcţie de ţara de origine au provenit din Statele Unite ale Americii (11,6% din tranzacţiile inbound), Germania (8,3%), Marea Britanie, Belgia şi Polonia (6,6%, fiecare).

Baza de date de fuziuni şi achiziţii a EY pentru România exclude tranzacţiile cu participaţii achiziţionate mai mici de 15%, precum şi valoarea tranzacţiilor pentru tranzacţiile cu mai multe ţări, în cazul în care valoarea activelor specifice fiecărei ţări nu este dezvăluită.

Valoarea totală include o estimare a valorii tranzacţiilor în cazul în care nu au fost divulgate anterior date de către părţi sau nu sunt disponibile în bazele de date ale unor terţi şi/sau raportate de surse media, iar valoarea medie se referă la tranzacţii cu valori divulgate între 5 şi 500 milioane dolari.

***