În loc de introducere – incertitudine și fragilitate

În loc de introducere – incertitudine și fragilitate

Conform inventatorului renumitului concept al lebedei negre, Nassim Nicholas Taleb, caracteristica definitorie a schimbărilor viitoare, prezentată pe larg în cartea sa Antifragil, o reprezintă faptul că acestea sunt imposibil de prezis. De aceea, Taleb ne recomandă să facem pace cu incertitudinea, întâmplarea și volatilitatea, deoarece acestea se dovedesc utile și chiar necesare: organismele (în această categorie incluzând ideile, afacerile și chiar economia, pe care le vede evoluând în mod similar organismelor) se călesc în focul provocărilor și devin mai puternice. Bineînțeles, cu condiția să supraviețuiască.

Este evident că pandemia de COVID 19 reprezintă o sursă de stres la nivel global, atât pentru populație, dar și pentru sistemele de sănătate, afaceri și guverne. România se diferențiază de alte țări din Europa prin prisma deficitului bugetar mare cu care a intrat în criză, precum și prin jocul electoral din ultimii doi ani, a cărui ultimă repriză sperăm să fie în decembrie, joc cu o miză enormă pentru țară pe termen lung. Așadar, suportăm cu toții stresul cumulat al mai multor crize: epidemiologică și socială, economică și bugetară, toate augmentate de criza politică încă nefinalizată.

Lăsând la o parte criza epidemiologică generată de COVID 19, apare destul de clar că multe din problemele cu care se confruntă România sunt cauzate de o lipsă cronică de viziune în administrare și, implicit, în dezvoltarea țării: o țară cu potențial agrar enorm, care importă mare parte din alimente; țara din Europa cu cel mai mare număr de medici emigrați, dar și cu cei mai mulți emigranți din rândul populației active; țara cu o infrastructură modernă de transport care – parafrazându-l pe Caragiale – lipsește cu desăvârșire; țara în care măsurile guvernamentale sunt, de cele mai multe ori, prociclice; țara cu un sistem educațional care produce mai multe diplome decât oportunități de integrare economică și socială; țara cu un aparat administrativ „ținut pe steroizi”, care se distinge prin ineficiență.

Unele companii, folosind limbajul lui Taleb, s-au dovedit antifragile, adică au rezistat și chiar s-au dezvoltat în aceste condiții de stres. Dar este posibil ca multe alte afaceri să nu supraviețuiască – durerosul principiu al selecției naturale. Însă, ținând cont de cele spuse anterior, putem considera această selecție … naturală? Sau este în bună parte artificială și este cauzată de slaba administrare politică și economică a țării din ultimii ani?

Întrebarea devine retorică, răspunsul fiind evident în contextul prezentat, dar dacă admitem că aceasta este situația, creșterea gradului de profesionalism în administrarea politică și economică a țării devine urgentă și absolut necesară. În cele ce urmează, voi aborda câteva scenarii cu privire la un singur aspect care se află la intersecția politicului cu economicul, dar care are un impact major, ca element de cost și de lichiditate, pentru populație și companii: fiscalitatea.

Fragilitate și fiscalitate

Dacă a existat un fir roșu care a asigurat elementul de continuitate în fiscalitatea românească post-revoluționară, atunci acesta este reprezentat de lipsa stabilității și predictibilității. Dacă vrem să fim mai creativi, atunci am putea să împletim încă două fire, și anume legiferarea fiscalității prin ordonanțe de urgență ale Guvernului (deși, conform Constituției, Parlamentul ar trebui să legifereze fiscalitatea, iar Guvernul să asigure aplicarea legii), precum și multe cazuri de publicare a legislației fiscale cu câteva ore – în caz fericit cu câteva zile – înainte de intrarea în vigoare.

În acest context, am putea spune că actualele companii românești supraviețuitoare sunt deja rezistente, antifragile. Bineînțeles, daca nu vor fi lovite de vreun meteorit și vor dispărea subit precum dinozaurii. Ca și energia atomică, folosită fie pentru centrale, fie pentru bombe atomice, fiscalitatea nu este bună sau rea: judecățile de valoare se trag în urma modului în care este folosită politica fiscal-bugetară. În actualul context, în care cheltuielile cauzate de pandemia de COVID-19 au dat peste cap socotelile tuturor guvernelor lumii, nu numai al României, politica fiscală este chemată să vină cu soluții pentru susținerea acestor cheltuieli și, în sens mai larg, pentru susținerea populației, a afacerilor și a economiei naționale.

Politica fiscală româneasca este pusă, însă, sub o presiune mult mai mare decât în alte țări, având în vedere că cheltuielile generate de pandemie se adaugă la o notă de plată deja încărcată excesiv dinainte de criză: 2019 s-a încheiat cu un deficit bugetar de peste 4% din PIB, fapt care a atras și procedura de infringement din partea Comisiei Europene.

Așadar, ignorând spusele lui Taleb referitoare la imposibilitatea prezicerii viitorului, voi ridica unele întrebări care, în funcție de răspuns, vor modela opțiunile de lucru în ceea ce privește fiscalitatea româneasca pe termen (foarte) scurt și mediu … și economia pe termen lung. Cu mențiunea că temele puse în discuție nu pot fi complet separate conceptual, acestea influențându-se reciproc.

1. Ce surprize fiscale pot apărea în contextul alegerilor?

Febra electorală continuă pare să fie simptomul unor boli mai grave prezente (fără a generaliza) în clasa politică românească: lipsa de viziune politică, profesionalism scăzut în administrare, vânarea unor locuri în Parlament doar pentru obținerea imunității, un nivel intelectual scăzut al dezbaterilor, ce coboară discursul politic la nivel de combatere a persoanelor și nu a ideilor. Sperând că următoarele alegeri parlamentare vor „mătura” cât de cât curțile partidelor și, implicit, pe cea a Parlamentului, rămân două zone de incertitudine majoră, despărțite de alegeri: ce se va întâmpla înainte și, evident, ce se va întâmpla după?!

Ca excepție de la regula româneasca de legiferare a fiscalității prin ordonanțe de guvern, de când guvernul este minoritar, și, implicit, greu de influențat de Parlament, acesta din urmă s-a trezit din amorțire, amintindu-și că are atribuții și în această zonă. Astfel, în ultimele luni, au apărut câteva legi cu componentă fiscală – spre exemplu impozitarea transferului de terenuri agricole sau taxarea veniturilor suplimentare ale unor companii energetice – adoptate fără studii de impact, fără consultări publice și cu mari probleme de aplicabilitate în practică. La acestea se mai pot adăuga și legile cu puternic impact bugetar, cum ar fi majorarea pensiilor cu 40%, a alocațiilor pentru copii, dar și alte stimulente sociale. Pe de altă parte, propuneri de modificare a Codului Fiscal discutate de Ministerul Finanțelor câțiva ani cu mediul de afaceri zac în Parlament de mai bine de un an și continuă să rămână neatinse.

Ce inițiative năstrușnice va mai avea Parlamentul înainte de alegeri, ca să crească suspansul electoral? Sau e posibil sa avem parte de o surpriză plăcută pe final de mandat și să obținem clarificările la Codul Fiscal cerute în ultimii ani? Mai avem câteva săptămâni și vom afla.

Ulterior, în funcție de rezultatul alegerilor, noua majoritate va trebui să decidă cu privire la fiscalitate din cel puțin două unghiuri relevante: politicile proprii promovate și constrângerile bugetare. Deși nu sunt foarte darnice cu privire la componenta fiscală, programele de guvernare anunțate în campanie de principalele formațiuni politice aflate în cursa electorală pot da niște indicii cu privire la direcția în care doresc să se îndrepte.

Principalele promisiuni din programele de guvernare PSD/USR-PLUS/ PNL

Așteptările mediului de afaceri sunt ca fiscalitatea să nu crească în această perioadă de criză, ba dimpotrivă. Sau, în cazul în care vor fi adoptate măsuri cu impact fiscal, acestea să se aprobe la începutul noului mandat, cu consultare prealabilă, studiu de impact și intrarea în vigoare după cel puțin șase luni, așa cum prevede Codul Fiscal. Și apoi să rămână, în linii mari, nemodificate cel puțin pe durata următorului mandat. Rămâne de văzut dacă așteptările vor fi îndeplinite.

2. Cât de mult va dura criza generată de COVID 19 și în ce măsură va afecta economia?

Având în vedere evoluțiile recente, este prematur să considerăm că economia națională a intrat în etapa post-pandemie, și, în lipsa unei proiecții realiste privind situația epidemiologică în țară și în restul lumii, devine tot mai evident că o revenire a economiilor va întârzia mai mult decât se prevăzuse inițial. Mai toate estimările recente se măsoară, de fapt, în ani.

Criza epidemiologică afectează grav societatea în moduri diferite și complexe. Cu titlu de exemplu, vedem scăderi de afaceri cauzate de distanțare și chiar de izolare: serviciile de turism sau birouri/fabrici unde apar focare de infecție. Acestea duc la inactivitate, șomaj, impozite mai mici la buget. Pe de altă parte, statul are cheltuieli mai mari pentru susținerea sistemului medical și pentru susținerea sectoarelor economice și populației afectate (susținere financiară directă, scutiri sau amânări de taxe etc.).

Cu mai puțini bani la buget și cu costuri majorate, statul se află în următoarea dilemă: să crească anumite impozite, pentru a își spori resursele, sau să se împrumute. Creșterea impozitelor în criză reprezintă, iarăși, o măsură pro-ciclică ce va duce, probabil, în timp la o scădere a afacerilor și, în consecință, a veniturilor bugetare. O altă opțiune a statului este să ia măsuri anti-ciclice (cum ar fi reduceri de taxe) pentru a salva economia, dar nivelul redus al veniturilor nu prea îi permite. Pe de altă parte, împrumuturile vin cu dobânzi. Și cu obligația de a le rambursa. Greu de jonglat cu opțiunile, greu de decis…

O alternativă fezabilă la majorarea taxelor sau la finanțarea externă este creșterea gradului de colectare a taxelor, România fiind „campioană” în Europa la acest capitol: avem cel mai mare deficit de colectare a TVA din UE! Informatizarea administrației fiscale și a comunicării cu contribuabilii poate reprezenta o metodă de creștere a gradului de colectare. Dar adevărata motivație pentru romani să își plătească taxele conștiincios ar fi să constate că banii lor sunt cheltuiți eficient și în beneficiul cetățeanului. Teoria e cunoscută, practica e problema.

Și, cu cât mai mult va dura criza generată de pandemie, cu atât mai grea va fi situația guvernelor și a afacerilor, iar plaja masurilor ce pot fi luate se va îngusta.

3. Cât de mare va fi deficitul bugetar?

Deciziile politice (de exemplu creșterea pensiilor) sau impactul COVID 19 vin ca elemente suplimentare, care agravează problemele deja sistemice ale bugetului romanesc: cheltuieli fixe (salarii, pensii) în procente extrem de mari, investiții publice mici sau, cel puțin, ineficiente (cu mențiunea că în acest an s-a observat o creștere relevantă a investițiilor publice).

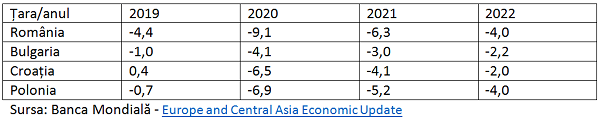

Deficitele bugetare au crescut în toate statele europene pe fondul pandemiei, însă, în celelalte state corecția va fi mult mai ușoară, având în vedere că acele cheltuieli care au dus la creșterea deficitelor sunt punctuale, în timp ce România se confruntă cu cheltuieli permanente foarte ridicate, care se anunță și mai împovărătoare. Mai mult, majoritatea statelor europene au avut excedente bugetare în perioada anterioară crizei și unele și-au permis să își facă rezerve. Datele Băncii Mondiale sunt relevante în acest sens.

Estimări privind deficitul bugetar (% din PIB) România vs. țările din regiune

În cazul României, Consiliul Fiscal estimează deficitul bugetar pentru acest an la 9% din PIB și la 11% din PIB anul viitor, dacă se aplică majorarea pensiilor cu 40%. În aceste condiții, este evident că se impune o corecție începând cu 2021, aspect care reprezintă o provocare majoră pentru politica fiscală. Important este ca această corecție să se realizeze etapizat, cu accent pe restructurarea și eficientizarea cheltuielilor publice, pe de o parte, și pe creșterea colectării veniturilor la bugetul de stat.

4. Ce resurse externe poate atrage statul român și la ce costuri?

În cazul în care statul nu are resurse interne suficiente (venituri bugetare sau împrumuturi de pe piața internă), alternativa constă în capacitatea sa de a atrage resurse externe.

Pe principiul bumerangului, orice lovitură în gol ne lasă cu ce aveam și înainte: cu bumerangul… De aceea, creșterea capacității de a atrage resurse externe va putea să reducă presiunea pe resursele interne (inclusiv pe fiscalitate), deci o marjă lărgită de manevră pentru guvernanți.

a) Fondurile europene

Cum sursele de finanțare vor fi extrem de limitate în perioada următoare, absorbția fondurilor europene pe care România le are la dispoziție devine vitală. Sumele de care urmează să beneficieze doar prin planul european de redresare (în valoare totală de 750 de miliarde de euro) sunt considerabile – peste 30 de miliarde de euro în varianta actuală. Însă trebuie să ținem cont de faptul că planul prevede ca aproximativ 70% din resurse sa fie utilizate în perioada 2021-2022. Dar, pentru a atrage aceste fonduri, România trebuie să propună proiecte viabile.

Potrivit unei analize a Consiliului Fiscal, fondurile alocate prin bugetul multianual al UE și prin planul de redresare ar reprezenta pentru România resurse investiționale de peste 4% din PIB anual, excluzând subvențiile agricole. Cu resursele proprii ale bugetului, investițiile publice ar putea depăși 6%-7% din PIB (față de 2,6% din PIB în 2018 și 4,2% din PIB în 2019), la care s-ar adăuga investiții private atrase prin proiectele de anvergură astfel finanțate.

Istoria nu ne dă motive de optimism cu privire la absorbția fondurilor europene, dar o abordare strategică pe această zonă este esențiala. Sperăm ca măcar acum, în al 13-lea ceas, forurile politice decizionale să înțeleagă că toată lumea are de câștigat dacă vom reuși să atragem, profesionist, aceste fonduri.

b) Împrumuturi externe

Împrumuturile externe reprezintă o altă sursă de finanțare, dar, cum am mai spus, una scumpă. În plus, nu facem decât să amânăm povara plății pe generațiile viitoare. Mai mult, agențiile de rating stau cu ochii pe noi și orice retrogradare a României va face ca împrumuturile să devină și mai scumpe, de aceea responsabilitatea decidenților politici cu privire la măsurile economice și bugetare este esențială pentru a ne menține rating-ul de țară.

c) Asistență de la FMI

Fondul Monetar Internațional (FMI) este tot o instituție de credit. Iar împrumuturile de la FMI vin cu condiționalități în zona politică și economică, deseori incomode pentru politicieni (deranjați de faptul că trebuie să dea socoteală pentru pe modul în care administrează banul public) și pentru populație (pentru că impun austeritate). Rămâne de văzut dacă Romania va fi nevoită sa apeleze la plasa de siguranță a FMI însă, în funcție de context, un acord cu FMI poate fi o veste bună.

d) Investiții străine directe

Atragerea de investiții străine nu pare să fi fost o prioritate pentru guvernele românești în ultimii ani. Mai mult, au existat chiar mesaje de antagonizare a acestora. În plus, anul acesta, în contextul crizei, investițiile străine directe au scăzut cu aproape 70%, în primele opt luni, față de aceeași perioadă din 2019.

Deși avantajele, inclusiv bugetare, ale acestor investiții sunt clare si palpabile (crește populația ocupată și scade presiunea pe ajutoarele sociale, impozite mai mari la buget etc.), iar la nivel global există o competiție acerbă pentru atragerea de investiții străine, România mai are de lucru la acest capitol. Un mediu fiscal mai predictibil, o infrastructură mai bună și o domnie clară a legii sunt elemente care pot încuraja aceste investiții și, astfel, se va reduce presiunea pe buget și pe fiscalitate.

5. Care sunt tendințele fiscale europene și internaționale?

a) Politica fiscală în UE

Pe lângă provocările interne, politica fiscală a României trebuie să țină cont și de evoluțiile la nivel european, unde crește presiunea pentru o politică fiscală comună, cel puțin la nivelul zonei euro. Într-un raport publicat recent, Consiliul Bugetar European (European Fiscal Boad) susține că actuala criză a adus în discuție, o dată în plus, necesitatea adâncirii Uniunii Economice și Monetare, un pilon esențial în acest demers fiind constituirea unei capacități fiscale permanente și autentice. Ideal ar fi ca această capacitate să ia forma unui buget comun la nivelul UE, finanțat din resurse proprii si cu capacitatea de a se împrumuta în cazul unor șocuri puternice. Mărimea bugetului ar trebui să fie semnificativă, iar cheltuielile să se concentreze pe prioritățile de investiții la nivelul UE. Potrivit raportului, cele două inițiative recente, Next Generation EU și SURE (menținerea locurilor de muncă și sprijin pentru întreprinderi), în cazul în care vor fi implementate cu succes, pot pava calea spre o uniune fiscală permanentă.

Însă, implementarea cu succes a acestor programe (și mai ales adoptarea taxelor din care urmează să fie finanțate) și decizia de constituire a bugetului unic depind de mecanismele de reglementare de la nivelul UE care, în prezent, presupun că orice inițiativă fiscală trebuie să întrunească votul tuturor statelor membre pentru a fi adoptată. Renunțarea la acest sistem de vot și trecerea la votul cu majoritate calificată este în discuție de ceva vreme la nivel european. Așadar, în momentul în care se va trece la noul sistem de vot, politica fiscală la nivel european va deveni mai flexibilă, deciziile vor fi adoptate mai ușor și, în consecință, aplicate mai rapid în statele membre. În cazul în care se menține sistemul actual de vot, rămâne de văzut cât de repede vor fi găsite sursele de finanțare pentru planul european de redresare.

b) Fiscalitatea internațională sub lupa OCDE

Preocupările Organizației pentru Cooperare și Dezvoltare Economică (OCDE) în privința fiscalității la nivel global influențează, direct sau prin intermediul legislației europene, și fiscalitatea din România. Inițiativa BEPS (Base Erosion profit Shifting– Planul de măsuri împotriva erodării bazei impozabile și transferului profiturilor), lansată în urmă cu mai mulți ani de OCDE, cu scopul de a institui un sistem de taxare la nivelul companiilor multinaționale cât mai echitabil pentru statele în care acestea obțin veniturile, capătă noi forme și vizează tot mai multe domenii. Cele mai recente propuneri, emise în cadrul inițiativei, vizează taxarea economiei digitale – Pilonul I (subiect care, de altfel, se află și pe masa Comisiei Europene, taxa digitală fiind una din resursele luate în calcul pentru finanțarea Planului european de redresare – Next Generation EU) și instituirea unui nivel minim de taxare a impozitului pe profit la nivel global, astfel încât companiile multinaționale să nu mai poată evita plata taxelor, prin mutarea profiturilor în jurisdicții fiscale cu regim preferențial – Pilonul II. Deși nu s-a stabilit, încă, un nivel pentru acest impozit minim, nici măcar ca bază de discuție, impactul acestei măsuri a fost calculat pe o cotă de impozitare medie de 12,5%.

Impactul aplicării ambelor măsuri este estimat la 100 de miliarde de dolari anual (o creștere a venitului impozabil cu 4 procente anual), concomitent cu diminuarea utilizării jurisdicțiilor cu regim fiscal mai favorabil în scopul reducerii bazei de impozitare. Este de văzut care va fi forma finală a acestor măsuri și care va fi impactul efectiv asupra României.

Simetria în decizia politică

Pentru că fiscalitatea româneasca va continua să se afle sub zodia incertitudinii, ce rămâne de făcut? Pentru afaceri, menținerea activității la nivelul actual sau chiar supraviețuirea sunt elementele definitorii pentru această perioadă. Schimbările viitoare, inclusiv în fiscalitate, vor reprezenta noi teste pentru a vedea ce segmente sociale și de afaceri sunt mai fragile sau mai rezistente (antifragile). Așteptările populației și ale mediului de afaceri legate de îmbunătățirea actului de guvernare sunt mari, din acea zona putând veni soluții la actualele probleme sau ajutorul necesar pentru a rezista acestor vremuri tulburi.

Revenind la Taleb, el subliniază, în cea mai recentă carte a sa, Skin in the Game, că birocrația este construcția prin care o persoană este în mod convenabil separată de consecințele actelor sale și, de aceea, principala problemă pe care o avem cu guvernanții este lipsa de simetrie între măsurile pe care le iau decidenții politici și consecințele acestor măsuri asupra propriilor persoane. Ce ar trebui să facem pentru ca guvernanții noștri să „își pună pielea la bătaie” (după cum spune Taleb în titlul cărții) și să își asume responsabilitatea pentru deciziile luate? Și, astfel, să facă eforturi susținute pentru a îmbunătăți actul de guvernare.

Sperăm, în mod democratic, că alegerile vor reprezenta plata pentru acțiunile guvernanților, cu toate că, până acum, nu a părut că deciziile greșite luate în trecut au constituit un motiv suficient de bun ca respectivii politicieni să nu fie realeși. Personal, cred că a sosit momentul ca actuala clasă politică să demonstreze că poate renunța la interesul personal și se poate dedica interesului național, astfel încât să ia cele mai bune decizii cu privire la societate și economie, incluzând aici măsurile cu caracter fiscal-bugetar. Și sper că o va face!

*

Dan Bădin, Partener servicii Fiscale, Deloitte România