Banca Naţională a României (BNR) a lansat în dezbatere publică un proiect de modificare a regulamentului privind instituţiile financiare nebancare (IFN), prin care încearcă să pună sub control excesele de pe această piață de creditare.

Banca Naţională a României (BNR) a lansat în dezbatere publică un proiect de modificare a regulamentului privind instituţiile financiare nebancare (IFN), prin care încearcă să pună sub control excesele de pe această piață de creditare.

Printre altele, BNR propune trei praguri de dobânzi de peste 100%, pentru care urmează să se impună cerințe de capital suplimentare, de 10 ori mai mari decât cerinţele maxime actuale.

BNR vrea să preîntâmpine, astfel, „fenomenul de îndatorare excesivă a populației, care poate induce efecte sistemice din direcția sectorului IFN”.

De asemeni, costurile de finanțare ridicate (rate de dobândă și comisioane) de pe acest segment de piaţă „promovează un model de afaceri volatil, cu rate de neperformanță ridicate”, potrivit unei note de sinteză ca însoțește proiectul noului regulament.

Măsuri prudențiale

Proiectul introduce două criterii, în plus faţă de cele actuale, pentru înscrierea IFN-urilor în Registrul special al BNR:

- volumul creditelor nou acordate într-o perioadă de timp, indiferent de faptul că acestea nu se mai regăsesc în soldul IFN la data raportării (fiind deja rambursate de debitori ori cesionate). BNR consideră că indicatorul relevă dimensiunea reală a activităţii IFN.

- nivelul mediu al costurilor suportate de debitori (reprezentat de nivelul dobânzii anuale efective – DAE) practicat. Indicatorul „relevă, prin legătura de cauzalitate dintre preţ şi risc, o posibilă asumare de riscuri excesive de către IFN”, potrivit documentului citat.

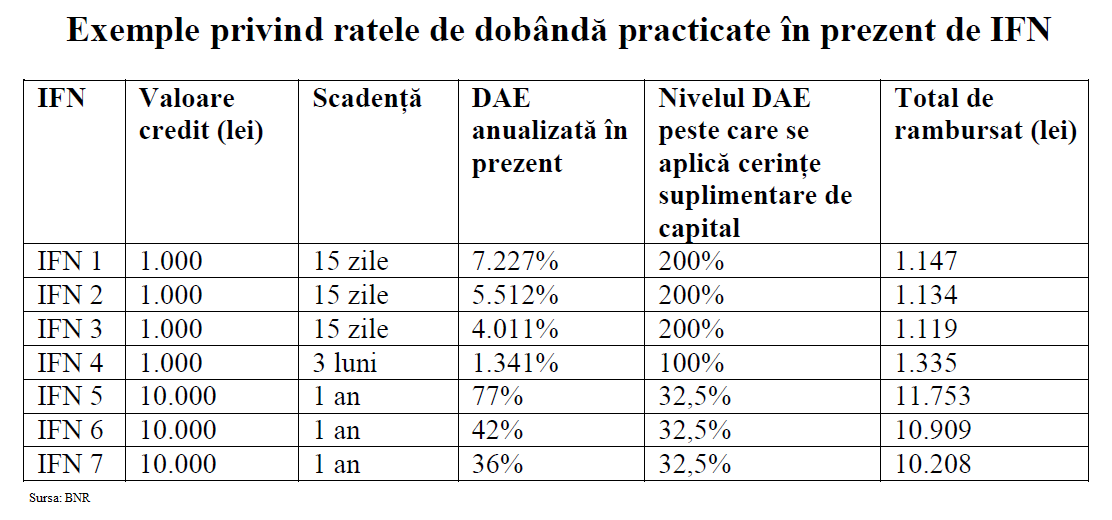

Cerinţele de capital suplimentare se vor aplica pentru creditele cu rate de dobândă peste nivelurile de dobândă anuală efectivă (DAE) de:

- 200% pe an pentru credite până la 15 zile,

- 100% pe an pentru credite cu scadenţa cuprinsă între 16 şi 90 de zile şi

- 32,5% pe an (de zece ori dobânda la creditul Lombard al BNR) pentru creditele cu scadenţa peste 90 zile, în cazul împrumuturilor în lei.

„La fiecare 100 lei împrumutaţi şi la o rată a dobânzii anuale efective (DAE) peste pragurile din tabel, IFN trebuie să asigure un capital de 67 lei”, precizează BNR.

În prezent, pe piaţa creditelor IFN sunt practicate dobânzi anuale efective de patru cifre:

Şi la nivel european, autorităţile din țările membre au instituit plafoane de cost maxim suportat de debitor, care pot ajunge la valori relativ ridicate: 200% Slovacia, 453% în Slovenia sau 0,8% pe zi în Marea Britanie.

Regulamentul se va aplica de la 1 octombrie 2017, iar în ceea ce priveşte creditele cu dobânzi ridicate, noile cerinţe au în vedere doar creditele acordate începând cu acea dată.

Îmblânzirea pieței IFN

A atras atenția creșterea cu 13% a împrumuturilor intermediate de către creditorii nebancari în decursul anului 2016, față de anul anterior.

Totodată, modelele de afaceri ale creditorilor IFN „se bazează pe furnizarea de produse de creditare pe termene scurte, de valori relativ reduse, accesate cu preponderenţă de segmente ale populaţiei care au deja dificultăţi în gestionarea obligaţiilor de plată curente”.

Sectorul IFN vizat de proiectul de regulament acordă preponderent credite negarantate, pe termen foarte scurt, de ordinul săptămânilor.

„Clientela este preponderent reprezentată de persoane cu venituri majoritar sub medie, ceea ce imprimă activităţii acestor creditori un nivel sensibil mai ridicat de risc, evidenţiat şi prin costurile mari pe care trebuie să le suporte această categorie vulnerabilă de debitori. Acest lucru conduce implicit la potenţiale riscuri la adresa stabilităţii financiare”, motivează BNR.

Astfel încât, deși spun că „sectorul IFN nu are o importanță sistemică… din perspectiva canalului direct (dimensiunea sectorului, existența de entități de importanță sistemică etc.)”, oficialii BNR au simțit nevoia de aborda „problematica potențialelor efecte sistemice ce pot surveni, respectiv de a crea premisele operaţionalizării instrumentarului de care dispune, potrivit legii, Banca Națională a României, pentru a interveni în sensul consolidării regimului prudențial aplicabil sectorului, astfel încât să reflecte în mod corespunzător riscurile specifice”.

Statistici

Nota de sinteză a BNR dă și alte câteva detalii statistice despre segmentul de piață în cauză, astfel:

- Pentru prima data din anul 2011, ponderea creditării IFN în total creditare a depășit 10% și este pe un trend ascendent. Stocul de credite acordate de IFN la martie 2017 reprezintă 10,3% din total credit din economie (bănci + IFN) şi este cu 21,8% mai mare decât în luna martie 2015.

- Ponderea creditelor IFN în creditele bancare a fost de 11,5% în martie 2017, comparativ cu 10% în anul 2015.

- În anul 2016, ritmul de creştere al creditelor IFN a depășit ritmul de creştere al PIB, în timp ce ritmul de creştere al creditelor acordate de către bănci a fost mai mic decât creşterea PIB.

- Ponderea creditării IFN în total credite acordate companiilor a ajuns la 15,6% în martie 2017, în creştere cu 21% faţă de martie 2015. De asemenea, ponderea creditării IFN în total credite de consum acordate populaţiei a fost de 5,3% în martie 2017 înregistrând o creştere de 25% faţă de martie 2015.

- Valoarea medie a unui credit acordat de IFN către populație este de aproximativ 3.300 de lei, în timp ce valoarea medie a unui credit bancar către populație este de aproximativ 20.400 de lei.

Cu toate acestea, BNR însăși acuză „lipsa datelor statistice privind îndatorarea reală a clienților sectorului IFN”, ceea ce „poate ridica probleme semnificative din perspectiva analizelor de stabilitate financiară”.