Pe fondul scăderii puternice a inflației anuale, de la 5,97% în ianuarie 2013 până la 1,06% în ianuarie 2014, au scăzut și dobânzile la creditele acordate persoanelor juridice.

Pe fondul scăderii puternice a inflației anuale, de la 5,97% în ianuarie 2013 până la 1,06% în ianuarie 2014, au scăzut și dobânzile la creditele acordate persoanelor juridice.

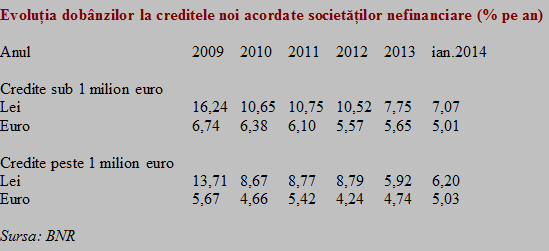

După ce au stagnat timp de trei ani peste plafonul de 10%, dobânzile în lei au scăzut la 7,75% în 2013 și au atacat cota de 7% în ianuarie 2014. Cele în euro s-au stabilizat undeva în jurul cotei de 5% pe an.

Așadar, deși s-a comprimat de la peste zece procente la mai puțin de două procente, decalajul dintre dobânzile la creditele noi acordate societăților nefinanciare în lei și cele în euro rămâne destul de ridicat, spre deosebire de situația din domeniul imobiliar pentru populație, unde s-a ajuns la egalitate.

Efectul este cu atât mai consistent cu cât inflația este mai scăzută iar marja de profitabilitate afectată de cererea internă încă anemică.

La creditele cu valoarea sub 1 milion de euro sau echivalent se poate observa o stagnare peste pragul psihologic de 10% a dobânzilor practicate de bănci la creditele în lei luate de firme în intervalul 2010 – 2012.

Situația este similară și la creditele în lei cu valoarea echivalentă de peste 1 milion de euro, plasate până anul trecut undeva cu două procente sub cele mai reduse ca mărime.

De-abia luna ianuarie 2014 a adus o apropiere destul de pronunțată a dobânzilor practicate în lei la cele două categorii de credite (7,07% față de 6,20%).

Creditarea în valută s-a făcut la dobânzi fluctuante, plasate încă destul de net sub cele în lei dar semnificativ peste uzanțele din Occident. De remarcat intersecția produsă la începutul acestui an între cele două categorii în care sunt împărțite creditele funcție de mărimea lor.

Conjunctural, creditele de peste 1 milion de euro au ajuns să aibă o dobândă medie situată de puțin peste cea a creditelor de sub 1 milion de euro. Trend cauzat și de tendința de reducere a volumului liniilor de finanțare în euro ale băncilor-mamă către filialele din România.

Una peste alta, păstrarea unor niveluri ale dobânzilor relativ ridicate și reduse cu un decalaj în timp destul de pronunțat în raport cu reducerea inflației și eliberarea de resurse din rezervele minim e obligatorii a afectat relansarea activității economice. Și așa penalizată de reticența băncilor în acordarea de noi credite, provenită din necesitatea de a-și îmbunătăți indicatorii de performanță afectați în anii de criză.

Conform datelor publicate de Consiliului Național al Întreprinderilor Private Mici și Milocii din România (CNIPMMR), sectorul de IMM-uri a crescut constant in perioada 2002 – 2008. În acest interval, , numarul IMM-urilor active a crescut cu aproape 70%, de la 326.443 de unități în 2002, la 553.089 de unități în 2008.

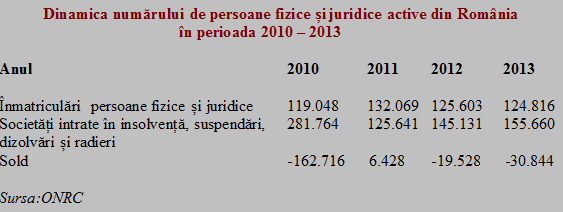

Ulterior, în perioada 2008 – 2011 numărul de IMM-uri s-a diminuat cu 102.688 întreprinderi, ceea ce a înjumătățit, practic, progresul înregistrat în perioada de expansiune economica (2002 – 2008). După o cădere abruptă, soldul fluxurilor reprezentate de numărul înmatricularilor de persoane fizice si juridice și numărul de firme intrate în insolvență, suspendate, dizolvate și radiate a revenit ușor pe plus în 2011.

Din păcate, trendul înregistrat apoi, în anii 2012 și 2013, a fost unul negativ. Soldul menționat anterior a redevenit negativ iar valoarea înregistrată a fost în creștere, de la aproape 20.000 de firme în 2012 la peste 30.000 de firme în 2013.

Mai mult, numărul de înmatriculări a fost și el în scădere de la an la an, ceea ce reclamă stimulente nu doar pentru crearea de noi locuri de muncă și acordarea de fonduri de start-up, dar și măsuri pentru reducerea dobânzilor achitate în sectorul productiv .

În concluzie, segmentul de creditare a firmelor rămâne esențial pentru dinamica activității economice. Măsurile pentru apropierea dintre regimul de creditare în lei și cel în euro ar putea să producă efecte importante pentru stimularea producției de bunuri și servicii.

Pe lângă măsurile adoptate centralizat, o provocare importantă o va constitui modul de lucru din sistemul bancar, perfecționarea personalului și a procedurilor destinate acordării de credite către întreprinderi.