Ministerul Finanţelor Publice (MFP) a respins, luni, pentru a doua oară în mai puţin de o săptămână, toate ofertele primite de la bănci, în cadrul licitaţiei pentru o emisiune de obligaţiuni de stat de tip benchmark, pe 79 luni.

Ministerul Finanţelor Publice (MFP) a respins, luni, pentru a doua oară în mai puţin de o săptămână, toate ofertele primite de la bănci, în cadrul licitaţiei pentru o emisiune de obligaţiuni de stat de tip benchmark, pe 79 luni.

MFP intenţiona să atragă 300 de milioane de lei. Cele şase bănci participante la licitaţia de luni au transmis oferte în valoare totală de 380 milioane de lei, potrivit Agerpres.

Joi, MFP respinsese ofertele de finanţare ale băncilor, în cadrul redeschiderii emisiunii de titluri de stat din 2016, cu scadenţa în februarie 2019, la o rată a cuponului (dobânda) de 1,27%.

Deciziile MFP vin pe fondul creşterii costului finanţării din ultima perioadă, mai ales pe termen scurt .

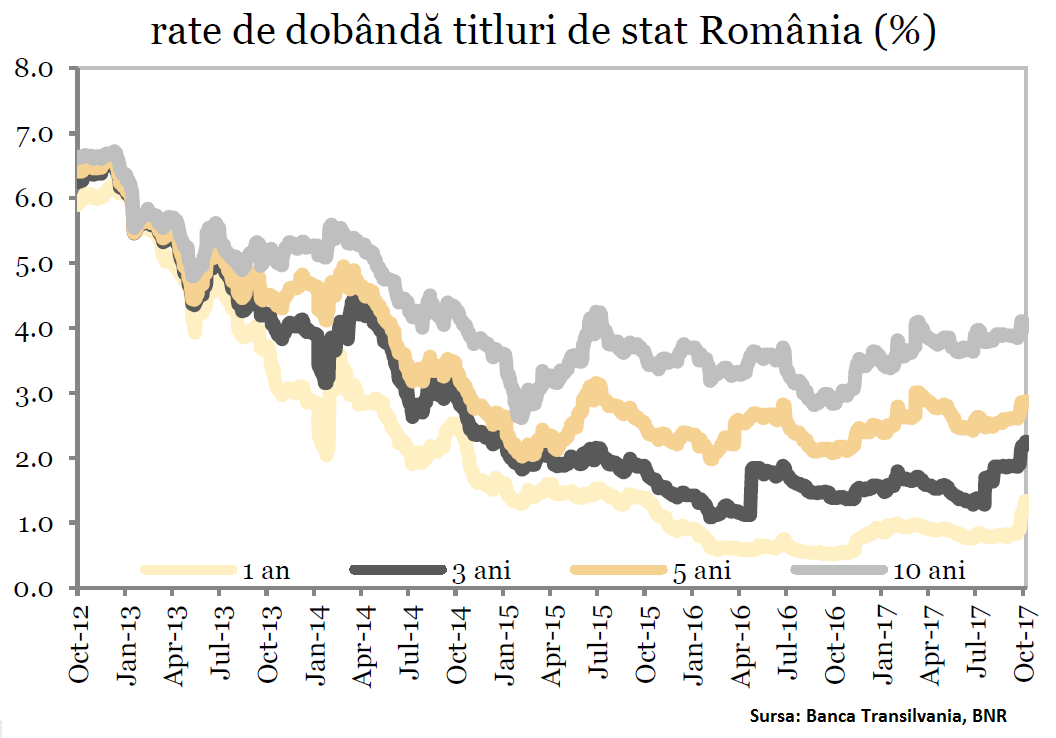

„Săptămâna trecută s-au înregistrat evoluţii divergente de-a lungul curbei randamentelor din România (creştere puternică pe scadenţele foarte scurte vs. scădere uşoară pe scadenţele lungi), sub influenţa factorilor interni (demararea ciclului monetar post-criză) şi externi (evoluţii mixte pe pieţele de titluri de stat dezvoltate)”, remarcă Andrei Rădulescu, senior economist al Băncii Transilvania, într-un raport emis luni.

Ratele de dobândă au crescut pe scadenţele foarte scurte şi s-au ajustat pe scadenţa 10 ani cu 1,1%, la 4,05% (avans cu 16% de la începutul anului). Spread-ul de dobândă s-a diminuat cu 7,7%, la 2,81 puncte procentuale (aproape de minimele din ianuarie), potrivit raportului citat.

Totodată, ratele dobânzilor pe piaţa interbancară testează reluarea tendinței de creștere, după o relaxare temporară, în urma deciziilor și operațiunilor de marți ale Băncii Naționale a României.

Rata medie ROBOR la 12 luni a crescut până la 1,94%, luni, după ce, miercuri, scăzuse cu doar un punct de bază (o sutime de procent) până la 1,88%, ca o reacție simbolică la deciziile BNR de marți.

Și ratele ROBOR la 6 și 9 luni au depăşit pragul de 1,9%, până la cele mai mari valori din prima săptămână a anului 2015 încoace. ROBOR la 3 luni ezită încă la 1,79%, cu un punct de bază peste maximul de marţi al ultimilor aproape trei ani.

BNR a decis, marți, o infuzie de lichidități prin operațiuni repo (achiziții la termende o săptămână de titluri de stat de la bănci). Pe de altă parte, în fapt, „BNR a demarat ciclul monetar post-criză”, potrivit economistului de la Banca Transilvania, prin îngustarea coridorului format din ratele de dobândă la facilităţile permanente în jurul ratei dobânzii de politică monetară (1,75%).

Altfel spus, BNR a semnalat că va înăspri politica montarară, deocamdată prin îngustarea coridorului menţionat de la 1,5 puncte procentuale la 1,25 puncte procentuale: rata de dobândă la facilitatea depozite a crescut la 0,50%, iar rata dobânzii la facilitatea de creditare (Lombard) a scăzut la 3%.

Acestea sunt facilităţi de ultimă instanţă, puse la dispoziţia băncilor, după ce nu au găsit oferte mai avantajoase pe piaţă.

Ministerul Finanţelor Publice (MFP) a planificat împrumuturi de 2,44 miliarde de lei de la băncile comerciale în octombrie 2017, din care 2,2 miliarde de lei prin şase licitaţii de certificate de trezorerie şi obligaţiuni de stat şi 240 milioane de lei prin sesiuni suplimentare de oferte necompetitive, aferente licitaţiilor de obligaţiuni.

Sumele sunt destinate refinanţării datoriei publice şi finanţării deficitului bugetului de stat.