Românii au un comportament contradictoriu, dacă nu neglijent de economisire și investiție a „banilor în plus” față de acoperirea nevoilor curente, potrivit unui studiu recent lansat.

Pe de o parte:

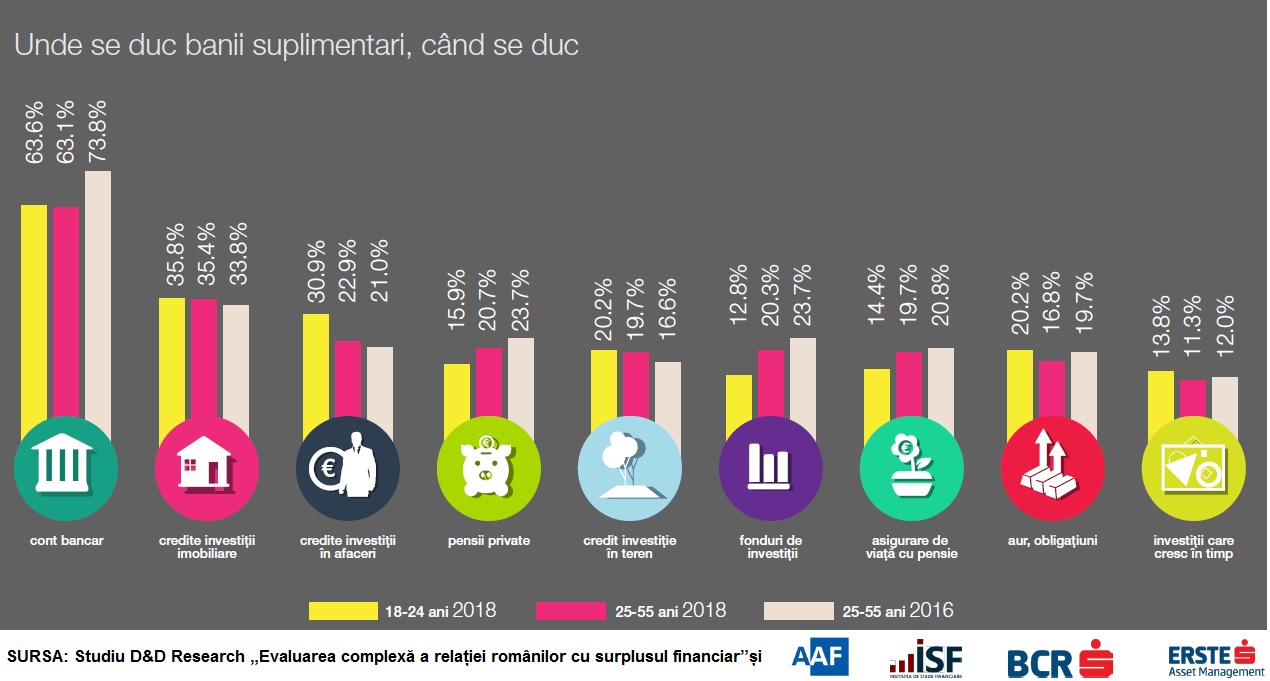

- circa două treimi din români îşi lasă banii să lâncezească în bănci și

- o treime economisesc pentru avansurile la creditele imobiliare şi pentru terenuri, sau chiar cred că investesc suficient dacă folosesc astfel de credite.

Pe de altă parte, proporţia celor care înţeleg că pensiile private sunt o formă de investiție ajunge la peste 36% (23% în 2016), iar acest instrument financiar îl întrece în preferinţe pe cel al creditelor pentru terenuri şi pe cel al asigurărilor de viaţă.

Acest progres substanţial este datorat răspunsurilor tinerilor cu vârste între 18 şi 25 de ani, chemaţi pentru prima oară, la sondajul din acest an, care a stat la baza studiului citat.

Una dintre cocluziile studiului este că „economisirea este rudimentară, bazată pe retenție financiară”, care „nu necesită cunoștințe financiare”, în vreme ce „investițiile necesită proactivitate și spirit antreprenorial” și sunt „centrate pe ideea de creștere și dezvoltare financiară”.

Țintele preferate

Creditele pentru „investiţii în afaceri” constituie a treia cea mai importantă opțiune de economisire și investiție, după conturile bancare și creditele imobiliare.

Din nou, tinerii de până la 25 de ani fac diferența față de sondajul de acum doi ani: opțiunile a aproape 31% dintre ei se îndreaptă spre creditele de investiții în afaceri, la care se adugă aproape 22% din opțiunile celor cu vârste între 25 și 55 de ani.

La fel și în cazul, „asigurărilor de viață cu pensie”, care se mențin sub proporția opțiunilor pentru fonduri de investiții, dar la o distanță mai mare decât era în sondajul de acum doi ani.

Și în privința opțiunilor pentru aur și obligațiuni sau a celor pentru „investiții care cresc în timp”, în general, aceiași tineri au contribuția decisivă.

Metodele preferate – în principiu

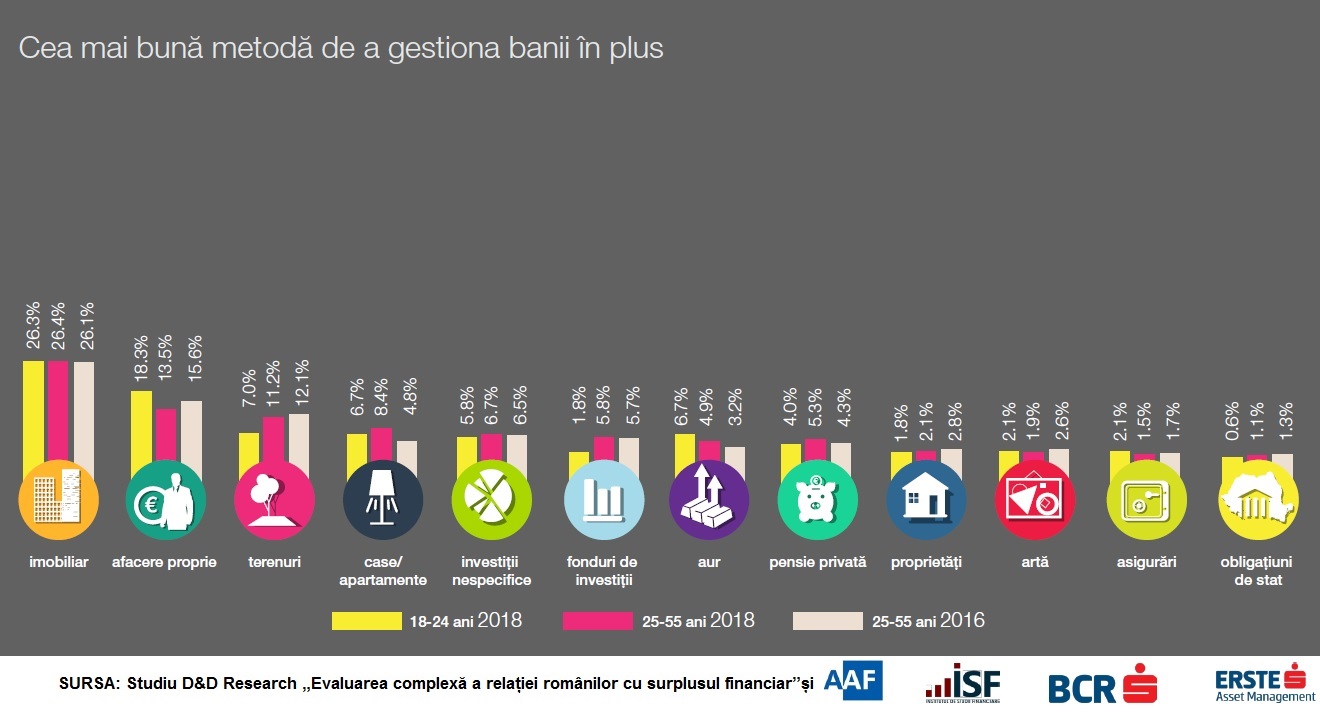

Ordinea metodelor posibile de a „gestiona banii în plus” este realtiv aceeaşi cu ca opțiunilor deja adoptate: imobiliare, afaceri şi la mare distanţă investiţiile financiare, în aur, artă sau asigurări.

Totuşi, prin răspunsurile la întrebarea „care este cea mai bună metodă de a gestiona banii în plus”, sondajul relevă convingător faptul că:

- fără componenta obligatorie a investițiilor pentru pensii, oamenii le-ar neglija şi că

- fără varianta creditelor, nici măcar investiţiile imobiliare nu mai obţin la fel de multe opţiuni ca în răspunsurile de mai sus, la întrebarea „unde se duc banii în plus, când se duc”.

Altfel spus, românii nu economisesc şi nu investesc dacă nu sunt obligaţi să o facă, fie măcar şi prin ratele la credite care trebuie neapărat plătite, sau prin contribuţiile la pensiile private, care sunt virate automat.

În cazul fondurile de investiţii, persistă mituri (scuze) de tipul „nu am bani”, „nu am informaţii” sau „nu a încercat nimeni să mă convingă”.

Stabilitatea financiară personală

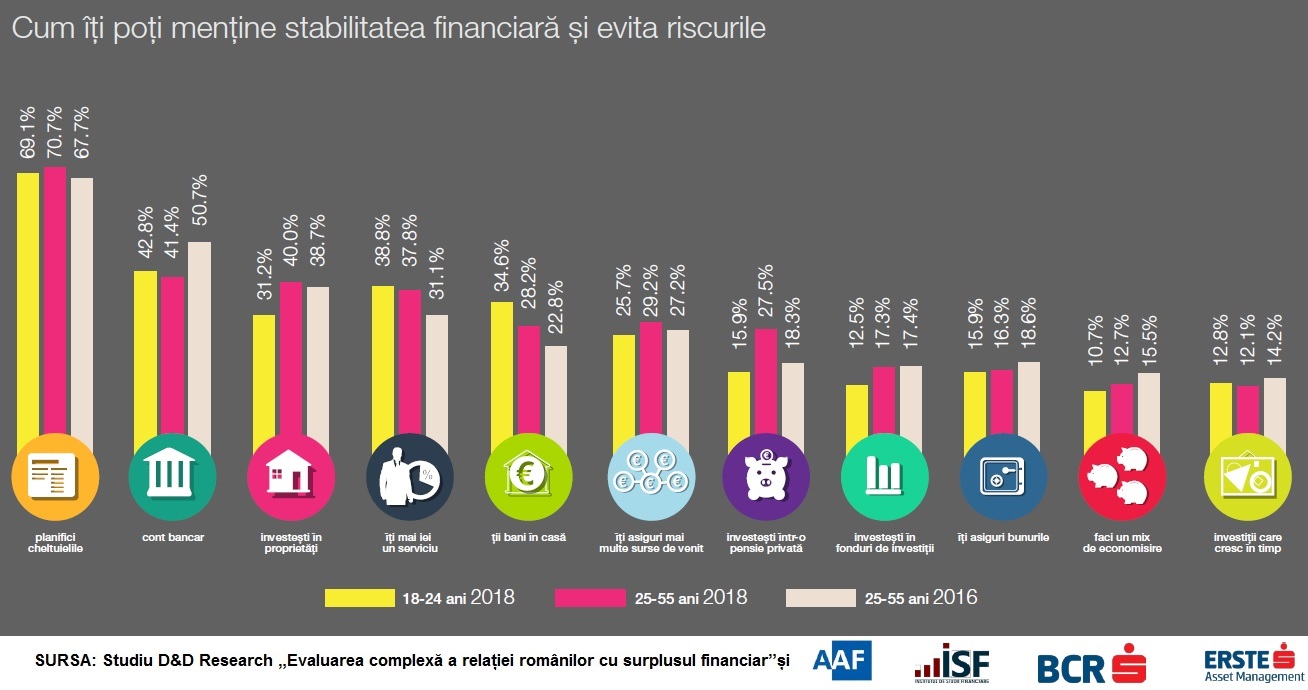

Aparent surprinzător, planificarea cheltuielilor ar fi cea mai preferată metodă de a „menţine stabilitatea financiară şi de evita riscurile”.

Studiul nu spune, însă, câţi însă dintre participanţii la sondaj vor fi ştiind că planificarea cheltuielilor nu înseamnă doar repartizarea lunară a salariilor şi a altor venituri.

O planificare reală înseamnă inclusiv o estimare a cheltuielilor majore de peste ani, inclusiv pe baza estimării conservatoare a profiturilor din investiţii.

Totuşi, din nou, premiera sondajului pe „targetul” cuprins între 18 și 25 de ani a dus la rezultate „îmbucurătoare ținând cont de faptul că am descoperit o maturizare financiară surprinzătoare”, potrivit lui Dragoș Neacșu, președintele Erste Asset Management România.

Barierele şi neîncrederea

Mai întâi apare nevoia şi abia apoi se caută soluţia. Nevoia este rareori anticipată şi „apare de obicei la intersecţia momentului „oportun” din viaţa potenţialului client şi iniţiativa unui consultant financiar”, spune studiul citat.

Dincolo de cauza lipsei resurselor financiare, există mai multe bariere „funcţionale şi emoţionale” care trebuie depăşite pentru a alege instrumentele financiare potrivite cu nevoile:

- lipsa de încredere în instituţiile financiare

- lipsa exemplelor de succes, mai ales în cazul instrumentelor noi

- teama de contracte pe termen lung

- rezistenţa mentală faţă de asumarea riscurilor.

Grijile

Riscurile și temerile de zi cu zi care obstrucţionează economisirea şi investiţia sunt legate de:

- Stabilitatea financiară a familiei (stabilitatea jobului, creșterea costurilor lunare, creșterea ROBOR, creșterea Euro etc.)

- Sănătate

- Copii (viitor, educație, sănătate și oportunități)

- Stabilitatea la nivel național (instabilitatea politică și socială, starea economiei)

- Scop în viață (temeri legate de atingerea propriilor obiective personale și profesionale)

- Situația la nivel regional/internațional (conflict militar în regiune, Rusia), potrivit studiului citat.

Cei mai mulţi participanţii la sondaj cu vârste între 25 şi 55 de ani sunt speriaţi de eventualitatea unei noi crize financiare (peste 41%, dar maipuţini dcât acum doi ani). Celelalte motive de îngrijorare sunt, în ordine:

- lipsa de stabilitate a mediului social/politic (peste 32%)

- posibilitatea unei boli / accident

- lipsa de stabilitate a locului de muncă (peste 28%)

- creşterea cursului valutar

- ratele bancare

- criteriile de acordare a creditelor

Apetenţe regionale

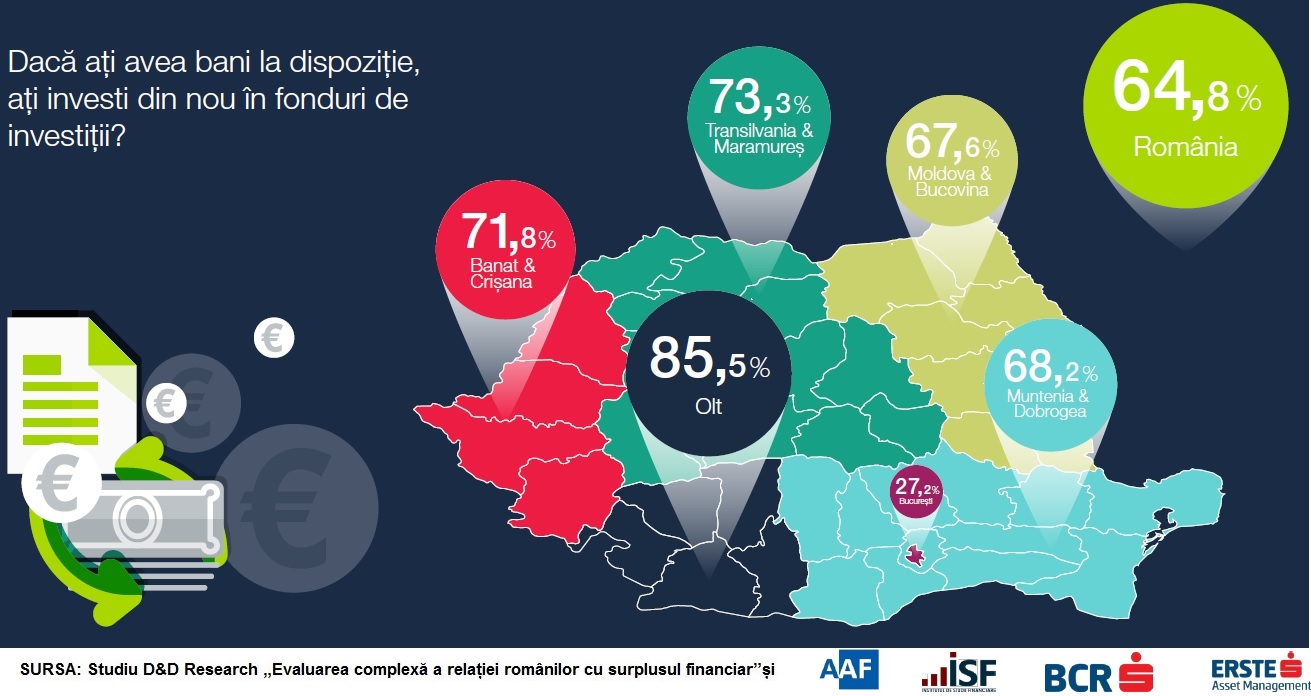

În mod aparent surprinzător, nu bucureştenii ci oltenii au cel mai mare apetit pentru fondurile de investiții, dar este vorba de cei care au mai făcut-o deja.

Capitala are însă al doilea cel mai mare apetit pentru depozite bancare, iar apetitul pentru imobiliare este echilibrat din punct de vedere regional.

“Evaluarea complexă a relației românilor cu surplusul financiar’’

Studiul a fost realizat de către compania D&D Research în perioada noiembrie 2017 – martie 2018, pe un eșantion de 2.100 de persoane, reprezentativ pentru mediul urban, cu varstele cupriunse intre 18 si 55 de ani, marja de eroare la nivel national fiind de 2,1%.

Studiul a fost lansat marți de Asociația Adminstratorilor de Fonduri din România (AAF) împreună cu Institutul de Studii Financiare (ISF), Banca Comercială Română (BCR) și Erste Asset Management România .